大型IPO項目,在這裡指IPO募資超過10億美元的IPO項目。

綜合報道

截至11月24日,2021年全球已有約2,850家企業通過IPO(包括SPAC)募集逾6,000億美元資金,已遠超過此前2007年創下的交易數量和募資紀錄,創下新的歷史記錄。

安永的數據顯示,儘管今年以來全球股市表現火爆,標普500指數回報率達到24%,IPO規模創下3,300億美元(不含SPAC)的紀錄,但很多新股表現黯淡,特別是很多大型IPO項目出現破發。

《金融時報》引述Dealogic的數據顯示,今年在倫敦、印度、紐約和香港上市的大型IPO項目(融資10億美元或以上的)43宗,有21宗(49%)上市後仍然處於破發(股價低於發行價)狀態。相比之下,2019年上市的大型IPO約33%在上市一年後低於發行價,而去年此比例為27%。

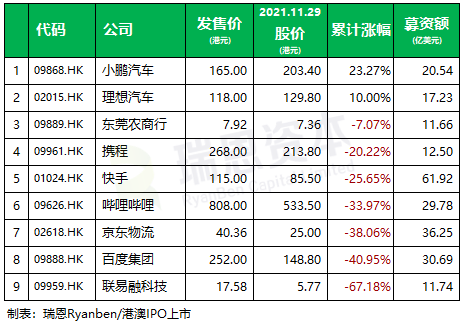

香港今年9宗,破發7宗

2021年香港有9宗募資超過10億美元的大型IPO項目,除了小鵬汽車、理想汽車外,其他的7宗目前還是處於破髮狀態,平均跌幅為33.30%。

* 美元兌港元匯率以7.8000計

其他市場

有「印度支付寶」之稱的支付平台Paytm營運商One97 Communications(PAYTM),於11月18日在印度證券交易所上市,其募資1,830億印度盧比(24.6億美元),上市首日股價大跌27.40%,目前股價仍較發行價(2,150印度盧比)低出19.23%。

總部位於倫敦的外賣平台戶戶送 Deliveroo(ROO),於3月31日在倫敦交易所上市,上市首日股價大跌26.29%,目前股價仍較發行價(3.90英鎊)低出19.67%。

歐洲最大的IPO項目是波蘭寄存包裹提供商InPost SA,於1月27日在阿姆斯特丹證券交易所上市,募資規模28億歐元(約合32億美元),上市首日股價上漲15.13%,目前股價仍較發行價(16歐元)低出35.56%。

今年全球最大的IPO美國電動汽車初創公司Rivian,於11月10日在美國納斯達克上市募資119.34億美元,上市首日股價上漲29.14%,目前股價較發行價(78美元)高出53.55%。

韓國的SK Bioscience Co.,於3月18日在韓國交易所上市,上市首日股價爆漲160%,目前股價較發行價(6.5萬韓元)高出327.69%。

對私募、投行的估值存疑

私募基金向初創公司投入大量資金,希望透過上市換取更高的回報,讓發行價傾向進取,影響了上市後的股價表現。這讓投資者對私募基金軟銀集團(9984)、華平投資(Warburg Pincus)等大型機構,以及高盛(GS)、摩根士丹利(MS)等主要承銷商對新上市公司的估值感到懷疑。

高盛今年牽頭完成的13宗融資額超過10億美元的IPO,其中9宗仍未重返發行價;摩根士丹利今年牽頭的14宗大型IPO交易,也有6宗尚未重返發行價。

高盛集團EMEA股權資本市場聯合主管Richard Cormack說,「我不同意錯誤定價的指責。確實是有明顯下行的異常值,但IPO廣泛來看錶現良好。」

Natixis亞太投資銀行業務主管Raghu Narain說:「銀行家們通常建議發行人不要設定過高的發行目標價,以避免第一天的尷尬下跌。但很多時候,發行人就是想要大張旗鼓。」

投資公司Abrdn的高級投資總監James Thom指出,來自大型投資者的壓力是2021年大型交易高估值的「很大一部分」原因。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

香港 IPO中介機構排行榜 (過去24個月:2019年11月-2021年10月)