一

前言

2018年4月24日,香港聯交所發佈《新興及創新產業公司上市制度諮詢總結》,決定在主板上市規則中增加生物科技章節、不同投票權章節及第二上市章節,且該等新規定於2018年4月30日正式生效。這是香港市場近25年來最大的一次上市機制改革,香港資本市場由此而更加開放。

受惠於該等上市制度改革及其成果,加之原有的盈利測試等核心財務指標仍保持清晰而穩定,港股市場明顯回暖,不僅大量新經濟板塊的公司開始醞釀甚至已經啟動赴港上市工作,大量傳統行業公司也因難以滿足同期大幅提升的A股上市的盈利指標要求而轉謀香港上市。很多新三板掛牌公司亦已置身其中,將赴香港上市納入了公司的資本運作戰略布局。

本文中,我們將結合自身對新三板公司所處監管環境的理解,並基於我們對境內和境外資本市場業務的豐富法律服務經驗和項目實踐,就新三板公司為實現香港上市而可能涉及的關鍵法律問題進行梳理和分析,並就可能的解決思路與方案設計進行初步探討。我們希望文中所述能夠為謀求接軌香港資本市場的新三板公司(特別是民營企業)提供參考。

二

新三板公司香港上市之宏觀路徑選擇

任何一家中國境內公司如擬於香港上市,從宏觀上講,可選擇的模式無外乎直接上市、間接上市這兩大類。只不過,每種模式各有其內在的適用要素,公司根據自身情況進行「度身選擇」即可。——從宏觀角度來看,新三板公司其實並無特殊之處;但從微觀角度來看,新三板公司某些內在的「身份標籤」將實質性影響其可以選擇的具體路徑。

在這個部分,我們將主要關注基於「共性」的宏觀層面。

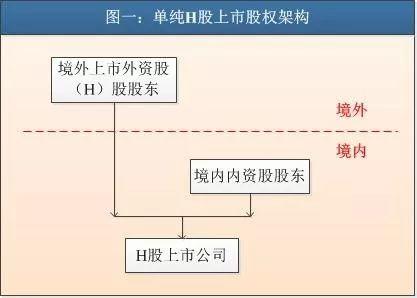

(一)宏觀可選路徑之一:直接上市(即:H股)

在中國境內註冊成立的企業到境外上市有兩種不同路徑,分別為「直接上市」和「間接上市」。如果該公司在香港直接上市,則稱為「H股上市」,其實質性特徵在於:在內地註冊的股份有限公司,經中國證監會批準直接在香港公開發行股票並上市交易。H股模式上市完成後的公司股權架構簡化圖如下:

註:為便於讀者閱讀理解,本文中的股權架構圖均為簡化處理後的基本結構圖。由於境內外重組架構搭建的靈活性和創始股東情況、境內外投資人的多元化組合、行業監管等差異化背景,實踐中的擬上市公司或上市公司的股權及融資架構相比於圖示情況往往要更為複雜。

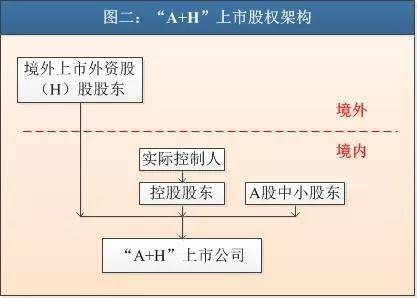

另外,「A+H」的兩地上市案例也已屢見不鮮。A和H分別是A股和H股的簡稱,「A+H」上市公司指同時或先後在中國發行A股、在香港發行H股的上市公司。「A+H」模式上市完成後的公司股權架構簡化圖如下:

那麼問題就來了:新三板公司和A股上市公司一樣,都是在中國設立的股份有限公司,既然「A+H」模式可行,那麼「新三板+H」 是否也應該可行?

對於「新三板+H」的可行性,全國中小企業股份轉讓系統有限責任公司(以下簡稱「股轉系統」)與聯交所已經在進行探討。2018年4月21日,股轉系統與聯交所正式簽署了一份《合作諒解備忘錄》。據此,未來新三板公司可以在保持新三板掛牌的同時申請在香港上市,股轉系統對於新三板掛牌公司申請到聯交所上市將不設前置性審查程序及特別條件,股東超過200人也不會構成障礙;但同時,監管機構也並未就此提供特殊通道。——這意味着,原則上,新三板公司需在繼續遵循股轉系統的種種監管要求的同時(詳見後文微觀法律問題分析部分所述),亦須並行地滿足通常港股上市的要求。

因此,上述《合作諒解備忘錄》的簽署雖然相當於邁出了「新三板+H」的第一步,但並未對具體操作層面的問題進行論證或給予指引,實踐操作性並不強。作為一種設想,參照「A+H」模式,「新三板+H」如能實現,其股權架構圖或許如下圖所示:

另外,目前除了「新三板+H」的具體實施政策尚未出台之外,H股上市公司的內資股尚無法實現「全流通」同樣也是制約H股的核心節點因素。2018年4月20日,證監會在每周五舉行的例行新聞發佈會上宣布,H股全流通試點各項準備工作已經就緒,聯想控股成為首家入選試點的公司。確認首家試點企業,當然是對解決「H股全流通」問題的實質性推進。但是,這距離真正實現「H股全流通」的終極理想仍然「路漫漫其修遠兮」。從現實情況來看,H股也的確不是絕大多數民營企業的首選上市模式。——鑒於H股的現狀,我們在本文中暫不對H股上市進行深入探討,而是側重於對境外間接上市的「紅籌上市」模式進行分析。

(二)宏觀可選路徑之二:間接上市

間接上市又稱為「紅籌上市」,針對在香港上市而言,指中國境內企業的股東在境外設立控股公司,通過股權控制或協議控制(VIE[1])的方式,將中國境內企業的資產或權益注入在境外註冊的離岸公司,由離岸公司(通常為開曼公司)在聯交所公開發行股票並上市交易的模式。

根據擬上市境內企業的性質,實踐中一般將紅籌上市區分為以下幾種細分方式:

表格一:「紅籌上市」細分模式

細分模式

核心特點

常見公司類型

大紅籌

境外上市主體存在境內機構法人身份的股東;該等股東系辦理境外投資的相關審批程序後,在境外取得上市主體股份

多為國企

小紅籌

股權控制模式

協議控制模式(即VIE模式)

境外上市主體的股東主要為境內自然人(以及其他境外身份的股東)

多為民企,所屬行業對外資無限制

多為民企,所屬行業對外資存在限制或禁止

註:由於大紅籌模式主要為國企採用,而國企所適用的法律法規及所需履行的審批程序與民營企業存在本質性不同。我們在本文中暫不深入探討大紅籌上市,而是將側重於對小紅籌上市模式進行分析。

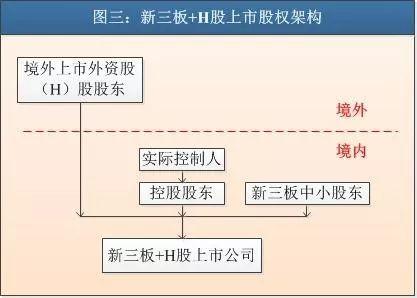

就「小紅籌」項下的兩種細分模式,其各自最為常見的上市股權架構可簡化如下圖所示:

基於前述,我們認為:新三板公司如擬赴港上市,「小紅籌」模式應會成為大多數公司的首選路徑。我們將在下文中進一步分析。

三

新三板公司紅籌上市之微觀法律問題分析

雖然截至目前,市場上尚未有新三板公司以紅籌方式在香港上市的成功案例,但鑒於A股市場的風雲突變,加上港股市場的制度創新,赴港上市的確已經對包括新三板公司在內的眾多具有融資、股份流通需求,但距離成為「獨角獸」遙不可及的境內企業產生了巨大的吸引力。宏觀層面上做出了以「小紅籌」模式在香港上市的選擇後,微觀層面上,我們將基於對境內外資本市場監管環境的理解和實踐經驗,對新三板公司以紅籌方式在香港上市可能涉及的主要法律問題進行深入探討。

(一)股權控制模式下的紅籌架構:特殊法律問題分析

1. 什麼樣的境外投資者可以成為新三板公司的外資股東?

新三板公司在採用股權控制模式搭建紅籌架構的過程中,其實際控制人需要通過其所控制的境外主體取得新三板公司的股份,以實現對境內實際運營主體的控制,即:由境外主體直接或間接取得新三板公司的股份。

那麼,什麼樣的境外投資者可以成為新三板公司的外資股東呢?我們將目前須遵循的主要規定和相關條文的分析總結如下:

主要規定

核心條款總結及對搭建紅籌架構的影響

一、從對新三板公司的監管規定來看

《全國中小企業股份轉讓系統投資者適當性管理細則》第四條;

《中國證券登記結算有限責任公司特殊機構及產品證券賬戶業務指南》第十五至十七節;

《合格境外機構投資者境內證券投資管理辦法》;

《人民幣合格境外機構投資者境內證券投資試點辦法》;

《外國投資者對上市公司戰略投資管理辦法》

根據左側列出的相關規定,境外主體直接持有新三板公司股份主要有以下兩種情形:

1、如境外主體在新三板公司掛牌時已持有新三板公司的股份,則其可作為原始股東繼續持有新三板公司股份。

相應地,在搭建紅籌架構時,境內的實際控制人可通過併購該境外主體,間接實現對新三板公司的併購;

2、除前述情形外,只有符合左側相關規定要求的境外機構投資者,方可通過參與定向發行或受讓股份的方式持有新三板公司的股份。

其中,合格境外投資者、人民幣合格境外投資者需要取得中國證監會和國家外匯管理局的審批,進行戰略投資的外國投資者需要取得商務部等主管部門的審批,並且應當符合一系列限制性要求。總體而言,成為該等境外投資者的的門檻較高。相應地,由於具備該等相關資格的境外主體的稀缺性,在搭建紅籌架構時,一方面可能難以尋獲適合的合作方;另一方面,若尋求與其進行合作,可能面臨較高的交易成本,因此在實踐中較難實現。

二、從對外資併購監管規定的角度來看

《關於外國投資者併購境內企業的規定》(以下簡稱「10號令」)

10號令規定的外國投資者併購境內企業,包括以下三種情形:(1)外國投資者購買境內非外商投資企業股東的股權或認購境內公司增資,使該境內公司變更設立為外商投資企業;(2)外國投資者設立外商投資企業,並通過該企業協議購買境內企業資產且運營該資產;(3)外國投資者協議購買境內企業資產,並以該資產投資設立外商投資企業運營該資產。

同時,根據10號令的要求,境內公司、企業或自然人以其在境外合法設立或控制的公司名義併購與其有關聯關係的境內的公司(以下簡稱「關聯併購」),應報商務部審批。——但在實踐中,尚未見到商務部對關聯併購做出批准的成功先例。

從目前的小紅籌操作慣例來看,如果境內公司並非外商投資企業,且其所屬行業對外資並無限制或禁止,則一般採用由境外無關聯投資方先行受讓境內公司部分股權、將之變更為外商投資企業,再由境內身份的實際控制人控制的境外公司對之進行併購,以避免適用關聯併購的嚴苛條款,最終實現境外主體對境內公司的股權控制。

小結:如前文所述,由於對新三板公司引入外資股東的要求較高,新三板公司恐較難引入該等股東。

註:為便於讀者參考,本文提及的相關法律、法規、規範性文件、相關主管部門問答與徵求意見稿等文件均已按照行文順序在文末表格中統一列明。

2. 境內身份的股東如何成為境外公司的股東?

搭建紅籌架構的必備步驟是使境內身份的股東成為境外公司的股東。由於境外擬上市主體的功能一般是僅作為控股公司而存在,擬上市集團的業務經營及盈利均來源於境內的實際運營公司(如,新三板公司),那麼,新三板公司的境內股東如何成為境外公司的股東?通常選擇的方式是通過在境外設立特殊目的公司(即Special Purpose Vehicle,以下簡稱「SPV」),由SPV持有境外擬上市主體的股份,再由境外擬上市主體間接持有境內新三板公司的股份。

新三板公司所面臨的監管規例比一般的民營企業要複雜一些,其境內身份的股東也要複雜一些,下表列出了主要規定及實踐中常見的「複雜情形」:

主要規定

對新三板公司境內身份股東構成的影響

《國務院關於全國中小企業股份轉讓系統有關問題的決定》

將新三板公司納入中國證監會對非上市公眾公司的監管範圍,股東人數可以超過200人。

《全國中小企業股份轉讓系統機構業務問答(一)——關於資產管理計劃、契約型私募基金投資擬掛牌公司股權有關問題》

中國證監會發佈的《非上市公眾公司監管指引第4號—股東人數超過200人的未上市股份有限公司申請行政許可有關問題的審核指引》

監管機關允許契約型基金、資產管理計劃和信託計劃等非公開募集的金融產品(以下簡稱「三類股東」)參與投資掛牌和持有擬掛牌企業股份。

小結:相比非公眾公司而言,新三板公司的境內股東既包括自然人股東、法人股東,還包括「三類股東」,並且交易活躍的新三板公司往往股東數量多、股權結構複雜。這些特點均成為新三板公司搭建紅籌架構過程中必須解決的重要問題。

綜上所述,根據境內股東的身份性質,可大致將其區分三類:境內自然人股東、境內機構股東和「三類股東」。這三類境內股東如擬成為境外公司的股東,將面臨不同的「障礙」:

股東

類別

適用的主要規定和分析

境內自然人股東

適用的主要規定:

1、《國家外匯管理局關於境內居民通過特殊目的公司境外投融資及返程投資外匯管理有關問題的通知》(以下簡稱「37號文」)

分析:

境內自然人股東在對境外SPV出資前須依照37號文辦理有關外匯登記,這也是聯交所重點關注的事項之一。

境內法人股東

適用的主要規定:

1、《企業境外投資管理辦法》

2、《關於進一步引導和規範境外投資方向的指導意見》(2017年8月4日發改委、商務部、人民銀行、外交部聯合發佈)

分析:

根據上述規定,境內機構可以辦理企業境外投資(以下簡稱「ODI」)審批手續後在境外進行投資。然而,在境外設立無具體實業項目的股權投資基金或投資平台,屬於限制開展的境外投資範圍。目前,雖然確有境內投資機構在浙江、上海自貿區等地成功以「投資」或非實業項目的境外投資目的辦理了ODI手續,但基於個案數量及其項目特殊性,這種方式的可複製性並不大。

另外,搭建紅籌架構過程中的「對外投資」,其最終目的是實現「返程投資」,即將原為內資性質的股權轉至境外,這與通常所說的「企業境外投資/ODI」其實並非是同一個概念。

因此,若法人股東無法通過境外平行基金等架構參與紅籌重組的,實踐中通過ODI途徑實現對境外擬上市主體進行投資的難度較大。

「三類股東」

適用的主要規定:

1、《中華人民共和國證券投資基金法》

2、《合格境內機構投資者境外證券投資管理試行辦法》

3、《信託公司受託境外理財業務管理暫行辦法》

4、《證券公司集合資產管理業務實施細則》

分析:

「三類股東」以產品合同為載體,不具有獨立法人地位,其境外投資受到上述相關規定的嚴格限制,並受限於各產品合同中對募集資金投向相關約定的約束。因此, 「三類股東」原則上無法通過境外投資、設立SPV等方式持有境外擬上市主體權益。

小結:基於上述分析,新三板公司在搭建紅籌架構過程中,在沒有境外平行基金等境外主體可以利用的情況下,可以考慮先將境內法人股東、「三類股東」所持有的新三板公司股份歸集在控股股東等自然人股東名下,以此避免因境內法人股東、「三類股東」難以實現境外投資而對境外上市計劃形成障礙。

3. 新三板公司作為股份公司,需遵循「股票限售」的規定,怎麼辦?

由於新三板公司屬於「非上市公眾股份有限公司」,因此,在搭建紅籌架構的過程中,其股東面臨著如下多項股份轉讓的限制性規定:

受限制主體

相關規定

發起人

《公司法》第141條:

公司股改後未滿一年的,發起人所持公司股份不得轉讓。

董事、監事和高級管理人員

《公司法》第141條:

在任職期間每年轉讓的股份不得超過其所持有本公司股份總數的25%;

離職後半年內,不得轉讓其所持有的本公司股份;

公司章程的其他限制性規定(如有)。

控股股東和實際控制人

《全國中小企業股份轉讓系統業務規則(試行)》第2.8條:

「兩年三批次」:在掛牌前直接或間接持有的股票分三批解除轉讓限制,每批解除轉讓限制的數量均為其掛牌前所持股票的三分之一,解除轉讓限制的時間分別為掛牌之日、掛牌期滿一年和兩年。

因司法裁決、繼承等原因獲得股份的股東

《全國中小企業股份轉讓系統業務規則(試行)》第2.8條:

若獲得該股份時該股份仍然處於限售期的,後續持有人應繼續執行股票限售規定。

併購重組收購人

《非上市公眾公司監督管理辦法》第16條:

收購人持有的被收購公司的股份,在收購完成後12個月內不得轉讓。

由上表不難看出,「新三板公司+股份公司」這兩個「身份標籤」,其實限制了新三板公司調整股東/股權架構的「自由」。從目前的業內實踐來看,擬赴港上市的新三板公司大多會選擇「撕掉」這兩個「身份標籤」,即:

(1)若新三板公司股東所持股份的限售期尚未屆滿的,普遍選擇採用終止掛牌的方式,放棄「新三板公司」的身份標籤;

(2)在終止掛牌後,普遍選擇由股份公司變更為有限責任公司,放棄「股份公司」的身份標籤。

4. 新三板公司需要被紅籌架構中的境外公司收購,怎麼辦?

如前所述,新三板公司在搭建紅籌架構時,紅籌架構中的境外公司將收購新三板公司的股權並成為其控股股東。但「新三板公司+股份公司」這兩個身份標籤,此時將再次使得新三板公司面臨如下特殊的監管:

相關規定

具體限制性規定

《掛牌公司併購重組業務問答(一)》

問答6:

新三板公司的股份在一致行動人之間或者同一實際控制人控制的不同主體之間進行轉讓,如果導致新三板公司第一大股東或實際控制人發生變化,仍屬於《非上市公眾公司收購管理辦法》第十六條規定的收購事項。

《非上市公眾公司收購管理辦法》

第13條:

收購方應當在其擁有權益的股份達到新三板公司已發行股份的10%後,其擁有權益的股份占該公眾公司已發行股份的比例每增加或者減少5%(即其擁有權益的股份每達到5%的整數倍時),應當依照規定履行信息披露義務。且自前述事實發生之日起至披露後2日內,不得再行買賣該新三板公司的股票。

第16條:

成為或擬成為公眾公司第一大股東或者實際控制人且擁有權益的股份超過公眾公司已發行股份10%的,應當在該事實發生之日起2日內編製收購報告書,連同財務顧問專業意見和律師出具的法律意見書一併披露,報送全國股份轉讓系統。

此外,收購公眾公司股份需要取得國家相關部門批准的,收購人應當在收購報告書中進行明確說明,並持續披露批准程序進展情況。

《公司法》

第78條:

設立股份有限公司,應當有二人以上二百人以下為發起人,其中須有半數以上的發起人在中國境內有住所。

【註:形成對比的是,在絕大多數的香港紅籌上市案例中,境內公司最終將成為一家外商獨資企業(以下簡稱「WFOE」),且只有一個外資股東(通常為一家香港公司),股權結構簡單明了。】

由上表不難看出,「新三板公司+股份公司」這兩個「身份標籤」,再次限制了新三板公司搭建完成紅籌架構的「自由」。而解決方式亦如前文所述,擬赴港上市的新三板公司大多會選擇「撕掉」這兩個「身份標籤」:先由新三板摘牌,繼而由股份公司變更為有限公司。

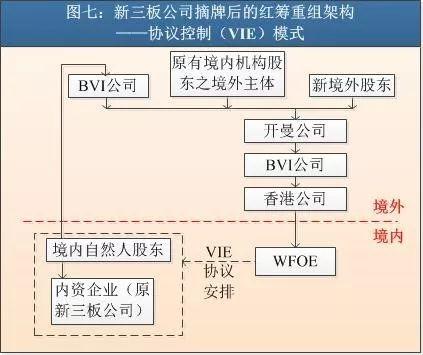

(二)協議控制模式(即VIE模式)下的紅籌架構:特殊法律問題分析

VIE模式下的紅籌架構,一般是由境外上市公司在境內設立的一家外資公司(WFOE)與境內的業務運營實體及其境內股東等主體簽署一系列具有約束力的協議,實現境外上市主體對境內運營實體的實質性控制及財務並表。VIE模式旨在解決身處外商投資限制類或禁止類行業的企業於境外紅籌上市的問題。

VIE模式和股權控制模式均是「小紅籌」模式下的細分概念,實質均是將境內運營公司的權益置於境外上市公司的掌控之下。只不過,在VIE模式下,將不會對境內運營公司的股權架構進行直接調整。截至目前,尚未見股轉系統和境外證券監管機構對於新三板公司搭建VIE架構於境外上市作出特別表態或出台任何政策,也未有成功先例出現。因此,對於該模式尚需抱以謹慎觀望態度。

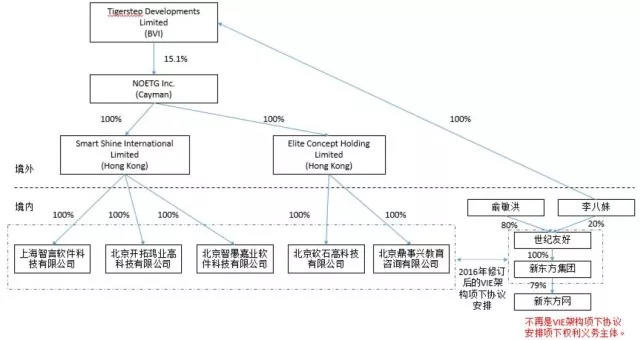

從現有案例來看,VIE模式與新三板公司發生交集的情形是: VIE模式下的境內運營實體,通過合法途徑,成為了新三板公司的控股股東。以在美國紐約證券交易所(以下簡稱「紐交所」)上市的New Oriental Education & Techhnology Group Inc.(NYSE:EDU)為例:New Oriental Education & Techhnology Group Inc.已經於2006年9月7日採用VIE模式在紐交所上市,境內的新東方教育科技集團有限公司(以下簡稱「新東方集團」)是VIE模式下的境內運營主體;「新東方網」作為「新東方集團」的控股子公司,原來也是VIE模式下的境內運營主體之一, 「新東方網」於2016年1月28日被剝離出VIE協議範圍,之後於2017年3月21日在新三板掛牌(839896)。掛牌時新東方集團及境內外有關關聯方的股權及VIE架構圖如下:

(點擊圖片,可放大查閱)

註:上圖引自《北京市嘉源律師事務所關於北京新東方迅程網絡科技股份有限公司股票在全國中小企業股份轉讓系統掛牌並公開轉讓之補充法律意見書(一)》。

此外,五八汽車(430081)、九城教育(836670)也存在類似情況。

但需要注意的是,在上述三個案例中,境外上市主體通過VIE模式所控制的境內實體均是新三板公司的控股股東,新三板公司本身並不是VIE協議範圍內的境內運營實體。因此,該等案例與新三板公司本身為謀求境外上市而自行直接搭建紅籌架構的情況存在實質性差異。

初步來看,若在紅籌架構重組過程中將新三板公司作為VIE協議項下的境內運營實體,由於以下原因,該模式得到聯交所和股轉系統認可的難度較大:

(1)為了實現紅籌上市公司的實際控制人通過WFOE對新三板公司進行實際控制和管理,境內運營實體的全體股東應當與境外擬上市公司的股東原則上保持一致,且境內運營實體的全體股東應當承諾將其股東權利授權給WFOE或其指定的人選。因此,根據聯交所的要求以及VIE協議的約定,境內業務運營實體股權穩定性與新三板公司股票流動性之間存在本質衝突;

(2)由於新三板公司成為VIE架構項下有關法律文件的權利義務主體,VIE架構可能導致新三板公司的境內公眾股東無法行使相關股東權益,從而損害中小股東的利益,同時可能導致新三板公司及其附屬子公司的董事、監事、高級管理人員無法行使相關的職責;

(3)VIE協議將包括對新三板公司的股份質押協議、關聯交易協議等一系列實質性控制文件,該等文件很可能對新三板公司獨立面對市場的能力和持續經營能力形成制約。

四

新三板公司終止掛牌的審核要點

如前所述,考慮到針對新三板公司的種種特殊限制性要求和香港紅籌上市的通常要求,結合目前可由公開渠道獲知的有關案例情況,申請終止掛牌成為新三板公司轉赴境外資本市場的普遍前置性步驟。

從目前監管規定的情況來看,新三板公司申請終止掛牌至少需要遵循或考慮以下相關規定:

1、《全國中小企業股份轉讓系統業務規則(試行)》;

2、股轉系統於2016年10月21日發佈的《全國中小企業股份轉讓系統掛牌公司股票終止掛牌實施細則(徵求意見稿)》(以下簡稱「《終止掛牌實施細則》」)。雖然該《終止掛牌實施細則》尚未生效、實際操作可遵循的規則有限,但顯而易見的是,其在相當程度上體現了股轉系統的關注點。

在後文中,我們將結合承辦相關項目的經驗以及對近期有關案例的分析,就新三板公司終止掛牌的審核要點作出簡要提示。

(一)如新三板公司股東大會就「終止掛牌議案」表決結果存在反對或棄權票:將對能否成功終止掛牌造成實質性影響。

根據《終止掛牌實施細則》關於公司主動終止掛牌的規定,「股東大會關於終止掛牌的事項須經出席會議的股東所持表決權的三分之二以上通過。」因此,就該等規定的文意而言,異議股東如為小股東,原則上似乎應不會影響終止掛牌事項通過內部審議程序並向股轉系統提出終止掛牌申請。但事實情況卻並非如此:希雅圖(832409)、夜光達(838321)等新三板公司在申請摘牌時,均系在董事會、股東大會審議通過後向股轉系統提出終止掛牌申請,最終卻因「異議股東問題始終無法徹底解決,公司撤回終止掛牌申請」。雖然這兩家公司均為「主動」撤回申請,但從謹慎性原則來分析,不排除是由於股轉系統鑒於公司未能解決異議股東問題,而在溝通諮詢過程中拒絕了公司的摘牌申請。

從我們經辦的其他終止掛牌項目的經驗來看,實踐中,股轉系統的確將重點關注有關股東大會就「終止掛牌議案」表決時存在反對票或棄權票的情形。如若存在該等情形,股轉系統將要求新三板公司就與異議股東溝通的情況、對異議股東的保護措施、以及最終是否與異議股東達成一致意見等情況進行說明。因此,若新三板公司可能無法與異議股東就摘牌達成一致意見的,建議與股轉系統提前溝通,以免因此影響終止掛牌的進程。

(二)如無法與異議股東就回購價格達成一致意見:可能因此實質性影響終止掛牌的進程。

這個問題其實與前述第一個審核要點是相關聯的。在出現異議股東的情況下,若新三板公司最終未能與異議股東就摘牌與否達成一致意見的,由新三板公司控股股東或其指定第三人收購異議股東的股份是解決異議股東問題的主要途徑。相應地,股份回購價格如何確定就成為了焦點。就規定層面而言,目前股轉系統並未就終止掛牌時應如何確定對異議股東的股份回購價格作出具體要求。然而,從有關實際案例中可以看出,實踐中大多採用以下幾種方式:

(1)以「不低於異議股東取得公司股份時的價格」作為回購價格。

在我們所研究的新三板摘牌案例中,採用此種回購價格的案例較多。該等新三板公司在審議終止掛牌議案的股東大會表決結果中,大多取得了出席股東所持表決權的一致同意。基於對該等案例的分析,我們推測,以「不低於異議股東取得公司股份時的價格」作為回購價格的方式一般適用於實際上並不存在異議股東的情形,只是因為股轉系統要求新三板公司就對可能存在的異議股東的保護措施進行說明。

(2)提供可選價格或其他較「成本價回購」更有利於異議股東的定價方式。

在我們所研究的新三板摘牌案例中,採用此種回購價格的案例較少。該等新三板公司在審議終止掛牌議案的股東大會表決結果中,大多存在反對或棄權的情況。例如:

①生光谷(836752):系根據不同情形確定具體價格;

②新世洋(835219):系以三種計價方式孰高值作為回購定價依據;

③硅海電子(831731):系承諾以收購期末賬面資產折算的每股凈資產為依據。

因此,我們理解,以提供可選價格或其他較「成本價回購」更有利於異議股東的定價方式一般適用於實際上存在異議股東的情形。如果未能妥善解決異議股東問題,終止掛牌申請的通過很可能存在較大障礙,因此在與異議股東就回購價格進行協商時,新三板公司的控股股東在談判中通常處於相對弱勢的地位,最終確定的回購價格往往更有利於異議股東。

另外,實踐中也出現了部分公司經過多次修改股份回購價格後,最終獲得股轉系統同意終止掛牌的情形。

結合我們經辦終止掛牌項目的經驗來看,若無法與異議股東就股份回購價格達成一致意見的,可能對終止掛牌的進程帶來實質性影響。

(三)公司在信息披露、公司治理、交易情況、對異議股東的保護措施等方面,存在尚未規範的瑕疵事項:該等事項均為股轉系統審查關注的要點,如若存在,亦將對終止掛牌進度產生實質性影響。

綜合《終止掛牌實施細則》第9條、第26條的相關規定可知:

(1)主辦券商和律師應當就掛牌公司主動終止掛牌是否符合規定的情形、是否履行了法定程序和信息披露義務、是否對異議股東作出安排等事項發表明確意見;

(2)主動申請終止掛牌的掛牌公司或其控股股東、實際控制人,現任董事、監事和高級管理人員存在涉嫌信息披露違規、公司治理違規、交易違規等行為的,股轉系統應當在作出同意掛牌公司股票終止掛牌申請決定前依法對上述涉嫌違規行為進行查處。

由上述規定可見,雖然《終止掛牌實施細則》尚未正式生效,但實踐中擬終止掛牌公司的信息披露、公司治理、交易情況、對異議股東的保護措施等情況,均已經被納入股轉系統在決定是否同意公司終止掛牌時的關注要點。若擬終止掛牌公司存在相關瑕疵事項且尚未予以規範的,則該等事項將對終止掛牌的進程有實質性影響。

五

新三板公司紅籌上市重組架構初探

基於前文多角度、多層次的分析,我們嘗試在這個章節中,對新三板公司實現紅籌上市的可能方案作出一些初步探討。由於前述很多「節點性問題」實質上都是作為「障礙性因素」而存在,在目前尚無任何官方操作性規則出台、尚無新三板公司紅籌上市成功案例的情況下,這種探討自然難以勾勒出完整、清晰、準確的「全景路徑圖」。因此,我們其實是希望,這種探討能夠盡量提示讀者對「在紅籌路徑設計的每個環節上,新三板公司分別將面臨哪些障礙性因素?可能的解決方式是什麼?最終效果可能如何?」等問題進行思考——畢竟,排除或繞開障礙性因素的每一步,本身就是鋪就紅籌路徑的每一步。

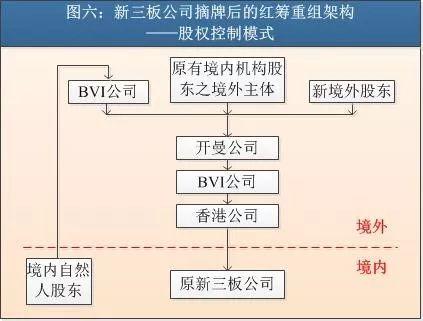

如前文所述,「新三板掛牌公司」+「股份有限公司」+普遍存在境內機構股東(在此亦包括「三類股東」等)等特點,是新三板公司已然存在的「內在基因」。各種「內在基因」的組合不同,新三板公司可以選擇的紅籌路徑和操作空間就不同。為便於行文,我們將主要結合最為常見的香港上市紅籌架構——股權控制模式——作出探討,並在文末對VIE模式作出簡要提示。

方案一

新三板摘牌+將境內股份公司變更為有限公司:擺脫一切障礙性因素,走上完全自由的紅籌之路

步驟及順序

目的

方案一可能遇到的難點/僵局

第一步:從新三板摘牌

擺脫新三板相關規則在股東限售、公司治理、併購、重組等方面限制

如有異議股東不同意摘牌,或其對「股權回購/轉讓對價」要價過高,則可能導致無法順利摘牌,重組陷入僵局(以下簡稱「對價僵局」)——這是一個現實的、商業性難題。

第二步:從股份公司變更為有限責任公司

擺脫《公司法》對股份公司的股東數量、董監高股權轉讓等方面的限制

如無特別情況,該步驟一般應較易實現

第三步:以「確保境內股東所持境內股權可平移至境外」為目標,整理現有境內股東結構,盡量化龐雜為簡約

(1)就境內身份(國籍)的自然人股東而言:便於安排後續境內自然人股東辦理37號文外匯登記事宜

如某些股東不參與紅籌上市,則一般通過股權回購(轉讓)方式退出股東架構,此時將可能同樣面臨「對價僵局」。

(2)就境內機構股東(此處包括法人股東、「三類股東」等所有非自然人身份的股東)而言:確認該等股東之境內股權可以轉至境外事宜

如果該等股東可以將目前所持內資性質的股權轉至其境外主體名下,則無任何問題;否則,該等股東或同樣需要退出股東架構,因此可能同樣出現「對價僵局」。

至此,如上述步驟均順利完成,則原則上講,公司已與其他境內有限責任公司無異,可自由選擇紅籌路徑。

第四步:考慮此時股東架構中是否已有境外股東存在?

設計紅籌重組方案之境內、境外進行銜接的核心環節,解決10號令問題(當然,實踐中也有採用「自然人股東變更國籍」等其他方式達到同樣目的,為行文簡潔,本文暫不詳述)

如已有境外股東,則10號令的問題已然不存在;否則,則或需考慮尋覓一位無關聯境外股東加入公司股東架構。

第五步:完成境內自然人股東37號文外匯登記事宜,將其所持股權轉至境外

設計紅籌重組方案之境內部分的核心環節,解決37號文問題

各地外匯部門及相關商業銀行對37號文外匯登記或補登記工作的辦理情況差異較大,公司需要及早着手諮詢及安排。

第六步:完成境內機構股東所持之股權轉至其境外主體名下事宜(該步驟或可視情況與前述有關步驟同時進行)

將境內機構股東的境內股權轉至境外

具體實現路徑需視各機構股東的具體情況而定。

至此,如上述步驟均順利完成,則原則上講,中國法律項下的紅籌架構搭建工作已經實質性完成,公司在境內、境外中介機構的配合下繼續推進後續境外上市流程即可。待香港紅籌上市成功完成時,股權架構應基本與通常的紅籌上市項目相同。

如公司所屬行業對外資存在限制或禁止,在順利完成上述步驟的情況下,原則上與通常的紅籌上市項目相同,可採用VIE模式上市。常見的VIE模式上市股權架構簡化圖如下所示:

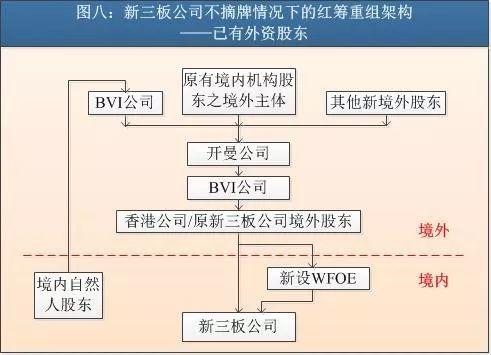

方案二

不從新三板摘牌,仍保持「新三板公司+股份公司」的身份標籤,但目前股權架構中已有境外股東

該等情況下的新三板公司應已是外商投資股份有限公司,原則上不涉及10號令的問題,但仍然受到境內法律法規針對新三板公司和股份公司的有關限制。

步驟及順序

目的

方案二可能遇到的難點/僵局

第一步:以「確保境內股東所持境內股權可平移至境外」為目標,整理現有境內股東結構,盡量化龐雜為簡約

同「方案一/第三步」

同「方案一/第三步」,同樣可能會面臨「對價僵局」。

此外,難點可能還包括:

(1)需要充分遵循新三板相關規則在股權限售等方面的規定——詳見前文所述。

(2)需要遵守《公司法》等針對股份公司之股東架構及股權轉讓等方面的規定。

例如,股份公司至少需要保持有兩名股東,且其中至少一名需要在境內有住所。因此,或可考慮「由香港公司新設一家WFOE持有新三板公司的部分股權+同時由香港公司直接持有新三板公司一部分股權」的架構;又或可考慮「由不納入上市範圍的境內股東持有新三板公司部分(少數)股權+同時由香港公司直接持有新三板公司其餘(多數)股權」的架構,等等。——顯而易見,這種股東架構較之於方案一要冗雜得多。

第二步:考慮已有境外股東在紅籌架構中的角色

設計紅籌重組方案之境外部分

新三板公司現有境外股東一方面受到有關新三板規則的約束,同時就其註冊地等情況而言,也可能未必符合紅籌架構所涉之境外主體的通常要求,因此如何妥善將該等境外股東置入紅籌架構之中,需要結合該等境外股東的實際情況而定,不同新三板公司的最終方案設計可能各不相同。例如,如果該等境外股東可以直接充任通常境外架構中最底層的香港公司的角色,則方案設計的難度可能就小一些,但這隻能說是一種較為理想化的設想。

第三步:完成境內自然人股東37號文外匯登記事宜,將其所持股權轉至境外

同「方案一/第五步」,解決37號文問題

同「方案一/第五步」

第四步:完成境內機構股東所持之股權轉至其境外主體名下事宜

同「方案一/第六步」,將境內機構股東的境內股權轉至境外,將境內機構股東的境內股權轉至境外

同「方案一/第六步」

至此,如上述步驟均順利完成,則原則上講,中國法律項下的紅籌架構搭建工作已經實質性完成,公司在境內、境外中介機構的配合下繼續推進後續境外上市流程即可。待香港紅籌上市成功完成時,下圖或許可以簡單示意屆時股權架構的大致情況:

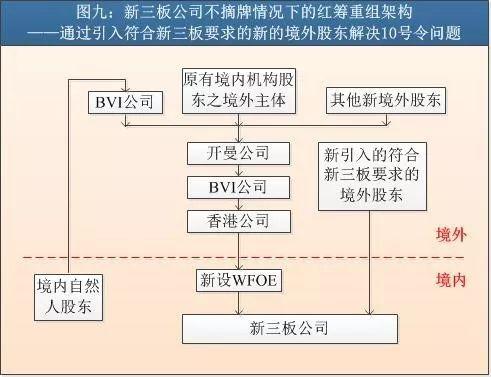

方案三

不從新三板摘牌,仍保持「新三板公司+股份公司」的身份標籤,目前股權架構中尚無境外股東,但可以引入無關聯境外股東進入股東架構

比較而言,方案二中的難點在方案三中均依然存在,只是方案三需要面臨更多一個難點,即:如何解決10號令的問題?

步驟及順序

目的

方案三可能遇到的難點/僵局

第一步:以「確保境內股東所持境內股權可平移至境外」為目標,整理現有境內股東結構,盡量化龐雜為簡約

同「方案一/第三步」,以及「方案二/第一步」

同「方案一/第三步」,以及「方案二/第一步」

第二步:結合紅籌架構的通常要求,適時引入一位符合新三板相關規則的境外股東 ,並將公司性質變更為外商投資股份公司

將公司性質由內資股份公司變更為外商投資股份公司,解決10號令的問題

根據《全國中小企業股份轉讓系統投資者適當性管理細則》、《中國證券登記結算有限責任公司特殊機構及產品證券賬戶業務指南》等對境外股東資質的要求,有資格取得新三板公司股權的境外投資者需要滿足嚴苛的資質條件。

同時,如「方案二/第二步」所述,如果該等境外股東可以直接充任通常紅籌架構之境外部分中最底層的香港公司的角色,則方案設計的難度可能就小一些,但這隻能說是一種較為理想化的設想。

第三步:完成境內自然人股東37號文外匯登記事宜,將其所持股權轉至境外

同「方案一/第五步」,以及「方案二/第三步」,解決37號文問題

同「方案一/第五步」,以及「方案二/第三步」

第四步:完成境內機構股東所持之股權轉至其境外主體名下事宜

同「方案一/第六步」,以及「方案二/第四步」

同「方案一/第六步」,以及「方案二/第四步」

至此,如上述步驟均順利完成,則原則上講,中國法律項下的紅籌架構搭建工作已經實質性完成,公司在境內、境外中介機構的配合下繼續推進後續境外上市流程即可。待香港紅籌上市成功完成時,下圖或許可以簡單示意屆時股權架構的大致情況:

方案四

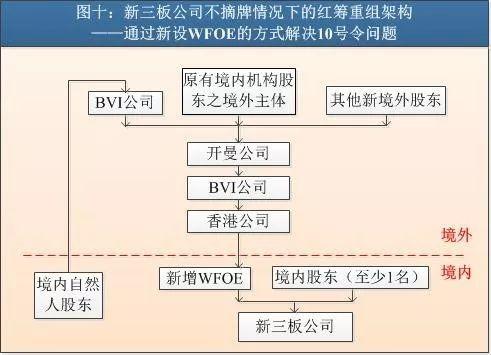

不從新三板摘牌,仍保持「新三板公司+股份公司」的身份標籤,股權架構中尚不存在境外股東,也不引入境外股東,而是直接通過在境內新設WFOE,並由該WFOE來收購境內原有公司

方案三與方案四均面臨同樣的考驗,即如何解決10號令的問題?只不過方案四的解決途徑是:

步驟及順序

目的

方案四可能遇到的難點/僵局

第一步:新三板公司的境內股東通過合法程序搭建境外架構,將相關境內股權轉至境外(「原境內股權」);

同「方案一/第三步」,以及「方案二/第一步」

同「方案一/第三步」,以及「方案二/第一步」

第二步:由境外架構最底層的境外公司(通常為一家香港公司)在境內持有一家WFOE,之後由該WFOE收購境內新三板公司的大部分股權(即:原境內股權)

以「外資企業在境內再投資」作為理由,避免10號令的適用

於2016年5月19日上市的雅迪控股(1585.HK)即是採用了該種思路,但該等案例極其之少。—-須關注的是,10號令第十一條第二款明確規定,「當事人不得以外商投資企業境內投資或其他方式規避前述要求」,而該方式項下的操作正是在這一點上進行正面挑戰。雅迪控股等極少數案例之所以能夠成功,或許與不同地方主管部門的個性化態度有關。

第三步:除了WFOE以外,需確保新三板公司至少還有一個境內股東

滿足《公司法》對股份公司之股東數量的要求

/

假如第二步能夠順利完成,新三板公司除了公司性質仍為「內資公司」以外,在其他方面所具備的基本條件已經與方案三中的新三板公司無異,按照方案三中的後續相關步驟進行操作即可。待香港紅籌上市成功完成時,下圖或許可以簡單示意屆時股權架構的大致情況:

方案五

不從新三板摘牌,且採用VIE模式

在這種情況下,紅籌架構之境外部分原則上與前述方案並無太大差異,此外需要特殊考慮的問題則請見前文第三部分關於「協議控制模式(即VIE模式)下的紅籌架構:特殊法律問題分析」所述,於此就暫不做進一步分析了。

綜上所述,對於擬赴港上市的新三板公司而言,選擇「撕掉」「新三板公司+股份公司」這兩個「身份標籤」的方案一,可能是最理想的「陽關大道」。但對於因無法順利實現摘牌、已有境外股東、有可能引入合格境外投資者或者任何其他原因還希望保留新三板資格的新三板公司而言,選擇其他幾個方案赴港上市也是尚存一定的操作空間的,「羊腸小道」亦可能成為通途。畢竟,任何「最優」上市路徑和重組方案設計本質上都只能是在貼合公司自身條件前提下作出的最優選擇。

六

結語

對於IPO項目而言,律師等中介機構為公司設計上市方案、重組路徑等其實大多僅是單純的技術性工作而已。在該等技術性工作的背後,律師更需要與公司深入溝通並達成一致理解的是:儘管不同證券市場在不同時期對財務指標等的考核要求有所不同,但在關注公司運營的合法合規性、業務的健康成長性等方面是實質性相同的;只要公司堅持在這些方面做到紮實、穩健、經得起挑戰和質疑,選擇適合自身的證券市場,再輔以經驗到位的中介機構團隊的協助,實現IPO上市計劃就是指日可待的事情了。

註:

[1] VIE是Variable Interest Entities的縮寫,為會計術語,意為可變利益實體。這種模式通常也被稱為「協議控制」或「新浪模式」,指的是境外註冊的上市主體與境內的業務運營實體在股權方面相分離,境外的上市主體通過設在境內的外商獨資企業以協議的方式控制境內的業務實體。該模式廣泛應用於增值電信業務、教育及傳媒等外商投資限制或禁止類行業。通過VIE模式,境外上市主體及其境內的獨資企業通過一系列控制協議(包括獨家購買期權協議、股權質押協議、股東權利委託協議、獨家服務協議等)對境內的持牌公司(一般稱為VIE公司或OpCo)實現控制與財務並表的實質性效果。

附

相關法律、法規、規範性文件、相關主管部門問答與徵求意見稿等文件簡表:

序號

法規名稱

文號

1

《全國中小企業股份轉讓系統投資者適當性管理細則》(2017年修訂)

股轉系統公告〔2017〕196號

2

《中國證券登記結算有限責任公司特殊機構及產品證券賬戶業務指南》(2017年修訂)

中國結算髮字〔2017〕182號

3

《合格境外機構投資者境內證券投資管理辦法》

中國證券監督管理委員會、中國人民銀行、國家外匯管理局令[2006]第36號

4

《人民幣合格境外機構投資者境內證券投資試點辦法》

中國證券監督管理委員會、中國人民銀行、國家外匯管理局令第90號

5

《外國投資者對上市公司戰略投資管理辦法》

商務部、中國證券監督管理委員會、國家稅務總局、國家工商行政管理總局、國家外匯管理局令[2005]第28號;

根據《關於修改部分規章和規範性文件的決定》 (商務部令2015年第2號),刪去第七條第五項

6

《關於外國投資者併購境內企業的規定》(2009年修訂)

商務部、國務院國有資產監督管理委員會、國家稅務總局、國家工商行政管理總局、中國證券監督管理委員會、國家外匯管理局令〔2006〕第10號;

根據《關於修改<關於外國投資者併購境內企業的規定>的決定》(商務部令2009年第6號)進行修訂

7

《國務院關於全國中小企業股份轉讓系統有關問題的決定》

國發〔2013〕49號

8

《全國中小企業股份轉讓系統機構業務問答(一)——關於資產管理計劃、契約型私募基金投資擬掛牌公司股權有關問題》

N/A

9

《非上市公眾公司監管指引第4號—股東人數超過200人的未上市股份有限公司申請行政許可有關問題的審核指引》

證監會公告2013年第54號

10

《國家外匯管理局關於境內居民通過特殊目的公司境外投融資及返程投資外匯管理有關問題的通知》

匯發〔2014〕37號

11

《企業境外投資管理辦法》(2017年修訂)

國家發展和改革委員會令第11號

12

《關於進一步引導和規範境外投資方向的指導意見》

國辦發(2017)74號

13

《中華人民共和國證券投資基金法》(2015年修訂)

主席令第九號

14

《合格境內機構投資者境外證券投資管理試行辦法》

中國證券監督管理委員會令第46號

15

《信託公司受託境外理財業務管理暫行辦法》

銀監發〔2007〕27號

16

《證券公司集合資產管理業務實施細則》(2013年修訂)

證監會公告〔2012〕29號;

根據《關於修改<證券公司集合資產管理業務實施細則>的決定》(證監會公告〔2013〕28號)修訂

17

《中華人民共和國公司法》(2013年修訂)

主席令第四十二號;

根據2013年12月28日第十二屆全國人民代表大會常務委員會第六次會議《關於修改〈中華人民共和國海洋環境保護法〉等七部法律的決定》第三次修正

18

《全國中小企業股份轉讓系統業務規則(試行)》(2013年修訂)

股轉系統公告〔2013〕2號;

根據《全國中小企業股份轉讓系統有限責任公司關於修改<全國中小企業股份轉讓系統業務規則(試行)>的公告》(股轉系統公告〔2013〕40號)修訂

19

《非上市公眾公司監督管理辦法》(2013年修訂)

中國證券監督管理委員會令第85號;

根據《關於修改<非上市公眾公司監督管理辦法>的決定》(中國證券監督管理委員會令第96號)修訂

20

《掛牌公司併購重組業務問答(一)》

N/A

21

《非上市公眾公司收購管理辦法》

證監會令第102號

22

《全國中小企業股份轉讓系統掛牌公司股票終止掛牌實施細則(徵求意見稿)》

股轉系統公告〔2016〕89號

特別聲明:

以上所刊登的文章僅代表作者本人觀點,不代表北京市中倫律師事務所或其律師出具的任何形式之法律意見或建議。

作者簡介:

合伙人 北京辦公室

業務領域:資本市場/證券,收購兼并,銀行與金融

長按識別圖中二維碼,可查閱該合伙人簡歷詳情。

輸12

非權益合伙人 廣州辦公室

業務領域:資本市場/證券,私募股權與投資基金,收購兼并

長按識別圖中二維碼,可查閱該合伙人簡歷詳情。

輸12

北京辦公室 資本市場部

北京辦公室 資本市場部

本文來源於中倫視界,轉載請註明出處,歡迎在文章底部留言。

歌禮生物(Ascletis)遞交招股書,香港新上市制度的第一家生物科技公司