境內企業香港IPO的常用模式

目前,境內企業去香港上市主要採用的是H股上市和小紅籌上市兩種模式。

一

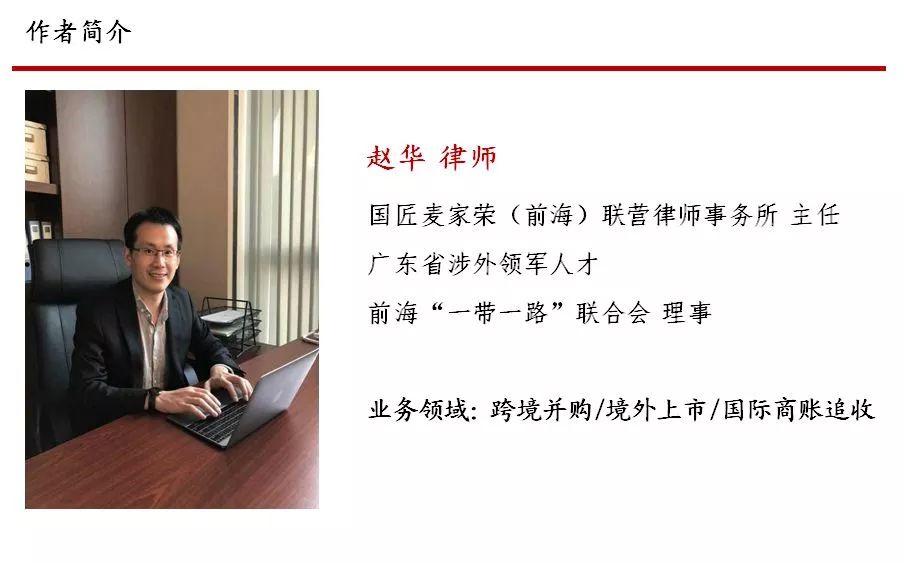

H股上市的實質性特徵在於:在內地註冊的股份有限公司,經中國證監會批準直接在香港公開發行股票並上市交易。H股模式上市完成後的公司股權架構簡化圖如下:

H股上市公司的內資股尚無法實現「全流通」,是制約境內基金對採用H股模式企業進行Pre-IPO投資的核心因素。內資股無法像H股那般在股票市場自由流通以及無法即時享受PE帶來的財富增值,這與基金的Pre-IPO投資精神相悖。

2018年4月20日,證監會宣布H股全流通試點各項準備工作已經就緒,聯想控股、中航科工、威高股份成為首批試點企業。2018年6月7日,聯想控股完成H股全流通試點股份境外上市相關審批工作;2018年6月15日中航科工完成H股全流通轉換完成;2018年8月7日,威高股份的全流通轉換完成。試點企業的成功無疑是對「H股全流通」進程的實質性推進。然而,試點和推廣之間的路有多遠,誰也說不清,誰也等不起。

從現實情況來看,採用H股上市的企業也的確不是絕大多數境內基金Pre-IPO投資的首選投資對象。

2018年4月21日,全國中小企業股份轉讓系統(下稱「股轉系統」)與聯交所正式簽署了一份《合作諒解備忘錄》。據此,未來新三板公司可以在保持新三板掛牌的同時申請在香港上市,股轉系統對於新三板掛牌公司申請到聯交所上市將不設前置性審查程序及特別條件,股東超過200人也不會構成障礙;但同時,監管機構也並未就此提供特殊通道。這意味着,原則上,新三板公司需在繼續遵循股轉系統的種種監管要求的同時,亦須並行地滿足通常港股上市的要求。目前「新三板+H」的具體實施政策尚未出台。

根據股轉系統2017年7月1日實施的《全國中小企業股份轉讓系統投資者適當性管理細則(試行)》規定,私募基金作為新三板的合格投資者需滿足:(1)私募基金管理人的註冊資本或實收股本或實繳出資達500萬元以上,且不可為單純以認購股份為目的而設立的公司法人、合夥企業等持股平台,若其不具有實際經營業務,則不符合投資者適當性管理要求,不得參與非上市公眾公司的股份的定向發行。(2)私募基金產品若是由員工持股計劃認購,需要完成核准、備案程序並充分披露信息,方可參與非上市公眾公司定向發行,其中金融企業的員工持股計劃還應當符合《關於規範金融企業內部職工持股的通知》(財金〔2010〕97號)有關員工持股監管的規定。

值得關注的是,對於審查時是否需要還原至實際股東,新三板與IPO有稍微的區別。IPO—證監會不僅核查擬IPO公司的直接股東中是否存在「三類股東」(指契約型私募基金、資產管理計劃、信託計劃等),亦關注及或核查間接股東中三類股東的情形;同時,在穿透的要求上直接要求穿透至自然人、國資主體等最終權益持有人。

新三板按照《全國中小企業股份轉讓系統機構業務問答(一)關於資產管理計劃、契約型私募基金投資擬掛牌公司股權有關問題》、《非上市公眾公司監管指引第4號--股東人數超過200人的未上市股份有限公司申請行政許可有關問題的審核指引》的規定,依法設立、規範運作、且已經在中國基金業協會登記備案並接受證券監督管理機構監管的契約型私募基金,其所投資的擬掛牌公司股權在掛牌審查時可不進行股份還原至實際股東,但須做好相關信息披露工作。

二

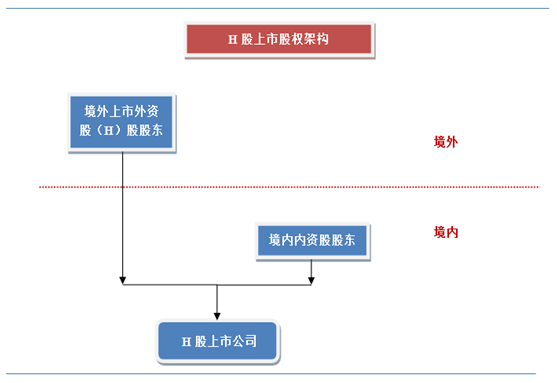

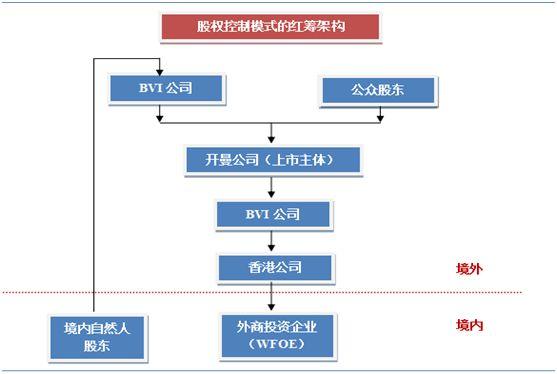

「小紅籌上市」,針對在香港上市而言,指中國境內企業的股東在境外設立控股公司,通過股權控制或協議控制(VIE)的方式,將中國境內企業的資產或權益「注入」境外註冊的離岸公司,由離岸公司(通常為開曼公司)在聯交所公開發行股票並上市交易的模式。

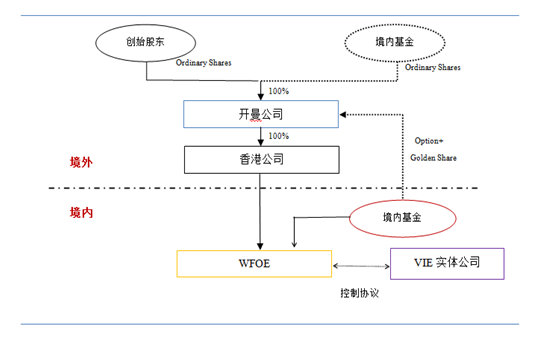

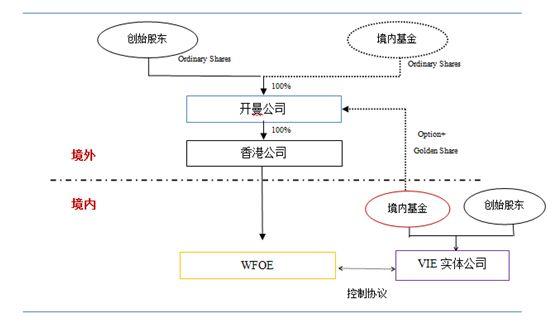

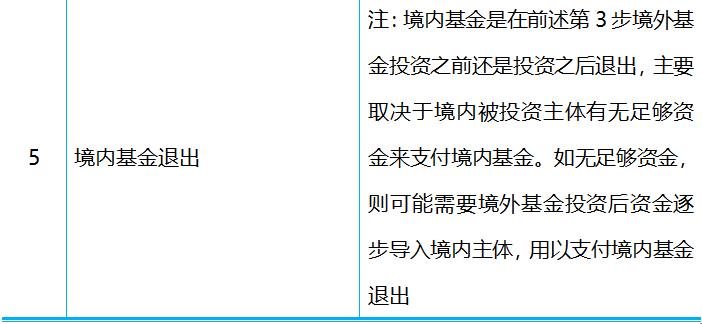

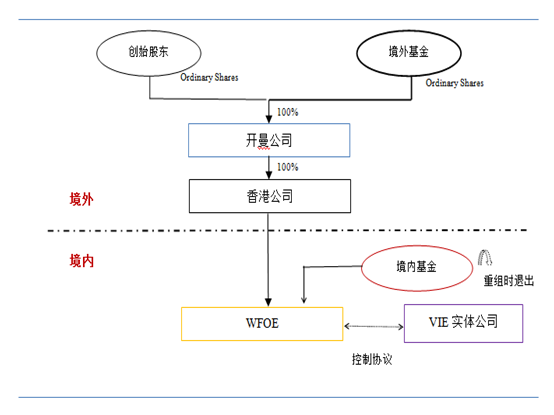

就「小紅籌上市」項下的兩種細分模式,其各自最為常見的上市股權架構可簡化如下圖所示:

在小紅籌上市模式下,無論是股權控制模式還是協議控制模式,要實現境內資產出境,境內的自然人股東或機構股東(如基金)都需要辦理境外投資的相關手續。

境內基金的投資模式探討

一

與基金有關的境外投資政策

2016年12月6日,發改委、商務部、人民銀行、外匯局四部門負責人在答記者問時表示,將密切關注大額非主業投資、有限合夥企業對外投資、「母小子大」、「快設快出」等類型對外投資中存在的風險隱患,建議有關企業審慎決策。

2017年8月4日,發改委、商務部、人民銀行、外交部聯合發佈《關於進一步引導和規範境外投資方向的指導意見》(國辦發〔2017〕74號),在境外設立無具體實業項目的股權投資基金或投資平台屬於限制開展的境外投資。

2017年12月26日,發改委發佈《企業境外投資管理辦法》(2017年第11號令),該辦法於2018年3月1日其實施。通知規定,根據我國法律法規和有關調控政策,需要限制企業境外投資的行業為敏感行業,需國家發改委的核准。

2018年1月31日,發改委發佈《關於發佈境外投資敏感行業目錄(2018年版)的通知》(發改外資〔2018〕251號),該通知於2018年3月1日其實施。根據該通知,「在境外設立無具體實業項目的股權投資基金或投資平台」屬於需要限制企業境外投資的行業。

2018年2月9日,發改委發佈《國家發展改革委關於發佈企業境外投資管理辦法配套格式文本(2018年版)的通知》(發改外資〔2018〕252號),該通知於2018年3月1日其實施。

2018年6月5日,發改委在其全國境外投資管理和服務網絡系統上發佈了境外投資常見問題解答(下稱「問題解答」),根據問題解答,「在境外設立無具體實業項目的股權投資基金或投資平台」不包括以下兩種情形:

(1)既不涉及境內投入資產、權益,也不涉及境內提供融資、擔保等,全部從境外募集資金的股權投資基金或投資平台;

(2)金融企業已取得國內金融監管部門批准的情況下,在境外設立無具體實業項目的股權投資基金或投資平台。

鑒於境內的股權/創投基金大多採用有限合夥組織形式,在目前的境外直接投資監管精神下,通過境外直接投資審批正常途徑直接對紅籌架構中的境外公司進行投資難度比較大。

二

單一全程式基金,是指境內基金對擬上市集團的境內主體進行投資,在上市重組時辦理境外投資手續轉化為境外持有境外擬上市主體的股份,在IPO成功後在境外實現退出。

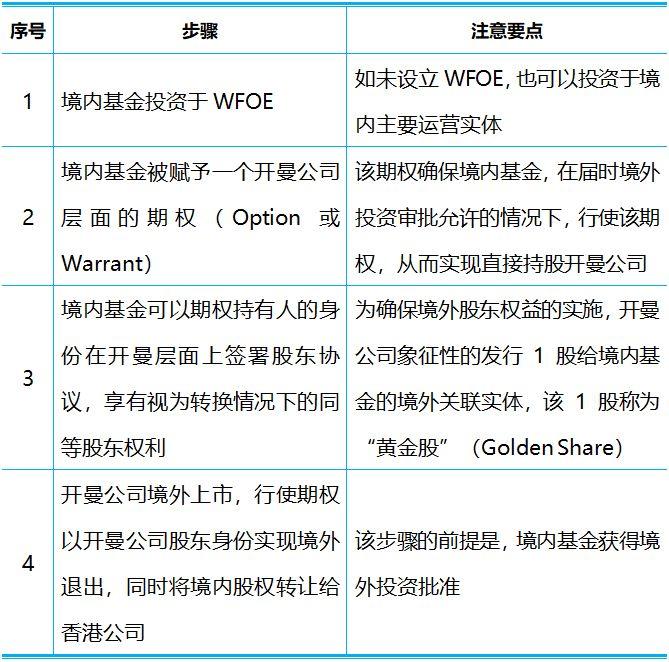

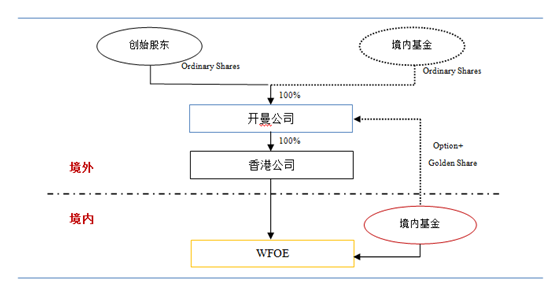

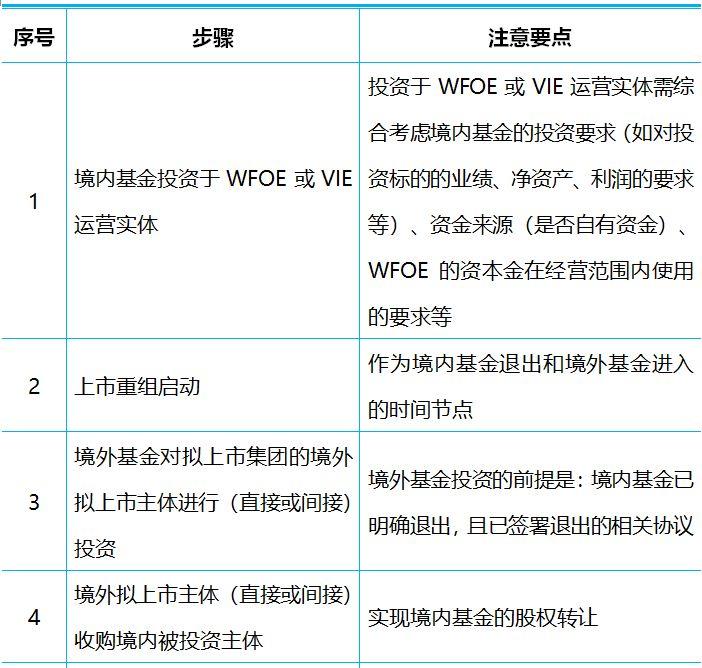

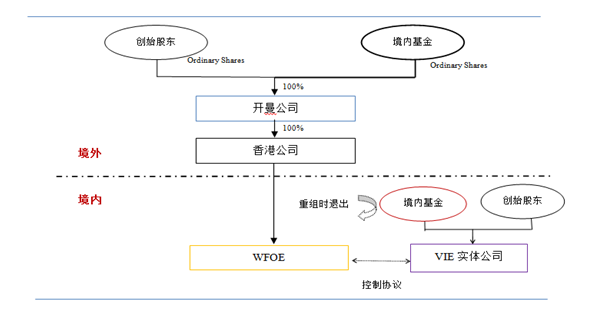

對於小紅籌架構下的股權控制模式,境內基金投資的步驟和要點簡要說明如下:

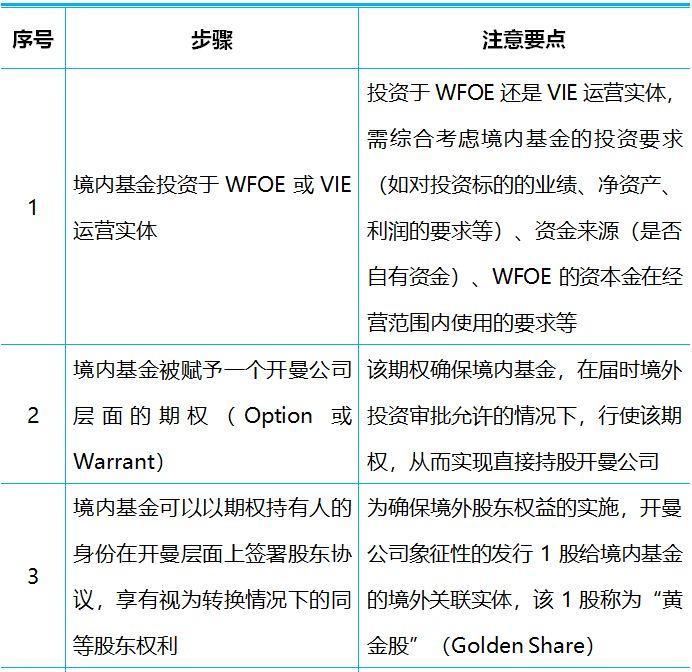

對於小紅籌架構下的協議控制模式,境內基金投資的步驟和要點簡要說明如下:

綜上,可以看出境內基金在小紅籌架構下股權控制和協議控制模式的投資路徑基本相同,主要不同的地方在於第1步境內基金投資於WFOE還是投資VIE運營實體的選擇。

評述:鑒於小紅籌架構下的擬上市主體通常於境外設立(如開曼群島),境內單一基金的全程式投資在境內資產出境時需要辦理境外投資的相關手續,因此,將會受屆時境外投資政策不確定性的影響。

三

跨境多基金接力式投資

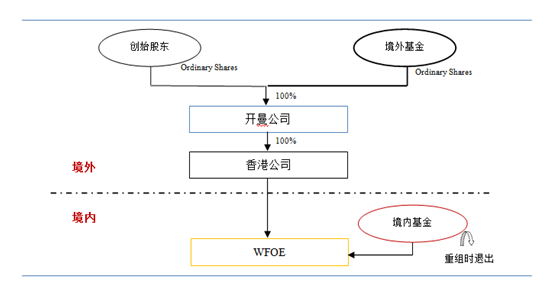

跨境多基金接力式投資,是指境內基金對擬上市集團的境內主體先進行投資以解決境內主體的資金需求,但在公司境外上市時,該境內基金因受境外投資政策的影響需考慮退出。為在境外上市公司層面體現境內基金的權益或者「接應」境內基金的退出要求,境外基金在境外上市公司層面接力切入。

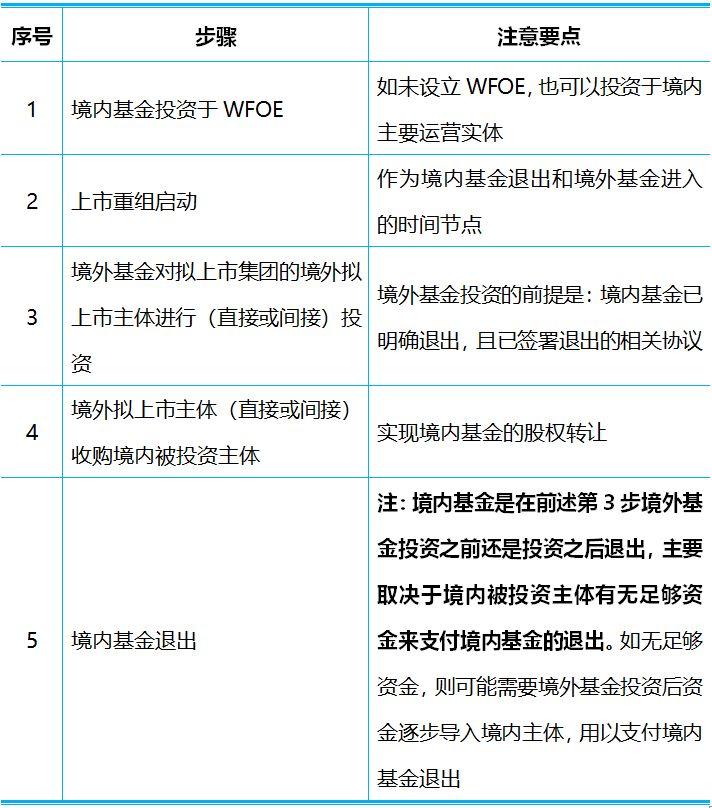

對於小紅籌架構下的協議控制模式,境內基金投資的步驟和要點簡要說明如下:

綜上,可以看出境內基金在小紅籌架構下股權控制和協議控制模式的投資路徑基本相同,主要不同的地方在於第1步境內基金投資於WFOE還是投資VIE運營實體的選擇。

評述:跨境多基金接力式投資是境內和境外基金在投資對象的IPO過程中各負責一段,境內基金在上市之前適時的退出,避免了其受境外投資不確定性的影響,利於IPO進程的順利推進。但是,境內基金和境外基金之間投資預期和投資收益的平衡是成功的關鍵。

跨境接力式基金的要點分析

一

跨境接力式基金的類型

根據我們的理解,跨境接力式基金主要包括平行基金和分段接力基金兩種。

平行基金

平行基金,即在境外和境內分別募集兩個基金,並由同一基金管理公司或者有關聯關係的基金管理公司進行運作和管理,兩個平行基金先後投資於同一項目,再通過簽訂一系列合作協議的形式進行基金間的利益互惠安排,以解決境外資金進入中國或境內資金出境調配等方面的障礙。

採用平行基金方式的前提條件之一,即境外現已設立/存在基金公司。因為按照現今的監管形式,在境外設立無具體實業項目的股權投資基金或投資平台已屬於限制開展的境外投資。

採用平行基金方式的優點在於,鑒於境內外基金之間的「關聯」關係,境內基金面對上市帶來的巨大利益「不甘心」退出的阻礙較小。

分段接力基金

分段接力基金,指的是境內基金和境外基金為相互獨立的基金,兩者之間沒有關聯關係,以上市重組為節點,境內基金退出的同時境外資金進入。由於境內基金在境內之投資於上市重組啟動後即在境內退出,因此其無須考慮境外投資和資金出境等政策難題。

鑒於目前Pre-IPO語境下境內私募基金的投資通常為股權投資(不允許借貸形式投資),面對IPO巨大的嘴邊肥肉,如何有理有據地說服投資人在IPO退出則不是一件容易的事兒,因此,境內基金的退出條件或觸發機制(triggering mechanism)的設計顯得尤為重要。

二

跨境接力式基金的主要對象包括:頗為火熱的香港IPO市場和稍顯冷落的新三板市場。新三板企業的股份回購、摘牌、高昂的重組費用和中介機構費用、以及趨嚴的境外投資監管,必將給境外基金帶來全新的發展機遇。

此外,根據Wind數據庫,2017年度基金板塊中所有帶「三板」或「新三板」字樣的基金及其他資管產品,共計1072只,且尚不包括名稱中不含「三板」或「新三板」字樣但實際投資新三板的基金,我們相信該部分基金的數目更為龐大。由於新三板市場的流動性不足遠超預期,致使許多基金「被套」,隨着基金產品的期限逼近,這些基金面臨著較大的退出或「解套」壓力,這也為境外基金的介入提供了良好的契機。

或許,你的危機,亦是你我的機遇。