■聯旺上市當日,黃翠如(左二)攜同男友蕭正楠(右二)與一家人齊齊撐場,成為城中熱話。然而公司股價癲炒,股權高度集中,卻引起監管機構關注。資料圖片

港股市場龍蛇混雜,各路人馬雲集搵食,「啤殼」盛行,創業板更被譏為「啤殼工場」,殼股癲升狂跌,一直為市場人士所詬病 。聯交所昨終於出手,發出指引信,就首次公開招股審批及申請人是否適合上市發出進一步指引。

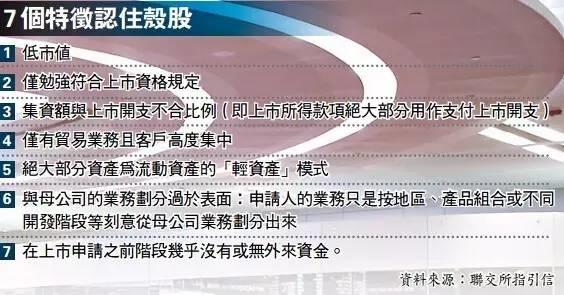

指引稱,聯交所檢視了2012年至2014 年所有在主板及創業板新上市的公司以及部分在 2015年新上市的公司,歸納出這類公司的7個特點,包括:低市值;僅勉強符合上市資格規定;集資額與上市開支不合比例,即上市所得款項絕大部分用作支付上市開支;僅有貿易業務且客戶高度集中;絕大部分資產為流動資產的「輕資產」模式等等。

留意多隻新股解禁後即易手

聯交所表示,留意到有多家新上市發行人的控股股東在上市後監管禁售期結束不久,即沽出或逐漸減持其權益,有時該等發行人更會同時改組管理層及/或改變上市業務性質。此現象的其中一個原因,在於該等新上市公司的原控股股東着眼於上市地位所帶來的價值,而非對集資及爭取上市地位以發展業務有真正需要。聯交所認為這類公司會引發投機買賣,損害投資大衆的利益。

續研收緊反收購行動等規則

港交所監管事務總監兼上市主管戴林瀚表示,為了維持香港市場的質素及聲譽,聯交所將會採取主動進取的態度處理任何令人質疑其上市理由及目的之上市申請。此外,港交所也將繼續探討如何收緊上市後有關反收購行動及現金資產公司的規則。

聯交所認為,公司適合上市與否是一項重要準則。因此,聯交所擬針對那些具指引信所列特點的上市申請人作出更嚴謹的審視。聯交所將要求該等申請人及其保薦人提交詳盡分析以證明申請人適合上市。聯交所審閱有關分析後或會因應審閱結果而施加額外規定或條件,又或行使酌情權以不適合上市為由拒絕有關申請。

上市費累盈警 「女神股」恐絕唱

指引又指到,會特別關注那些規模及前景均與其獲取上市地位所付出的成本或上市目的不匹配的上市申請人。TVB藝人黃翠如父親旗下公司聯旺集團(8217)早前上市一個月多些就發盈警,原因是受到1,030萬元的上市開支拖累,料截至今年3月31日止財政年度的純利將按年大跌50%至70%。聯旺的情況正是聯交所昨日指引列出的「集資額與上市開支不合比例」的「殼股」特點,日後此類股份極可能遭禁絕上市。

不過,聯旺集團可能受惠在港交所落閘前趕上了「殼股」尾班車,昨日股價大升7.82%,收報6.48元。

主板「殼價」7億 種殼造富

(記者 蔡競文)聯交所昨指出,留意到有多家上市公司在禁售期結束後,即出現控股股東變動等情況,該等發行人只着眼其上市地位所帶來的利益,而非公司本身業務發展或資產增長。這就是市場人士泛指的「啤殼」舉動,部分人士借上市製造大量「殼股」,以求將「殼股」出售獲利。

創板殼價達三四億 有價有市

據市場人士指出,目前主板「殼價」叫價仍然企穩6.5億至7億元;創業板「殼價」亦達3億至4億元,反映殼股仍有價有市,形成市場上有人專門物色各類公司「種殼」。聯交所指,當有潛在買家發現此等情況,將對「殼股」展開投機;買賣,或導致操控股價、內幕交易及異常波動等,有損廣大投資者利益。此外,該等公司可刻意粉飾相關企業行為,從而迴避監管規定。

為禁絕此類「啤殼」行為,聯交所的指引信指出,根據《上市規則》訂明,上市申請人是否適合上市,須視乎多項因素而定,上市申請人應了解到僅僅符合《上市規則》不一定能確保其適合上市。同時,申請人應留意,指引信「殼股7個特徵」的每項特點的相對輕重也會因申請人及行業而異,這些特點有可能會隨時間而變。

有殼股特徵須提交詳盡理據

聯交所稱,倘具指引信所列的若干特點的公司擬申請上市,聯交所會預期申請人及保薦人提交詳盡分析以證明申請人適合上市,分析包括:一, 所得款項用途 – 聯交所預期申請人會披露具體的所得款項用途,而有關用途應符合申請人過往及未來的業務戰略及行業趨勢,並解釋上市的商業理據。聯交所不接受一般性描述,如:使用上市所得款項提升聲譽及品牌知名度;留待他日進行收購(而未能提供收購目標名稱及特定甄選標準);增加人手以備擴充等等。

申請人須證明業務可持續性

二, 未來目標及戰略 – 聯交所預期申請人提交全面的分析以證明其就業務營運及增長有詳細的策略計劃;三, 溢利及收益增長 – 若申請人曾出現溢利及收益的增長下跌或偏低、及或將在上市後錄得溢利及收益的增長下跌或偏低,應提交全面的分析以證明申請人的業務能夠持續發展。

四, 潛在夕陽行業 – 若申請人處於潛在夕陽行業或其業內市場前景下滑,申請人須能證明其業務可行性,及其有能力與資源調整其業務以回應市場需求的轉變。申請人亦應證明業務的回報值得公司付出上市的費用。

聯交所提醒保薦人,在代表申請人向聯交所提交上市申請前,應確保其根據合理判斷,已知悉所有與判斷上市申請人是否適合上市有關的重要事宜。

微觀點:都是翠如BB的錯?

(記者 蔡競文)聯交所昨日出手嚴打「啤殼」,有市場人士呻今勻真係比翠如BB累死。此話怎解?事緣黃翠如父親黃永華旗下的聯旺集團(8217),股價被炒上太空,又上市一個多月就發盈警,咁又點?話晒都係經過了聯交所及證監批准上市,大把創業板股份都係咁啦,怪只能怪翠如BB名氣太大,報紙大字標題,市場高度關注,認為有人做得太過張揚了,令到想「鬆張」的聯交所好難下台,結果要「做嘢」。

其實早在4月28日,證監會已經點名批評聯旺股權高度集中,指有19名股東合共持有2.5854億股該公司股份,相當於該公司已發行股本之20.72%,有關股權連同由該公司一名主要股東持有之9.36億股(佔已發行股份75%),相當於該公司於2016年4月19日已發行股份總額之95.72%。

第三板可能更難推出

今次監管機構相繼出手,「殼農」今後想「種殼」搵食又難咗,所以話,一切都係翠如BB的錯。經此一役,上市條件較創業板更鬆的「第三板」,可能更難推出,令「殼農」又少條財路,所以千錯萬錯都係翠如BB的錯。

来源:香港文汇报