作者 | 黄慧鹏

来源 | 天元律师

联交所对《上市规则》的修订打开了无收入的生物科技公司的上市新途,亦使部分前期参与此类公司投资的人民币基金看到了加速取得投资回报的可能性。根据2018年4月30日香港交易所发布的关于生物科技公司是否适合上市的指引信(HKEX-GL92-18),除了对研发能力的关注外,香港交易所亦要求此类公司在建议上市日期的至少六个月前已获至少一名资深投资者提供相当数额的第三方投资,且至进行首次公开招股时仍未撤回投资。指引信另就资深投资者进行了举例说明,主要包括:

1. 专门的医疗保健或生物科技基金,或旗下有专门或侧重于投资生物制药领域的分支/部门的大型基金;

2. 主要的制药/医疗保健公司;

3. 大型制药公司/医疗保健公司的风险投资基金;

4. 管理资产总值不少于10亿港元的投资者、投资基金或金融机构。

根据上述指引信,笔者认为股权投资基金对于无收入生物科技公司投资不仅是对此类企业赴港上市的助推器,可以说已成为此类公司上市的重要条件之一。因此如何顺利的投资拟上市公司就尤为重要了,下文将着重分析中国境内人民币基金投资路径。

(一) 投资路径选择

和《香港“红筹”上市重组和相关重难点问题浅析》中第二节所示红筹建构搭建的目的相同,人民币基金与境内公司自然人股东都有需要将其初始投资于境内公司的权益“搬移”至境外后,和境内公司自然人股东按照境内公司的股权架构持有拟上市公司股权。为实现此目的,主要路径有三:

(1)人民币基金与境外的平行基金合作,由境内人民币投资境内公司,境外的平行基金投资红筹架构中的拟上市公司。此模式减少了人民币基金对外直接投资换汇出境的审核时间风险,两基金协议做好投资分配和税务筹划的安排后即可进行。但因人民币基金在境外设立平行基金的情况较少,并非为目前的主流路径。

(2)对于合伙制的人民币基金,如合伙人均为自然人,可直接由合伙人办理37号文外汇登记后投资于拟上市公司。此种模式相对于企业直接对外投资减少了审核的手续,仅需合伙人办理外汇登记即可。但如前文所述,37号文外汇登记的时间不可控且仅适合合伙人为自然人的情况,故被采用的情况较少。

(3)人民币基金办理企业境外直接投资(Outbound Direct Investment,“ODI”)的核准/备案手续后在境外直接投资拟上市公司或在境外设立SPV间接投资于拟上市公司。本节着重分析此种路径下的重难点问题。

(二) 人民币基金ODI投资大背景:

境外投资真实合规审查力度加强

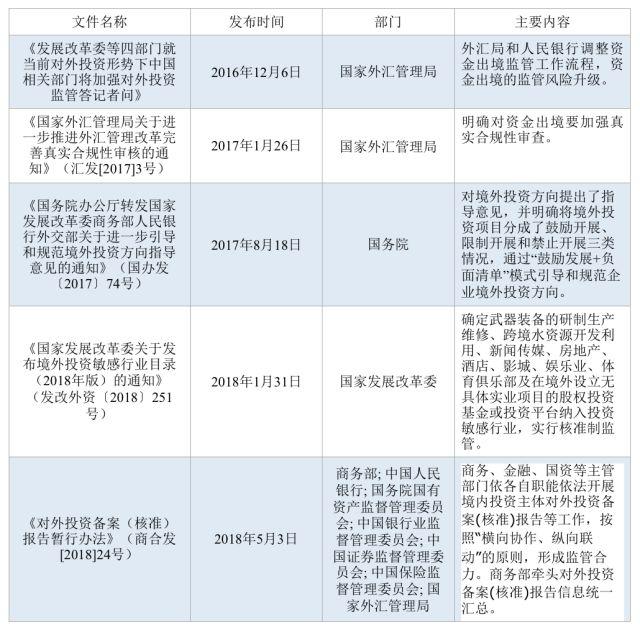

从2016年我国外汇储备较大程度降低后,监管部门连续发文从严规范境外投资审查,主要的相关文件如下:

根据上述文件可以看出监管部门逐步加大境外投资的“真实性”审核力度,对于投资领域进行鼓励、限制和禁止的明确划分,坚决防范非理性投资和不正常的资金换汇出境,力求把对外投资引入到对国家整体发展有利的领域中。在此背景下,人民币基金通过ODI路径投资“红筹”上市企业的难度也有增加。但笔者认为,人民币基金只要把握好监管部门对于“真实性”审核的要求仍可通过此途径参与“红筹”上市企业的投资。

(三) 人民币基金ODI基本流程和文件

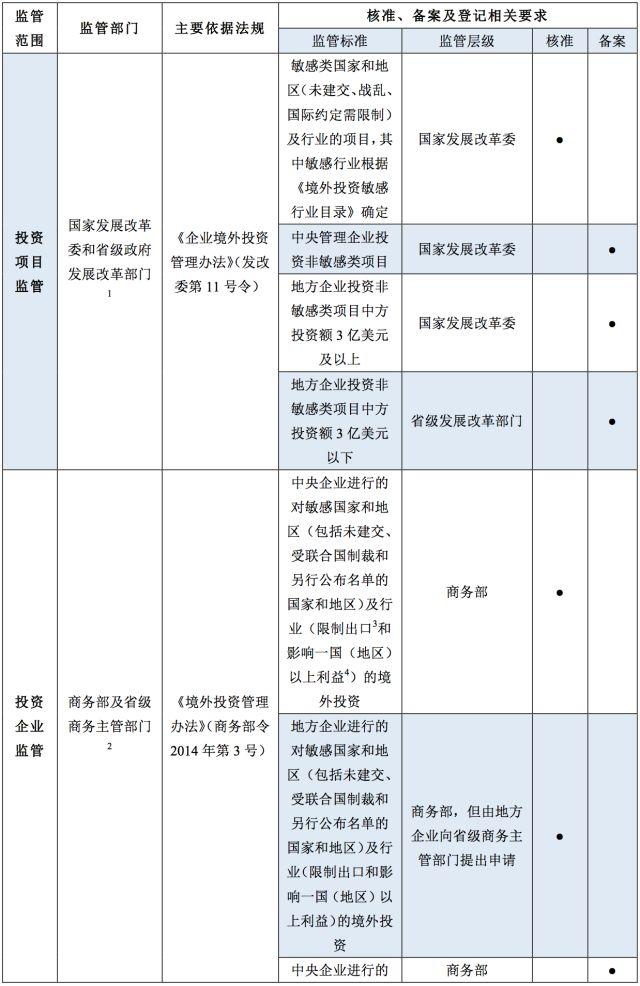

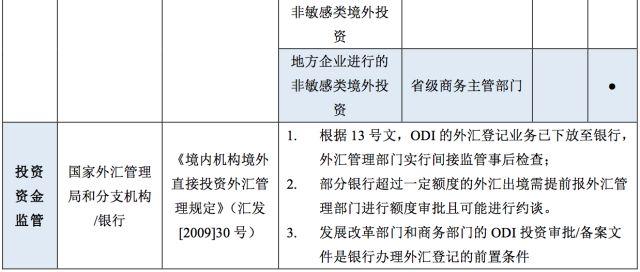

ODI投资路径主要涉及投资项目、企业和资金的三类监管。对应的监管部门分别为发展改革部门、商务主管部门和外汇管理部门,笔者总结的主要的监管方式如下:

根据上表,如一家人民币基金作为投资主体在境外设立SPV后间接投资“红筹”上市企业在经过发展改革部门、商务部门和外汇管理部门或银行的核准/备案和登记后,方可进行换汇出境进行投资。为完成ODI投资的备案和登记,根据笔者的实务经验,一般是发展改革部门和商务部门的核准/备案同步先期进行,之后以取得的核准/备案文件办理外汇登记后换汇进行资金出境。以在上海自贸区办理ODI投资为例,一家合伙制人民币基金在境外设立SPV间接投资“红筹”上市企业需准备的主要材料如下:

除上述资料外,不排除监管部门会就审查投资“真实性”要求投资主体提供进一步资料的可能性,投资主体亦可主动递交证明境外投资“真实性”的文件供监管部门审核。另笔者有以下几点建议:

(1)人民币基金如非直接作为境外投资实体而选用一些子基金,应当选用具备一定实力及资产规模以及运营效益的实体作为境外投资实体,避免“母小子大”加大备案/核准/登记难度;

(2)可在提交核准/备案/登记文件后,主动申请监管部门说明投资真实性加快投资进度;

(3)资金出境注入到拟上市公司的法律手续完成时,人民币基金应就其境外SPV发生的上述再投资行为向商务主管部门提交《境外中资企业再投资报告书》。

(4)两个或多个人民币基金就一个项目共同开展ODI投资申请的,应当由资金较大的一方征求其他方书面同意后提出核准、备案申请。如各方投资额相等,应当协商一致后由其中一方提出ODI投资核准/备案申请。

1,根据《企业境外投资管理办法》第十四条,省级政府发展改革部门,包括各省、自治区、直辖市及计划单列市人民政府发展改革部门和新疆生产建设兵团发展改革部门。

2,根据《境外投资管理办法》第五条,省级商务主管部门,包括各省、自治区、直辖市、计划单列市及新疆生产建设兵团商务主管部门。

3,限制出口是指对外投资中使用产品或技术是国家有关部门限制或禁止出口的。

4,一国(地区)以上利益是指具体的投资项目涉及到多国或地区利益,如矿产资源位于多国边境或争议地区、道路或电网跨越多国或地区边境、开发国际水利资源对上下游国家造成影响等。

本文来源于天元律师,作者黄慧鹏,转载请注明出处,欢迎在文章底部留言。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

港交所新政,香港IPO市场的一些情况 (2018年1-10月)

香港IPO上市中介团队.券商保荐人排行榜 (2018年1-10月)

香港IPO上市中介团队.中国律师排行榜 (2018年1-10月)

香港IPO市场:2018年1-10月,上市185家,募资2557亿港元

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)

yes!