作者:汉坤律师事务所 新经济上市综合服务组

一时间,新经济公司赴港上市成为业内热点话题,并引起了一波讨论热潮。过去的十几年间,汉坤律师事务所一直致力于为中国新经济公司融资提供综合法律服务。我们希望结合我们对中国新经济公司所处市场和监管环境的深刻理解,以及对境内和境外资本市场各类型交易的丰富法律服务经验和实践,将新经济公司的香港上市之路可能涉及的主要法律问题及其解决思路,以通俗易懂的系列解析文章的方式呈现出来,谨供对香港资本市场感兴趣的中国新经济公司参考。

2017年12月15日,香港联合交易所有限公司(“联交所”)就6月16日所刊发的两份有关设立创新板和修订上市规则的咨询文件发布了《咨询总结-检讨创业板及修订<创业板规则>及<主板规则>》以及《咨询总结-建议设立创新板》(合称“咨询总结”)。整体而言,联交所将不会设立创新板,而是会拓宽现行的上市制度,接纳不同投票权架构的新经济公司和尚未盈利或未有收入的生物科技上市公司,并设立新的第二上市渠道。

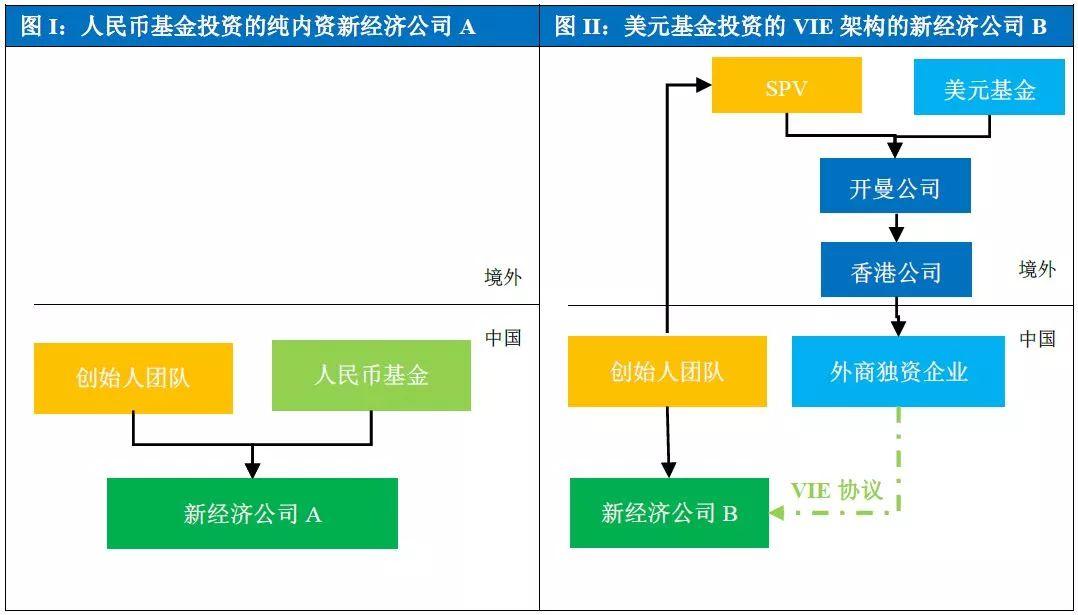

我们就从中国新经济公司赴香港上市应尽快了解的八个关键问题谈起,第一个问题即为如何建立一个合适的赴港上市架构。为了方便讨论,我们以下面两家已经完成私募融资的中国新经济公司(新经济公司A为典型的内资架构,新经济公司B为典型的VIE协议控制架构)的结构简图作为问题讨论的起点:

01

上图所示的新经济公司A和新经济公司B是否都有机会申请香港上市?

汉坤提示:两家新经济公司都可以考虑申请在香港上市,但是由于两家公司的法律架构有较大的差别,在准备香港上市过程中将面临差异化的监管环境,上市前的架构重组安排也会有较大差异。

02

上图所示的新经济公司A和新经济公司B在香港上市的话是直接上市还是间接上市?

汉坤提示:这是一个很关键的问题,直接上市v.间接上市一直是中国企业境外上市的两条不同路径。

从上市模式的角度,中国新经济公司A理论上存在着可以通过在境内整体变更为股份有限公司而直接申请在香港发行股票的通道(这就是大家常说的“H股”,实质为境内实体境外直接上市)。不过,需要注意的是,截至目前,H股全流通仍处于讨论环节,其法律监管环境比较严格,所以H股发行对新经济公司创始人团队及原有私募投资人的吸引力还是受到一定影响的。我们在本篇文章中将不再展开对H股情形的探讨,而侧重于对中国新经济公司惯常采取的境外间接上市的小红筹模式的分析。

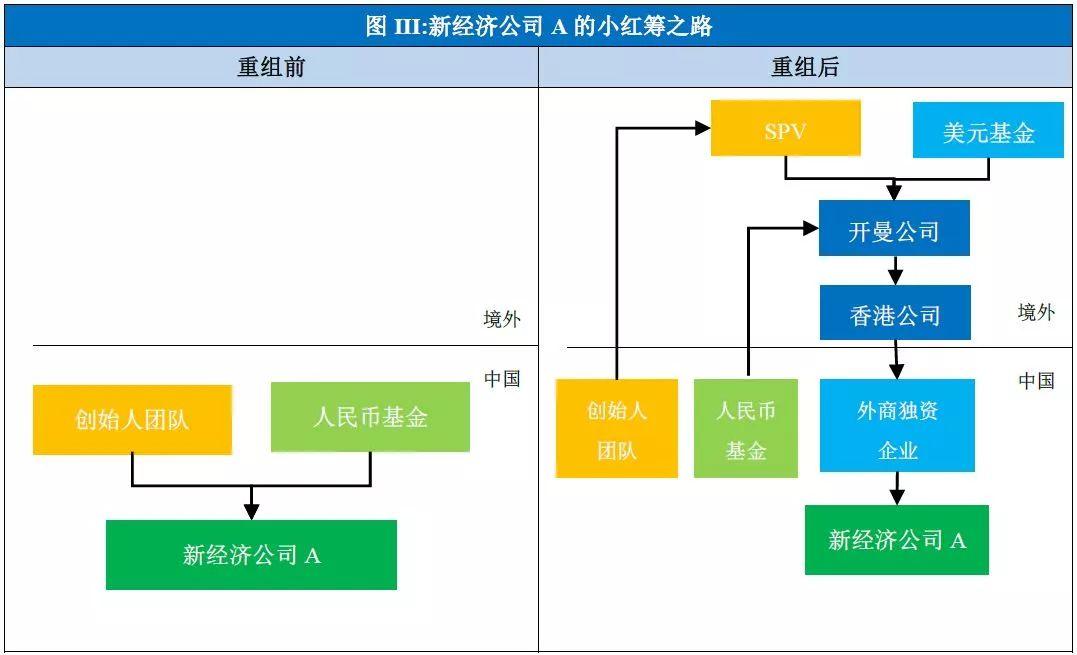

如下图III所示:新经济公司A需考虑将其结构调整为小红筹架构的过程

注:(1)图III所示的重组方案中,仍需要解决关联并购、创始人团队的外汇登记、人民币基金的ODI投资、员工期权激励计划的构建和实施、架构调整涉及的过桥资金和税务合规等中国法律和合规问题(我们将在近期发布的系列文章中详细阐释);(2)如果新经济公司A业务中存在外资产业政策限制的类型,其仍要考虑搭建VIE架构的问题。

新经济公司B搭建的是VIE架构(VIE本身就是为了境外间接上市而生的一个结构),其现有架构只要稍作梳理就具备以其开曼公司在香港上市的基本主体条件了(当然还有其它的标准和条件需要满足)。

说的通俗一些,新经济公司A融资时拿的是人民币基金的投资,这个架构的设计初衷一般就是奔着A股资本市场走的;新经济公司B搭建的是跨境协议控制架构(即VIE架构),这类架构的初心就是以境外资本市场为目标的。因此,新经济公司A寻求香港上市的过程将面临更为复杂的重组步骤和合规监管问题。

03

新经济公司A和新经济公司B的法律架构在市场上都是很常见的吗?为什么会有这样的两类基本结构?

汉坤提示:是的,两类架构都是很常见的新经济公司的融资结构,实际上图示的两类结构只是一个简图,由于行业监管、创始人团队背景、投资人的多元化组合等差异化的背景,现实情况中的中国新经济公司的股权及融资架构可能比图示情况要复杂的多。但这两类结构可以视为市场上的新经济公司的两类基本结构。

新经济公司A是一家纯内资的公司,其在产业政策上有一个较为宽松的监管环境。

新经济公司B从企业性质上也是一家纯内资的公司,但其搭建VIE架构的基本原因就在于其所开展的业务对外商投资是有一定限制甚至禁止规定的(比如大家并不太陌生的电子商务、教育、医疗、生物技术、网络游戏等新经济门类),而这类产业又是属于高速发展受到外币基金关注的新经济,不少市场参与者都采取了“曲折”但已经有众多成功上市实践的VIE架构。

04

联交所咨询总结提及的“新经济公司”在中国内地法律中有对应的概念吗?

汉坤提示:“新经济公司”并非中国内地法律的一个专用术语,实际上截至目前香港联交所也未对其给出精准界定,但联交所指出将刊发指引信,向市场说明该等新经济公司的特点。联交所也在咨询总结中提及“新经济公司”一般情况下应具备多于一项的以下特点:

-

能证明公司成功营运有赖其核心业务应用了新的科技、创新理念及/或业务模式,亦令该公司有别于现有上市公司,与众不同;

-

研发将为公司贡献一大部分的预期价值,并以研发为主要业务及占去大部分开支;

-

能证明公司成功营运有赖其专利业务特点或知识产权;及

-

相对于有形资产总值,公司的市值/无形资产总值较高。

05

联交所是准备接纳“同股不同权”架构的新经济公司了吗?

汉坤提示:是的,这是真的。截至目前,香港资本市场的上市公司秉承“同股同权”的基本原则,这一点,内地A股市场也是一样的。

“同股不同权”的结构在美国资本市场较为普遍,中国新经济公司的典型——互联网/移动互联网行业的新经济公司,大多都采取了“同股不同权”的架构(股权比例与投票权并非对应的关系,该等安排实际上给新经济公司的创始人团队带来了制度上的灵活度,以使创始人团队对新经济公司在投票层面更有控制力)。

联交所在咨询总结中确认了“同股不同权”即将在香港资本市场落地,但也提出了包括财务要求、权利持有人限制等条件和要求。比如财务指标上就要求市值不得少于100 亿港元; 如果少于400亿港币,在最近一个经审核财政年度需要最少10亿港元收入等。较高的财务指标要求也为联交所接纳“同股不同权”划出了一条安全过渡线。

06

尚未有收入的新经济公司也可以申请香港上市吗?

汉坤提示:是的,但联交所要求未有收入的公司申请上市必须证明其是生物科技公司,联交所亦表示会在适当时候探讨未有收入公司的上市制度,再决定是否接纳其他类型的新经济公司在未有收入的阶段上市。

07

是所有的尚未有收入的生物科技公司都可以申请香港上市吗?

汉坤提示:要是这样理解就有些不够严肃了,联交所还是要求较为成熟的准入门槛的,包括但不限于:

| 行业范围 | 于生物科技领域中从事产品、处理技术或科技研发、应用或商业化发展的公司,例如制药、生物科技及生命科学、医疗设备及用品、医疗技术公司等等 |

| 财务要求 | 上市时预期最低市值达15亿元的生物科技公司 |

| 产品阶段 | 申请人须至少有一只产品已通过概念开发过程(例如相关药物和安全监管机构,如美国食品和药物管理局、中国国家食品药品监督管理总局或欧洲药品管理局所规管的药物已通过首阶段临床测试,并已取得进行第二阶段测试所需的必要监管批准) |

| 披露要求 | 必须符合较严谨的披露规定,以确保投资者完全知悉当中涉及的业务及研发风险 |

联交所预计将在今年6月底出台正式的指引标准,届时对生物科技公司的标准会有更明晰的判断。

08

新经济公司可以进入第二上市通道吗?

汉坤提示:中国内地有不少大型企业采取了A+H两地上市的模式,但对于中国新经济公司而言,受限于严苛的监管环境,两地上市的成功案例却不太常见。联交所在咨询总结中指出只有具备以下所有特点的新经济公司才符合资格可以采用新设的第二上市渠道:

-

创新型公司;

-

在合资格交易所比如在美国交易所、或者在伦敦交易所作主要上市;

-

在合资格交易所上市有最少两年的良好合规纪录;及

-

上市时的预期市值最少100亿元。

为全方位助力中国新经济公司在香港资本市场取得理想成绩,汉坤组织了京沪深港四地办公室的资本市场、金融、合规、劳动、税务、知识产权和争议解决等专业领域的中国内地和香港法律专家,共同组建了一个跨行业、跨地区、跨专业、跨法域的综合服务组,以期与中国新经济客户携手并进、共筑佳绩。

如您有任何进一步的问题,欢迎随时与汉坤新经济上市综合服务组联系,服务组电子邮箱为:Bauhinia.list@hankunlaw.com