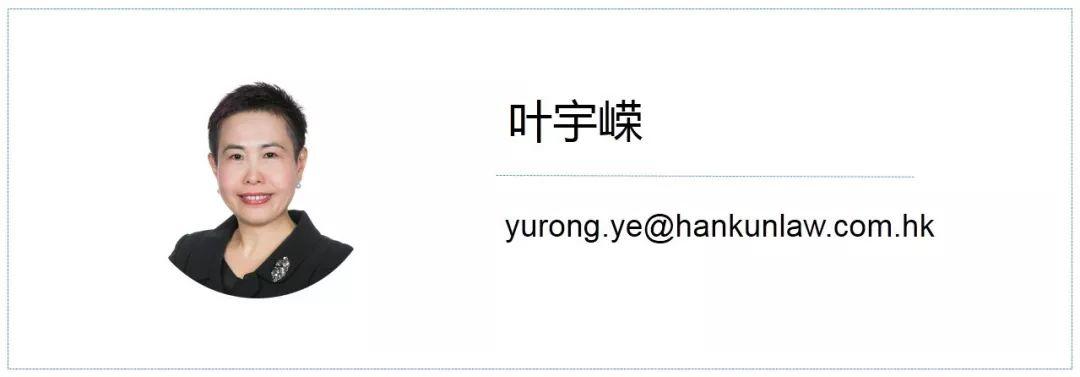

作者:汉坤律师事务所 新经济上市综合服务组

2018年4月24日,香港联交所刊发《新兴及创新产业公司上市制度的谘询总结》(“《咨询总结》”),就市场人士针对2018年2月发布的《咨询文件》所提出的各种意见和建议进行全方位的回应。香港联交所同时正式发布了《主板上市规则》第119次修订(“《新主板上市规则》”)。《新主板上市规则》新增三个章节,将于2018年4月30日生效,并且同日起接受公司按新制度申请上市。联交所同时就新增三个章节所对应的三项新政项下有关公司的上市适合性问题发布三份指引信,指引信也将于4月30日生效。

本文重点就本次《咨询总结》、《新主板上市规则》和指引信中与“生物科技公司”相关的内容进行梳理,尤其是相较于2月份《咨询文件》而言,正式落地的规则有哪些值得市场人士关注的新变化和新亮点。

一

1. 四项硬性标准

根据之前我们的总结,按照新规则申报港股上市的生物科技公司,必须满足一系列的硬性和软性标准。《新主板上市规则》第18A.03条明确了根据新规申请上市的生物科技公司申请人必须:

(1) 向本交易所证明并令其确信申请人合资格及适以生物科技公司的身份上市;

(2) 上市时的市值至少达15亿港元;

(3) 上市前已由大致相同的管理层经营现有的业务至少两个会计年度;及

(4) 确保申请人有充足的营运资金(包括计入新申请人首次上市的所得款项),足可应付集团由上市文件刊发日期起计至少十二个月所需开支的至少125%。

2. “资深投资者”的参考标准

按照《咨询总结》及有关生物科技公司是否适合上市的指引信(“《生物科技公司指引信》”)的要求,生物科技公司上市适合性的一项标准是在建议上市日期的至少六个月前已得到至少一名资深投资者提供相当数额的第三方投资(不只是象征式投资),并且该资深投资者至进行首次公开招股时时仍未撤回投资。实践中,有很多研发类生物科技公司已经完成了一定轮次的融资,而投资人情况各异。因此,不管是既有投资人还是拟议融资的投资人,其资质和实力是否符合联交所新政的要求,成为了许多有意奔赴港股的生物科技公司异常关心的一个问题。

对此,联交所表示不会给出一个很明晰的界定和标准,但为给市场提供指引,联交所在其《咨询总结》及《生物科技公司指引信》中仍然给出了如下参考性线索,并同时声明“仅作说明之用”:

(1) 专门的医疗保健或生物科技基金,或旗下有专门或侧重于投资生物制药领域的分支/部门的大型基金;

(2) 大型的制药/医疗保健公司;

(3) 大型的制药公司/医疗保健公司的风险投资基金;及

(4) 管理资产总值不少于10亿港元的投资者、投资基金或金融机构。

联交所表示在审核生物科技公司的上市申请积累更多经验后,不排除会就该等事宜刊发进一步指引的可能性。但同时也明确指出,联交所不计划在联交所网站上提供所谓的受认可的资深投资者“白名单”。

3. “相当数额的投资”的量化基准

与如何认定上述“资深投资者”相匹配的另外一个关注话题,就是这些投资到底需要投资多少或在申请人公司中持有多少比例的股份,才能算是“相当数额的投资”,而不会被认定为只是“象征性投资”。对此,《咨询总结》及《生物科技公司指引信》也提供了一些明确的参考指标,即“视下列投资金额为‘相当数额的投资’”:

(1) 就市值介乎15亿港元至30亿港元的申请人而言,投资占申请人上市时已发行股本不少于5%;

(2) 就市值介乎30亿港元至80亿港元的申请人而言,投资占申请人上市时已发行股本不少于3%;

(3) 就市值逾80亿港元的申请人而言,投资占申请人上市时已发行股本不少于1%。

4. 公众持股量

对于《咨询文件》中关于在确定生物科技公司是否符合公众持股量的最低要求时,基石投资者及现有股东认购的股份不应计算在内的限制性建议是否必要,市场有不同看法。对此,联交所在《咨询总结》中进一步解释:对基石投资者所认购股份是否计算在公众持股量中施加限制,是想减低预先安排的交易对询价流程的影响,亦希望可确保生物科技公司进行首次公开招股的定价过程尽量以市场为主导。

另一方面,考虑到市场对生物科技公司公众持股量的不同意见,联交所决定为市值高于最低要求(15亿港元)的公司作出变通。若公司的市值为15亿港元,25%的公众持股量相当于公众持有价值3.75亿港元的股份。联交所认为,生物科技公司应确保其于上市时须有至少3.75亿港元的公众持股量,并且当中不包括首次公开招股时现有股东及基石投资者所认购的股份。联交所同时在《咨询总结》中进一步建议,只要生物科技公司符合前述公众持股量的规定,并且现有股东或基石投资者并非上市规则项下的核心关连人士、或者联交所根据上市规则有关规定不视为公众人士者,则该等基石投资及现有股东认购的股份可以计入公众持股。但是,联交所的这项建议并未明确体现在《新主板上市规则》及《生物科技公司指引信》中,有待上市申请人及市场参与者进一步在实践中和联交所进行沟通、得到更明确的指引。

另一方面,联交所在《生物科技公司指引信》指出:基于生物科技公司很可能有庞大的融资需要,非常需要现有股东配合,联交所容许生物科技公司的现有股东参与其首次公开招股,前提是该公司必须遵守《新主板上市规则》第8.08(1)条及18A.07条有关公众持股的规定。

5. 非自主研发模式是否可以

按照联交所《咨询文件》要求,申请人必须从事核心产品研发工作至少达12个月。此项要求的一个可能的制度上的漏洞是,不排除申请人可以通过外购许可技术或收购核心产品来满足相应的上市要求,也即相关技术和产品并非完全自主研发,而是通过技术转移/购买(technology transfer/purchase)或技术许可(license-in)模式来达成。对此,联交所认为,通过外购许可技术或收购而获得核心产品的申请人,应该向联交所证明其获得技术或产品后又取得了若干研发进展。联交所已在有关指引信中也反映了这一点。

与之对应的另外一个问题是,生物科技公司如果通过独家授权或与其他生物科技公司订立若干外购许可技术安排而拥有产品商业化/研究的独家权,则这种商业操作并不能确保其必然可以获得相应技术和产品的的相关专利,从而导致申请人不能满足《咨询文件》中提议的“必须拥有与其核心产品有关的长期专利、已注册专利、专利申请及/或知识产权”。

对此,联交所再次澄清,《咨询文件》中的合适性规定并不强制要求申请人拥有核心产品的专利权,但申请人最好拥有充足的知识产权组合,当中可包括其他类型的知识产权,例如版权及商业秘密,以证明其有资格及合适根据《新主板上市规则》第十八A章上市。联交所会根据个案的具体事实个别考虑申请人是否达到相关标准。

6. 主要人员的稳定性

正如我们之前所指出,对于研发类生物科技公司,其轻资产特性十分明显,对公司而言最主要的“核心资产”或许就是“核心技术”+“核心人员”。因此,核心人员是否稳定,在一定程度上会对这类研发型或初创型的生物科技公司的稳定乃至于成功与否形成重大影响。因此,也有市场人士提议,根据第十八A章寻求上市的生物科技公司亦应该披露留任主要人员的措施(例如奖励措施及/或不竞争条款)

对此,《咨询总结》和《新主板上市规则》都作出了积极的回应,并在第18A.04条“生物科技公司上市文件的内容”的第(7)项和第(8)项作出了如下明确的披露要求:

“(7)申请人与其主要管理人员及技术人员之间订立的任何服务协议的主要条款;

(8)申请人为留聘主要管理人员或技术人员而设的措施(例如奖励安排及╱或不竞争条款(如有),以及针对主要管理人员或技术人员离职而设的保障措施及安排……”

二

1. 持续披露研发进程

鉴于生物科技公司的特性,市场非常关注该类公司上市后应如何持续披露其产品的研发进程。部分人士建议联交所在上市规则中详细列明生物科技公司须持续遵守的披露规定,例如授权许可安排的变动、知识产权的诉讼程序及临床试验结果,甚至提议若是从事生物制剂业务的公司,也应该披露计划产能及技术细节。

联交所对此在《咨询总结》中回应:生物科技公司在定期财务报告中披露其核心产品的开发进度十分重要(即使并无重大进展),能够让投资者持续了解公司的情况。至于其他类别的披露规定,联交所倒不认为有必要列明,因为这些上市公司同样须履行上市规则及《证券及期货条例》项下关于及时披露内幕资料的义务。

2. 预防“造壳”

就市场对于生物科技公司上市机制可能衍生“造壳”活动的忧虑,联交所在《新主板上市规则》第十八A章加入下述两项保障性措施,希望能防范可能出现的壳股风险:

-

足够的业务运作

《新主板上市规则》第18A.09条规定:若生物科技公司上市后不再有足够的业务运作(不论由其直接或间接进行),或不再拥有相当价值的有形资产及╱或无形资产(就无形资产而言,上市公司须向联交所证明其潜在价值),联交所可随时指令该上市公司的股票停牌、甚至除牌。联交所也可能给予该上市公司12个月的宽限期,要求该上市公司在12个月期间内重新符合具备“足够业务运作”的要求,如该上市公司未能在12个月期内重新符合该等规定,联交所会将发行人的证券除牌。

-

主营业务重大变更须联交所同意

《新主板上市规则》第18A.10条进一步规定:未经联交所批准,根据第十八A章上市的生物科技公司不得进行任何个别或一系列的收购、出售或其他交易或安排,以致其在申请上市时所发出的上市文件中描述的主营业务活动出现根本性的转变。

如您有任何进一步的问题,欢迎随时与汉坤新经济上市综合服务组联系,服务组电子邮箱为:Bauhinia.list@hankunlaw.com