近期,香港上市公司神州数码控股有限公司(“神码控股”)(00861)通过两次交易将公司的境内资产借壳A股上市,但两次交易的结构并不相同,值得关注和借鉴。海问对神码控股的两次交易进行了梳理,供参考。

(1) 借壳深圳市太光电信股份有限公司(“ST太光”)(000555)

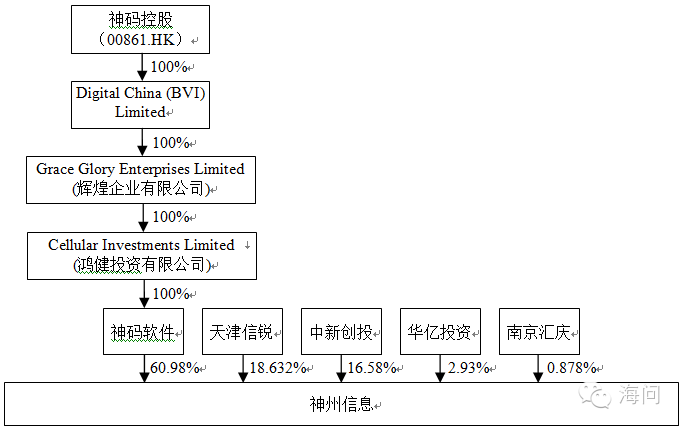

根据公开报告披露,神州信息控股股东神码软件为Cellular Investments Limited(鸿健投资有限公司)在境内的全资子公司,神码控股通过Digital China(BVI) Limited、Grace Glory Enterprises Limited(辉煌企业有限公司)及Cellular Investments Limited间接全资控股神码软件,并因此间接持有神州信息60.98%股份,是神州信息的最终控制方。

根据重组方案披露,ST太光向神州信息控股股东神码软件、外资股东Infinity I-China Investments (Israel), L.P.(华亿投资)及其他全体股东(合称“收购人”)发股吸收合并神州信息,同时,向控股股东申昌科技定向发行股份募集配套资金2亿元用于偿还过往债务1.355亿元和支付本次重组的整合费用。本次交易构成借壳上市,交易总金额约30亿元。2013年12月13日,证监会核准了本次交易和要约收购义务豁免。本次重组完成后,ST太光承继神州信息的全部资产、负债、业务及其与之对应的权利义务,主营业务由电子产品贸易变更为软件和信息技术服务业,神码控股实现境内资产借壳A股上市。

本次交易前的股权结构如下:

本次交易完成后的股权结构如下:

(2)借壳深圳市深信泰丰(集团)股份有限公司(“深信泰丰”)(000034)

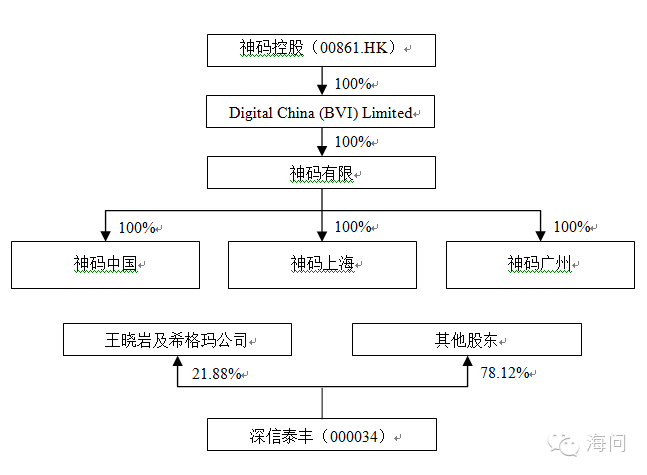

根据公开信息披露,神州数码有限公司(“神码有限”)是一家于香港成立的公司,神码有限分别持有神码中国、神码上海和神码广州100%股权。神码控股通过其全资子公司Digital China (BVI) Limited间接持有神码有限的全部股份,因此,神码控股为神码中国、神码上海和神码广州的最终控制方。

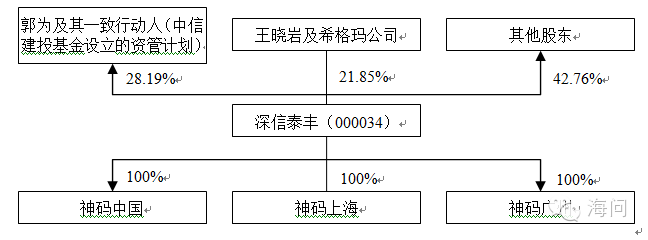

根据深信泰丰披露的重组方案,深信泰丰拟向特定对象郭为(神码控股股东、董事会主席)、中信建投基金(代表神码控股IT产品分销业务核心管理团队委托中信建投基金设立的中信建投基金定增16号资产管理计划认购)、王晓岩(深信泰丰实际控制人)、王廷月、钱学宁、张明非公开发行股份募集资金约22亿元。深信泰丰以前述募集资金及自筹资金收购神码有限所持有的神码中国100%股权、神码上海100%股权及神码广州100%股权。交易完成后,深信泰丰的实际控制人变更为郭为,本次交易构成借壳上市,交易总金额约40亿元。

本次交易前的股权结构如下:

本次交易完成后的股权结构如下:

海问律师事务所

2015年9月10日

©2015 北京市海问律师事务所

本文不代表海问律师事务所对于任何相关问题的法律意见。如您需要法律意见或专业分析,请咨询有资格的专业人士,或者联系您于本所的日常联系律师。