2月21日, 香港交易所披露了银城国际控股有限公司(以下简称“银城国际”)通过上市聆讯后的招股书,距其2018年9月12日的递表,前后5个多月的时间。

这是2019年第二家通过港交所上市聆讯的内地房地产企业,就在不久前的2月12日来自浙江杭州的德信地产刚刚通过上市聆讯企业。德信地产(02019.HK)将在2月26日在港交所挂牌上市。

主要业务

银城国际,专注于在长三角地区开发住宅物业。根据国务院发展研究中心企业研究所、清华大学房地产研究所及中国指数研究院的资料,就综合表现而言,银城国际在2018年中国房地产百强企业中排名第93,并于同年被评为江苏省十大房地产开发商之一。自2002年起,银城国际连续16年被江苏省房地产业协会评为江苏省房地产开发行业综合实力50强之一,并于2017年排名第二。

银城国际的主营业务包括:开发及销售住宅及商业物业;租赁拥有和开发的投资物业。截至2018年11月30日,银城国际在位于8个城市有31个处于不同开发阶段的物业,总建筑面积约343.70万平方米。其中已竣工项目建筑面积约18.18万平方米、开发中的物业总建筑面积约232.14万平方米、持作未来开发物业的总建筑面积约93.38万平方米。

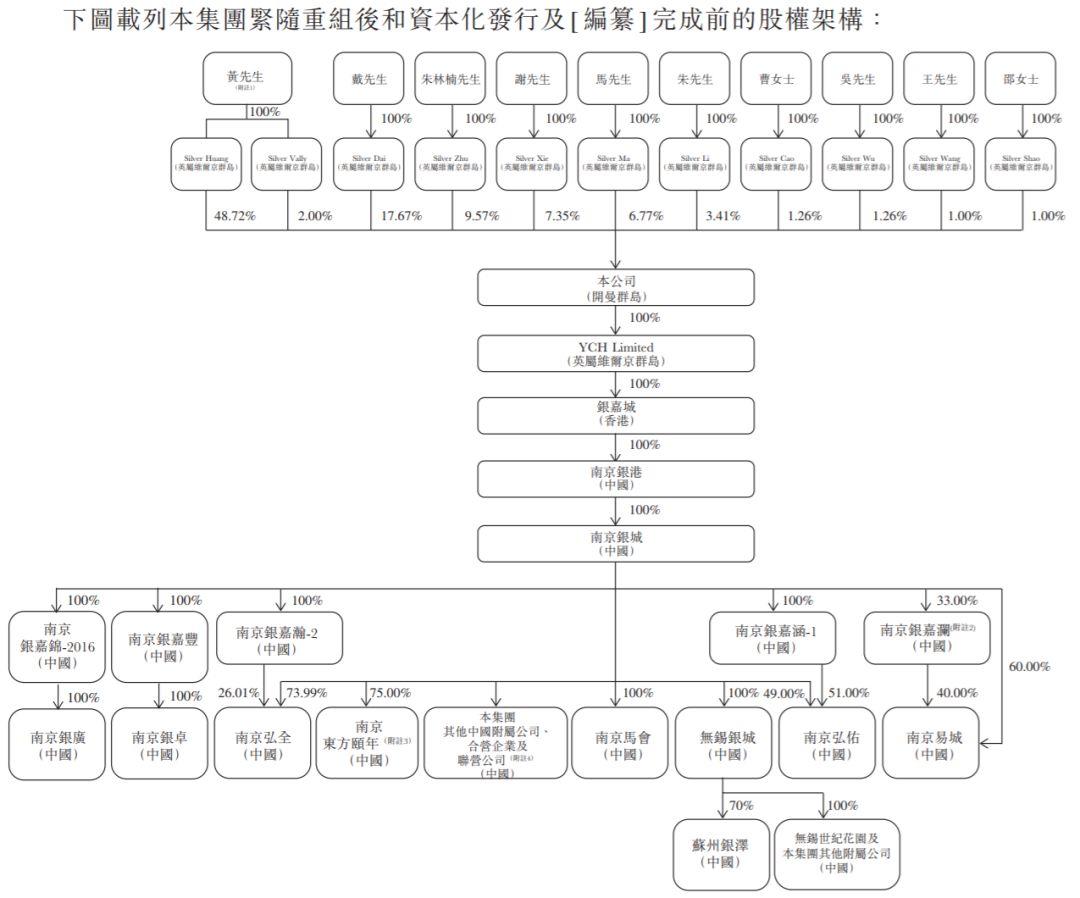

股东架构

银城国际的控股股东为黄清平先生,他持有银城国际50.72%的股权。

公司业绩

在过去的2015、2016、2017三个年度和2018年前10个月,银城国际的营业收入分别为人民币20.91亿、25.03亿、46.76亿和36.65亿元,相应的净利润分别为人民币1.99亿、3.70亿、3.91亿和5.88亿。

截止2015、2016、2017及2018年10月底,银城国际的资本负债率分别为141.1%、238.7%、284.9%及380.1%。

中介团队

来自江苏南京的银城国际拟香港主板上市,其中介团队主要有:工银国际为其独家保荐人,安永为其审计师,中伦为其公司中国律师,Reynolds Porter Chamberlain为其公司香港律师,仲量联行为其行业顾问、估价师。

本文由Ryanben Capital原创,转载请注明出处,欢迎在文章底部留言。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览: www.ryanbencapital.com

2018年房地产企业香港上市汇总:6家IPO上市,1家借壳上市,6家上市处理中

中国内地企业2018年度香港IPO上市报告 : 上市111家,募资2738亿港元

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)