2019年3月1日,来自中国河北省沧州的达力普控股有限公司(以下简称“达力普”或“公司”)向港交所递交招股书,拟在香港主板上市。

主要业务

达力普,是一家石油专用管制造商,拥有全产业链业务模式,提供全面性服务,包括开发、制造及销售石油专用管及其他石油管,主要供应予中国的石油公司、石油专用管制造商及石油专用管加工厂,并透过自家制造管坯,获得稳定及具成本效益的主要生产材料(即管坯)供应。

根据灼识咨询报告,于2017年,达力普石油专用管直接销量占市场份额约10.3%,为中国供应石油专用管的私营制造商的市场领导者。

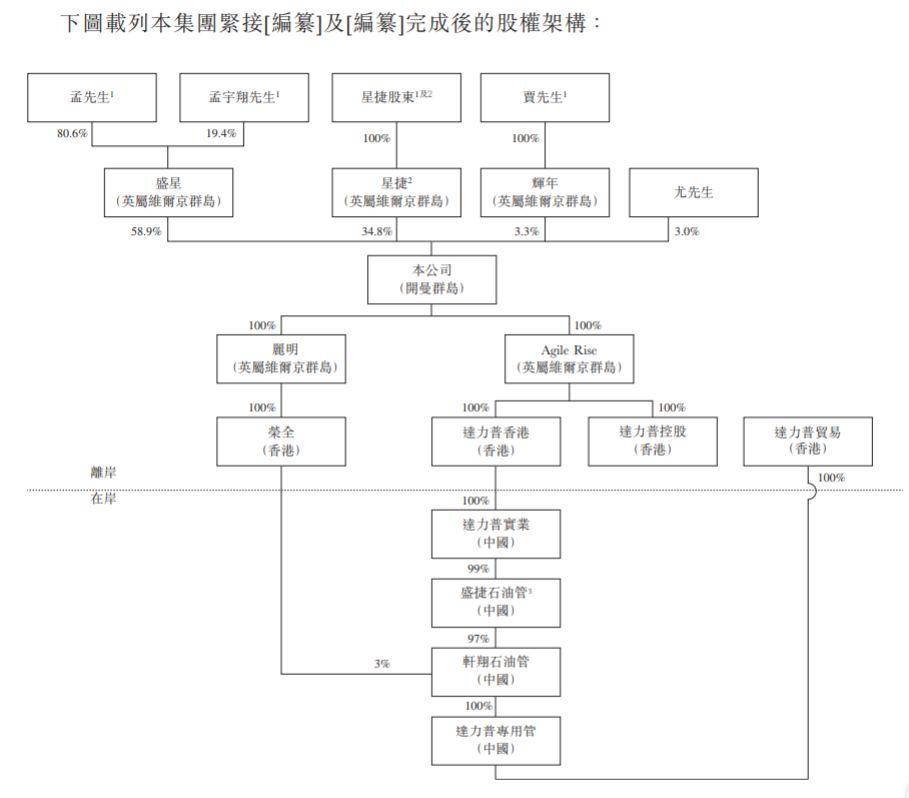

股东架构

招股书显示,达力普的控股股东为孟凡勇先生、孟宇翔先生(孟凡勇之子),他们持有达力普58.9%的股份。

公司业绩

在2016、2017及2018年,达力普的营业收入分别为人民币7.48亿元、22.77亿元和30.95亿元,相应的净利润分别为人民币-0.53亿元、2.32亿元和3.01亿元。

中介团队

达力普是次IPO的的中介团队主要有:民银资本为其独家保荐人;毕马威为其审计师;竞天公诚、赵不渝马国强为其公司中国律师、公司香港律师;通商、何韦鲍为其券商中国律师、券商香港律师;灼识咨询为其行业顾问;亚太资产评估为其估值师。

本文由Ryanben Capital原创,转载请注明出处,欢迎在文章底部留言。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览: www.ryanbencapital.com

香港IPO市场:2019年1-2月,上市 24 家,通过上市聆讯 24 家,递交上市申请 65 家

中国内地企业2018年度香港IPO上市报告 : 上市111家,募资2738亿港元

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)