2019年前四个月,在香港挂牌上市的企业 50 家,其中的 43 家是通过IPO方式上市的,共募资 327.79 亿港元。

根据香港联交所披露的信息, RyanBen Capital汇总编制了2019年前四个月香港资本市场挂牌上市公司的数据,具体如下:

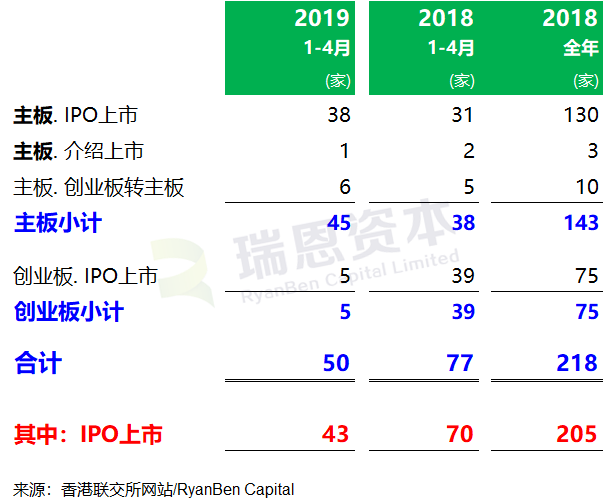

一、香港IPO上市数量统计 (2019年前四个月)

2019年前四个月,香港挂牌上市公司 50 家,较上年同期的77家减少了27 家,同比减少35.1%,主要是在创业板(GEM)上市的数量减少34家所致。

其中,主板上市 45 家(包含: 创业板转主板的6家、介绍上市的1家)、创业板上市 5 家,上年同期分别是 38 家、39 家。

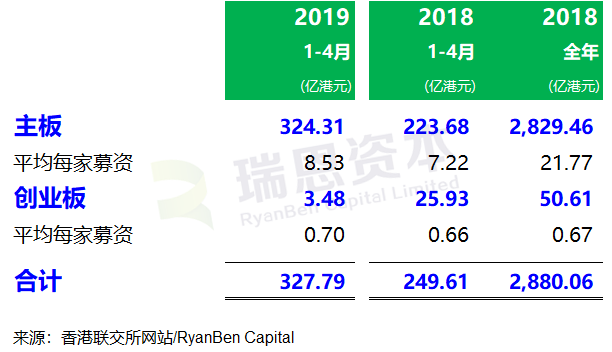

二、香港IPO上市募资金额统计 (2019年前四个月)

注:2018年募资金额的变化乃是由于绿鞋引起募资金额变动

2019年前四个月,通过IPO上市的 43 家上市公司 (创业板转主板的6家、通过介绍上市的1家,不包括在内)一共募资 327.79亿港元,较上年同期的募资增加31.3%,主要是由于前四个月在主板IPO上市的数量较上年同期的 31 家增加 7 家的缘故。

其中,主板募资 324.31 亿港元,平均每家募资 8.53 亿港元,较上年同期的平均每家 7.22 亿港元增长18.3%;创业板仅 5 家上市,平均每家募资 0.6963亿港元,较上年同期的平均每家募资 0.6650 亿港元增长4.7%。

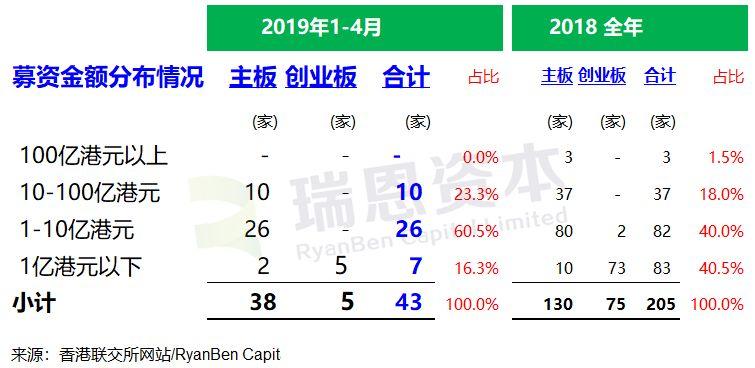

三、香港IPO上市募资金额分布情况 (2019年前四个月)

2019年前四个月,通过IPO上市的43 家上市公司 (创业板转主板的6家、通过介绍上市的1家,不包括在内)的具体分布情况:

1) 募资金额在1亿港元以下的 7 家,占16.3%;

2) 募资金额1-10亿港元之间的26 家,占60.4%;

3) 募资金额10-100亿港元之间的 10 家,占全部IPO公司的23.3%,募资金额最高的是申万宏源-H,其募资90.9亿港元,唯一一家超过50亿港元。

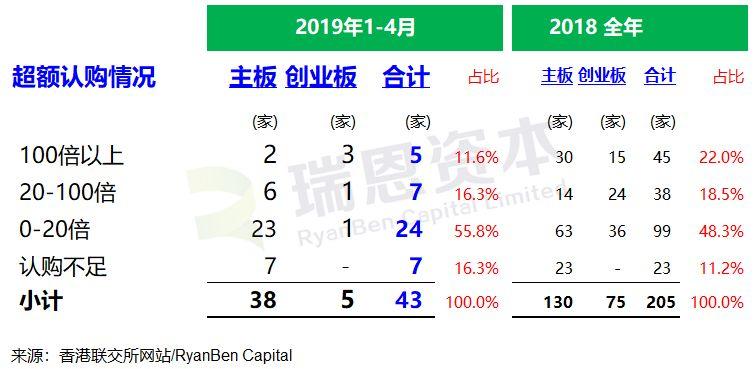

四、香港IPO上市超额认购情况 (2019年前四个月)

2019年前四个月,通过IPO上市的 43 家上市公司 (创业板转主板的6家、通过介绍上市的1家,不包括在内),认购最为热烈的是豆盟科技(01917),公开发售部份超购440.7倍。出现 7 家认购不足,占比16.3%。

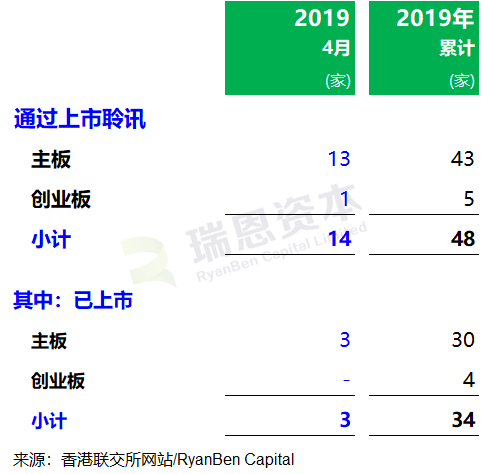

五、通过上市聆讯统计 (2019年前四个月)

2019年前四个月,通过港交所上市聆讯的,一共有48 家,其中的 34 家已挂牌上市。

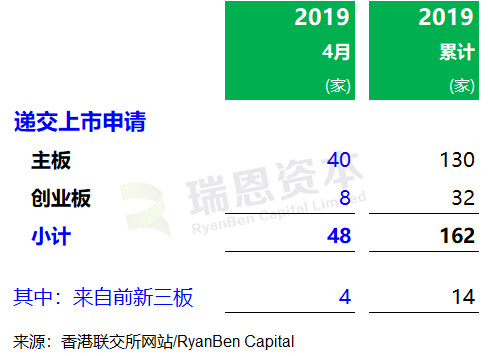

六、递交上市申请统计 (2019年前四个月)

2019年前四个月,一共有 162 家公司递交上市申请,其中主板 130 家、创业板 32 家。这 162 家中,其中 69 家是二次递表,14 家涉及新三板企业 。

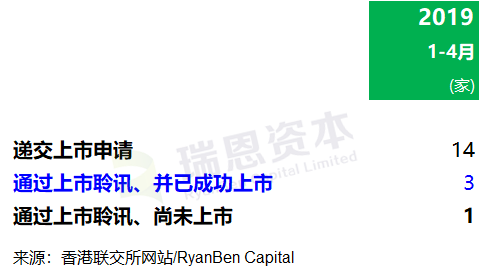

七、涉及新三板企业 (2019年前四个月)

2019年前四个月,涉及新三板在香港上市的企业有:在创业板上市的纳尼亚(08607)、在主板上市的豆盟科技(01917)、新东方在线(01797),而通过上市聆讯、已拿到上市代码(01879)的盛世大联,原计划于3月29日IPO,目前推迟,很可能转去科创板。

八、前五大募资企业 (2019年前四个月)

2019年前四个月前五大募资企业共募资174.59亿港元,占前四个月募资总额的53.3%。这前五大募资企业中,摩根士丹利参与其中 3 家的保荐业务;德勤参与其中 3 家的审计;竞天公诚以中国律师的身份参与其中的 3 家,世达、瑞生、高伟绅以香港律师的身份各参与 2 家。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

就某生物医疗公司的招股书,看科创板与香港招股书中风险披露的差距

孙飘扬女儿孙远的信托基金所控股的江苏豪森药业,2018年净利润达19亿,再次递表、拟香港主板上市

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)