5月19日,香港交易所网站披露了江苏豪森药业集团有限公司的母公司翰森制药集团有限公司 (下称“豪森药业”)通过聆讯后的招股书。豪森药业于2018年9月6日第一次递表,今年4月11日再次递表,此次通过聆讯距最后一次递表不到1个半月时间。

主要业务

豪森药业,创建于1995年 ,是中国少数几家研发驱动型的中国制药公司之一,在中国规模最大、增长最快、临床需求缺口巨大的部分治疗领域均排名前列。豪森药业是中国制药公司当中研发团队规模最大的公司之一,在中国上海和江苏连云港建有研发中心,拥有1200名的研发人员。豪森药业的网站中有介绍由中国医药工业信息中心评选发布:豪森药业集团位列2017年度中国医药工业百强榜第22位、2018年中国医药研发产品线最佳工业企业20强榜单第名。

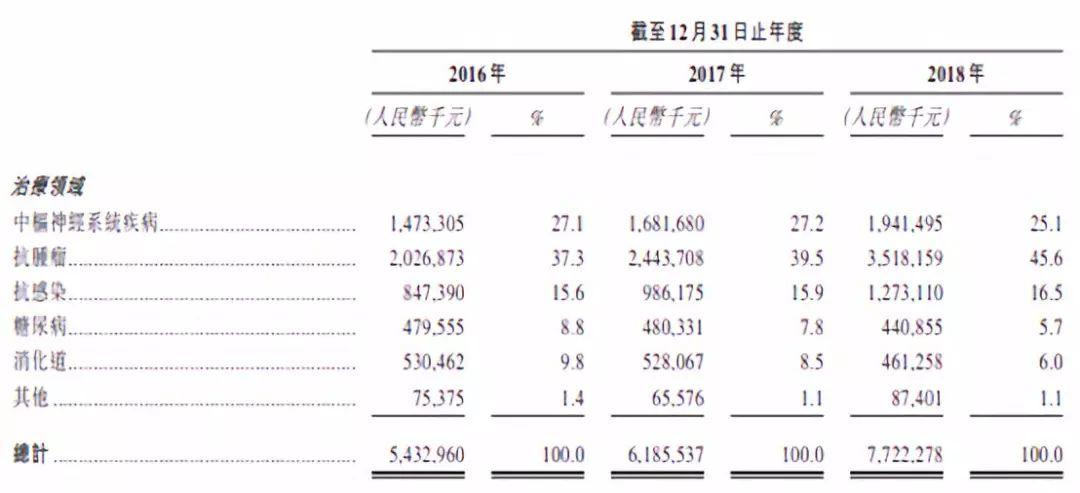

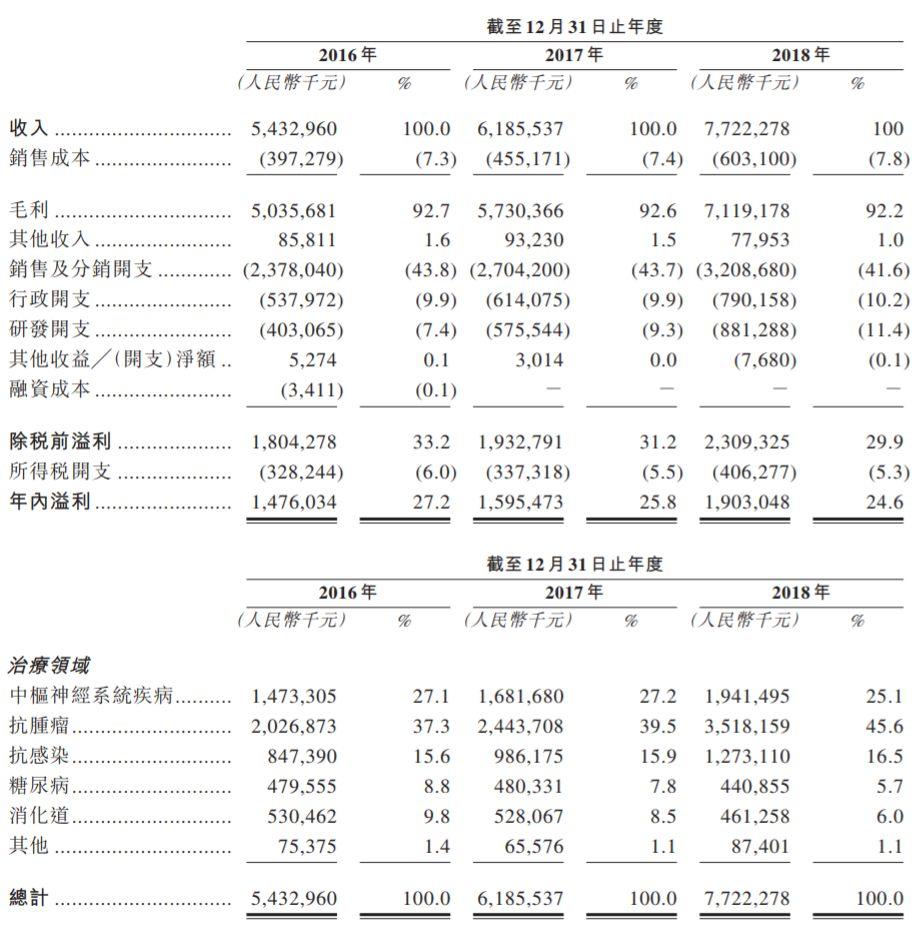

豪森药业,在中枢神经系统疾病、抗肿瘤、抗感染、糖尿病等四大领域处于领先地位,也关注消化道、心血管治疗领域。在上述六大治疗领域2018年的中国药品总销售额中,豪森药业占有62.1%的市场份额。

根据弗罗斯特沙利文的报告,2018年,在中国精神疾病药物市场的市场份额为9.2%,排名第一;在中国抗肿瘤药物市场的市场份额为2.5%,排名第五;在中国多重耐药革兰氏阳性细菌抗生素药物市场的市场份额为14.1%,排名第三;在口服抗糖尿病药物的销售额中,在中国制药公司中排名第六;

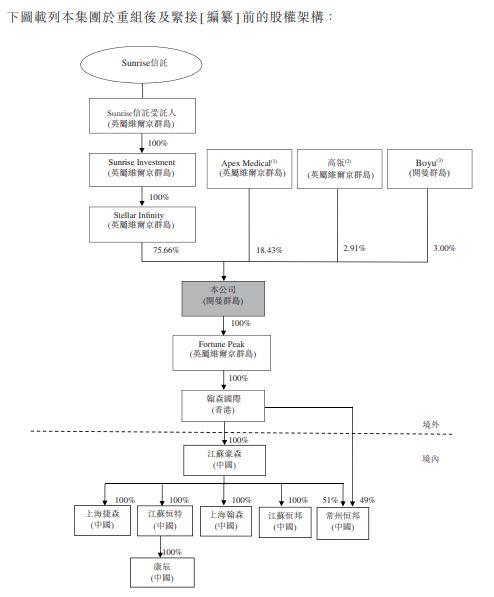

股东架构

豪森药业的控股股东为孙远小姐(孙飘扬、钟慧娟的女儿)所管理的家族信托基金Sunrise,持有豪森药业75.66%的股份。高瓴资本、博裕投资是其战略投资者,分别持有2.91%、3%的股份。

公司业绩

招股书显示,在过去的2016、2017、2018三个财政年度,豪森药业的营业收入分别为54.33亿、61.86亿和77.22亿人民币,其对应的毛利率分别为92.69%、92.64%和92.19%,其相应的净利润分别为14.76亿、15.95亿和19.03亿人民币。

中介团队

豪森药业是次IPO的的中介团队主要有:摩根士丹利、花旗为其联合保荐人;安永为其审计师;北京李伟斌、佳利分别为其公司中国律师、公司香港律师;天元、高伟绅分别为其券商中国律师、券商香港律师; 弗若斯特沙利文为其行业顾问、物业估值师。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

孙飘扬女儿孙远的信托基金所控股的江苏豪森药业,2018年净利润达19亿,再次递表、拟香港主板上市

敬信服务,江苏苏州第6大善终服务的殡葬供应商,递交招股书、拟香港创业板上市

泰林科建,从新三板摘牌、来自江苏南通、排名江苏第6的管桩混凝土制造商,递交招股书、拟香港主板上市

中国鹏飞集团,来自江苏南通、全球最大的回转窑设备供应商,递交招股书、拟香港主板上市

苏州玩友时代,来自江苏的手机游戏运营商,递交招股书、拟主板上市

汽车模具商.香港IPO:来自江苏昆山的勋龙汽车,递交招股书、拟主板上市

制造企业.香港IPO:来自江苏常州的康利国际,通过港交所聆讯

浙江博尼,来自金华义乌、中国排名第三的无缝贴身衣物制造商,通过港交所聆讯