6月5日,香港交易所披露了来自四川成都的锦欣生殖医疗集团有限公司(以下简称“锦欣生殖”或“公司”)通过聆讯后的招股书,距其 2 月18日递表,大概4个月的时间。

主要业务

锦欣生殖,是中美领先的辅助生殖服务供应商,致力于为患者提供全面、成熟及高端的辅助生殖服务,实现他们成为父母的梦想。锦欣生殖的愿景是建立一个具备综合能力的领先的全球辅助生殖服务平台,致力于满足以中国患者为主的日益渐加的未被满足的需求。

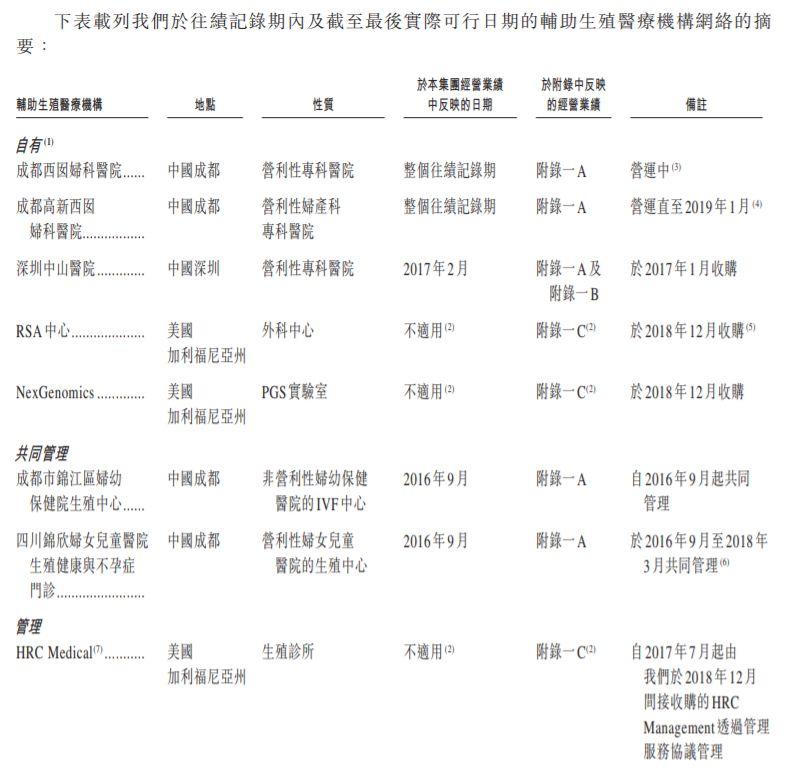

截止至目前,公司拥有及经营的医疗机构网络如下:

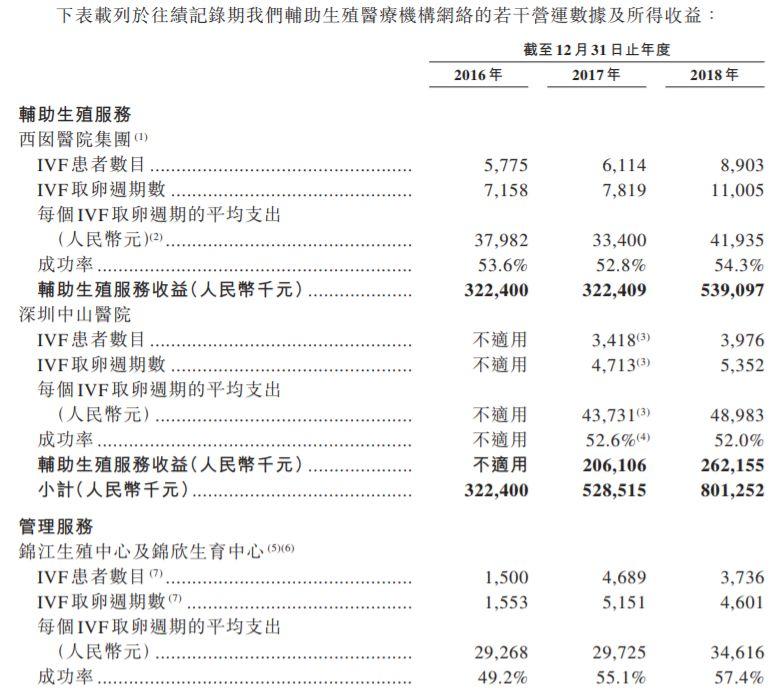

根据弗若斯特沙利文的报告,锦欣生殖旗下的中国业务在2018年中国的辅助生殖服务市场排名第三,进行了20,958个IVF取卵周期,在中国的市场份额为3.8%;同时,在2018年中国非国有辅助生殖服务供应商中排名第一。锦欣生殖旗下的HRC Fertility于2018年在美国西部辅助生殖服务市场中排名第一,进行了4,500个IVF取卵周期,在美国西部地区的市场份额为7.5%。

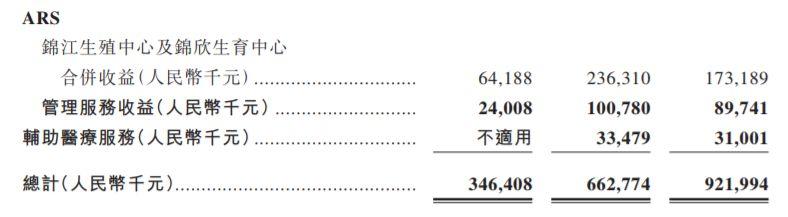

锦欣生殖的营业收入主要有三块:辅助生殖服务、管理服务和辅助医疗服务。

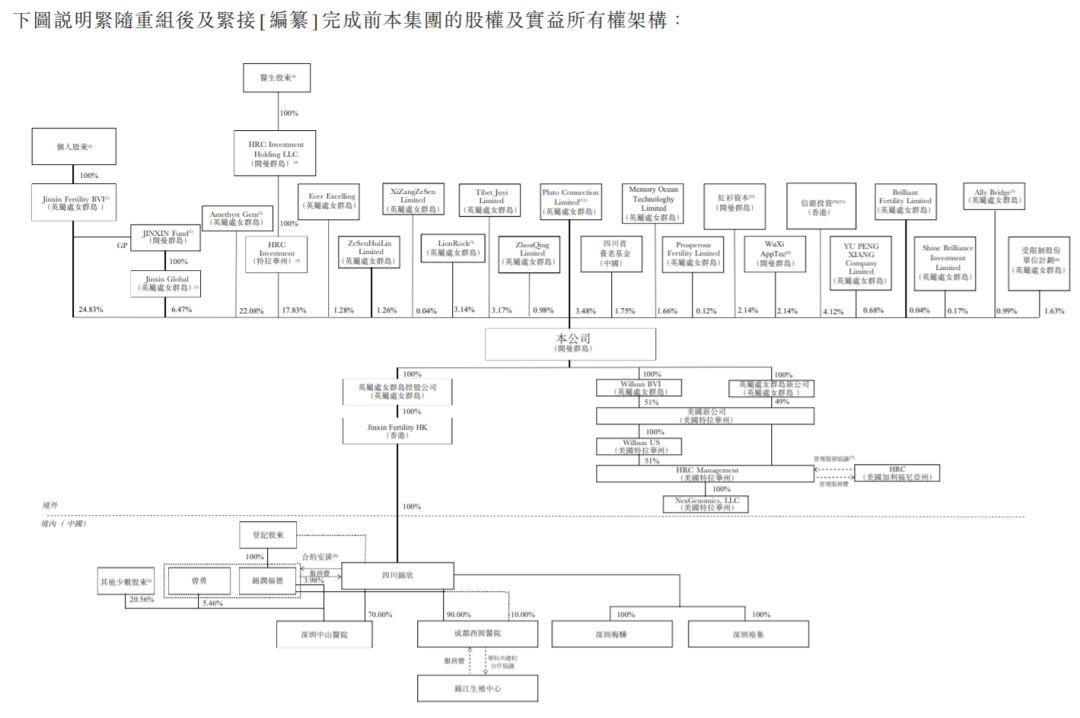

股东架构

招股书显示,锦欣生殖的最大股东为Jinxin Fertility,持有其31.3%的股份。

机构投资者有:华平投资、中信旗下的信银投资、红杉资本、无锡药明康德、莱恩资本、汇桥资本,分别持有其 22.08%、4.12%、2.14%、2.14%、3.14%、0.99%的股份。另外四川养老基金也持有其1.75%的股份。

其在IPO前的具体股东结构如下:

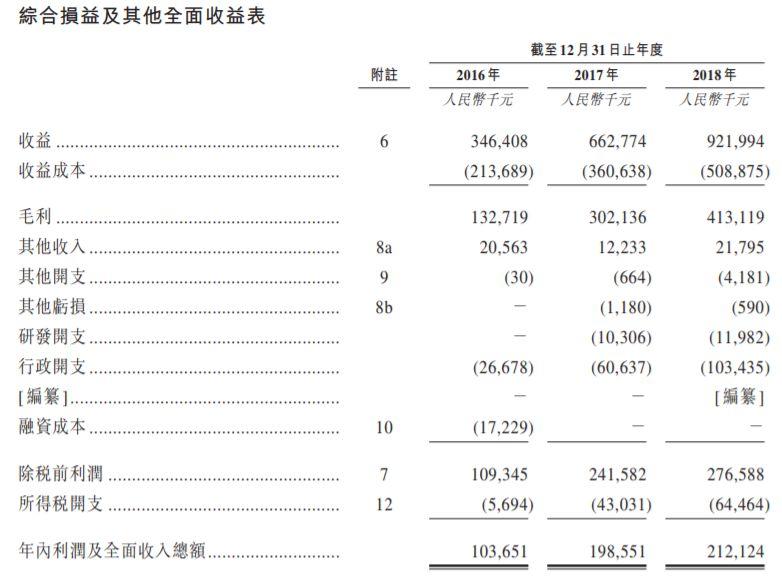

财务业绩

招股书显示,在过去的2016、2017和2018年三个财政年度,锦欣生殖的营业收入分别为3.46亿、6.63亿和9.22亿元人民币,其相应的毛利率分别为38.3%、45.6%和44.8%,相应的净利润分别为1.04亿、1.99亿和2.12亿元人民币。

中介团队

锦欣生殖,是次IPO的中介团队主要有:摩根士丹利、中信里昂为其联合保荐人;德勤为其审计师;中伦、方达分别为其公司中国律师、公司香港律师;通商、普衡分别为其券商中国律师、券商香港律师;弗若斯特沙利文为其行业顾问;仲量联行为其估值师。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

四川企业.香港IPO : 2018年,上市7家、通过聆讯2家、处理中2家

李小加:香港依然是亚洲区内的首选上市地,已经成为全球第三大生物科技企业上市地

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)