湖南永雄招股书链接:

https://www.sec.gov/Archives/edgar/data/1752234/000104746919005858/a2239633zf-1.htm#bg18801a_main_toc

主要业务

招股书显示,湖南永雄为一家催收服务提供商,提供全国性的消费者债务追收服务,合作客户主要为商业银行及消费金融公司,并称其为十大商业银行中的七家提供服务。

招股书还援引艾瑞咨询提供的数据称,截至2019年6月30日的应收账款总值和聘用的催收人员人数及2019上半年的佣金总额而言,湖南永雄是中国最大的拖欠信用卡应收账款催收服务提供商。

从人员构成来看,截至2019年6月30日,湖南永雄在中国29个城市的运营中心拥有10915名全职收款专家,占员工总数的95.0%,具有多年经验并有资格与债务人进行直接谈判的收款专家共1109名。截至2019年6月30日止的六个月,每位收款专家的平均收款额达到27385元(约3989美元),比2018年同期增长27.5%。

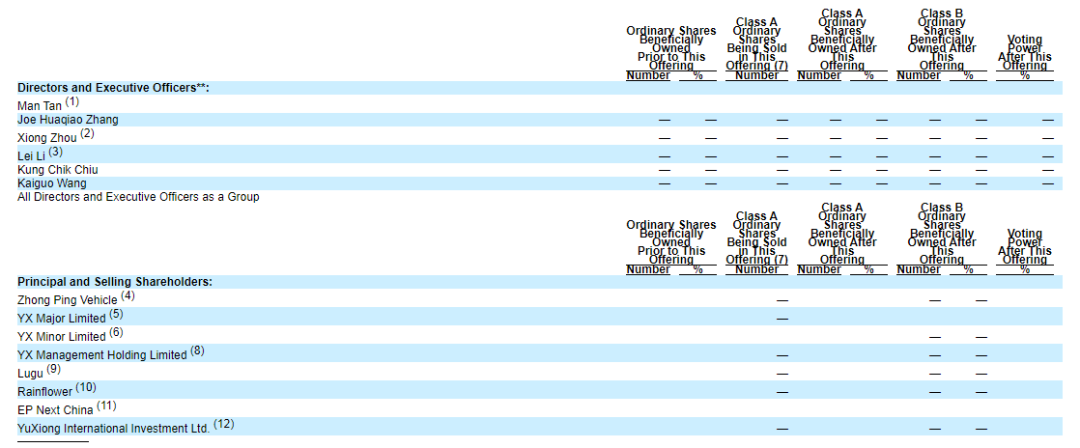

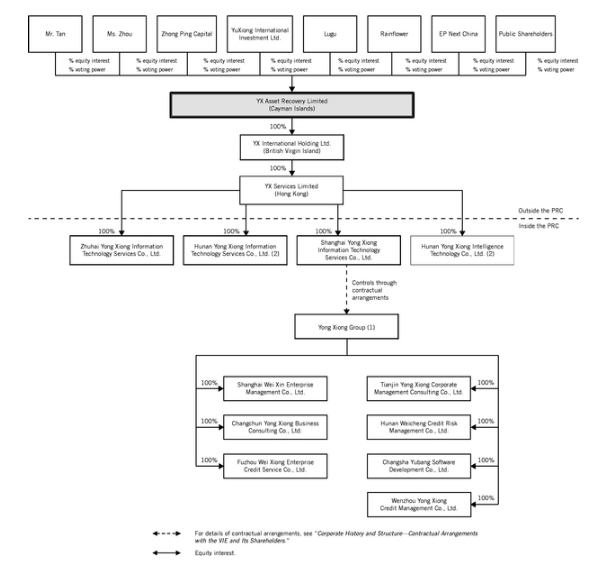

股东架构

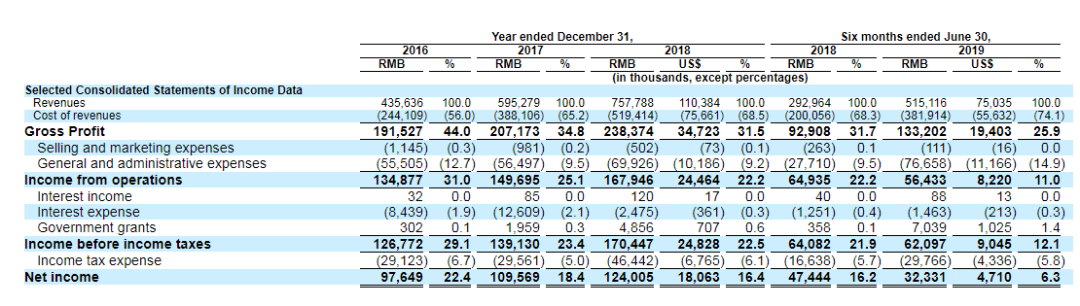

公司业绩

财务数据显示,在过去的2016年、2017年、2018年和2019年上半年,湖南永雄的营业收入分别为 4.36 亿、5.95 亿、7.58 亿和 5.15 亿元人民币,相应的毛利率分别为 44.0%、34.8% 、31.5%和 25.9%,相应的净利润分别为 0.98 亿、1.10 亿、1.24 亿和 0.32 亿元人民币。

中介团队

湖南永雄是次IPO的中介团队主要有:德意志银行、招银国际、瑞杰金融、尚乘国际、SunTrust Robinson Humphrey、光大证券、Wedbush Securities、质数资本、富强证券 为其联合承销商;毕马威 为其审计师;汉坤、金杜 为其公司中国律师、承销商中国律师;普衡 为其公司美国律师; 霍金路伟 为其承销商美国律师。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

淘礼网,来自安徽宿松、从新三板摘牌的信用卡分期销售服务BPO供应商,递交招股书、拟香港上市

网易有道,网易(NTES)旗下的互联网教育,在美国递交招股书、拟纽交所上市

36氪,中国有较大影响力的互联网新商业媒体, 在美国递交招股书、拟纳斯达克上市

福建幸福生物科技,来自福建南平顺昌的农业龙头企业,拟美国纳斯达克上市

尚乘国际,亚洲第一大独立投行,赴美上市,股东既有豪门家族、又有科技新贵