11 月 3 日,中国综合废物管理解决方案供应商 北控城市资源集团有限公司 Beijing Enterprises Urban Resources Group Limited(以下简称“北控城市资源”)向港交所递交招股书,拟在香港主板上市。这是其于 5月2日在港交所递表失效之后的再一次递表。

北控城市资源招股书链接:

https://www1.hkexnews.hk/app/sehk/2019/100721/documents/sehk19110300115_c.pdf

主要业务

根据弗若斯特沙利文报告,按 2018年的营业收入计算,北控城市资源为中国企业环境卫生服务市场的企业界别中第四大环境卫生服务供货商,于2018年的市场份额占该市场企业界别的1.6%及占市场总额的 0.6%。截至2016年、2017年及2018年12月31日止年度以及截至2019年6月30日止六个月,北控城市资源分别有1个、71个、106个及112个产生收益的环境卫生服务项目。截至2019年6月30日,北控城市资源运营的环境卫生服务项目遍布 23个省、直辖市及自治区。此外,其中47个项目的总合约价值超过人民币1亿元。

根据弗若斯特沙利文报告,就危险废物处理业务而言,北控城市资源在营项目(包括在营及试营项目)废物处置的总设计处理能力于2018年底在中国排名第六,市场份额达0.7%。截至2019年6月30日,北控城市资源有五个在营危险废物处理项目及两个试营危险废物处理项目。根据弗若斯特沙利文报告,于2018年12月31日,从事废物处置项目的处理设施的总设计处理能力为每年253,050吨,于中国排名第六。同时,其他从事回收循环利用项目的处理设施的总设计处理能力为每年340,000吨。在国家危险废物名录所列的46种主要危险废物类别中,合资格处理38类。

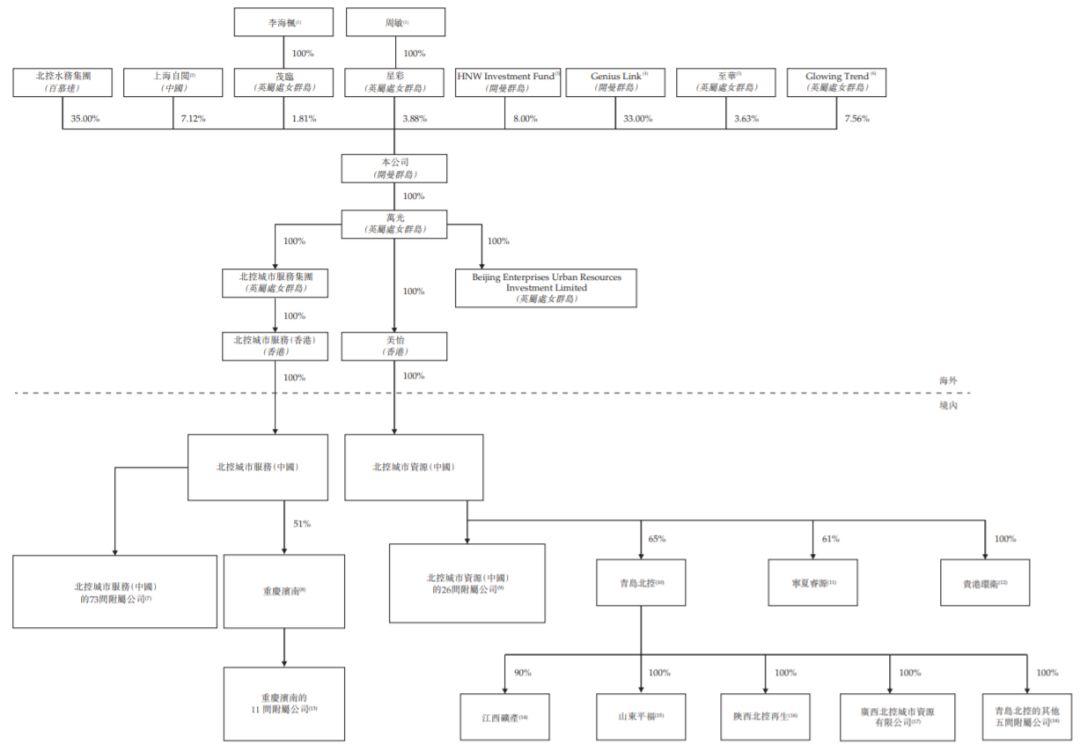

股东架构

北控城市资源的控股股东为北京控股(00392.HK)旗下的北控水务集团(00371.HK),持有北控城市资源 35%的股份。

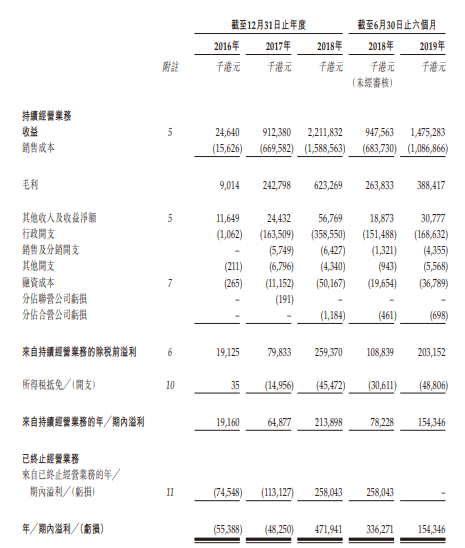

公司业绩

财务数据显示,在过去的2016年、2017年、2018年和2019年上半年,北控城市资源的营业收入分别为 0.25 亿、9.12 亿、22.12 亿 和 14.75 亿港元,相应的毛利率分别为36.6%、26.6%、28.2% 和 26.3%,相应的净利润分别为 -0.55亿、-0.48 亿、 4.72 亿 和 1.54 亿港元。

中介团队

北控城市资源 是次IPO的的中介团队主要有:海通国际、星展亚洲 为其联席保荐人;安永 为其审计师;君合、盛德 别为其公司中国律师、公司香港律师;弗若斯特沙利文 为其行业顾问;北京北方亚事 为其独立估值师。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

金茂源环保,中国最大的电镀工业园区发展、运营商,递交招股书、拟香港主板上市

环保企业.香港IPO : 中国光大水务,递交招股书、拟香港主板上市

环保企业.香港IPO : 达力环保,银川最大的污水处理服务供应商,通过港交所上市聆讯

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)