10月 9 日, 来自辽宁沈阳的 越众传媒集团 LEAPING GROUP CO .,LTD (以下简称“越众传媒”) 向美国证券交易委员会提交更新后的招股书,拟在Nasdaq上市,股票代码为“YZCM”。上市日期预计为 11 月 15日。

https://www.sec.gov/Archives/edgar/data/1757083/000110465919054701/tv531068-posam.htm#TOC

主要业务

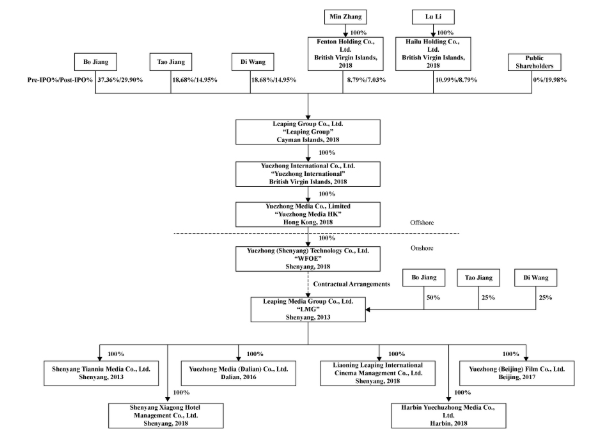

越众传媒,创立于2013年,总部位于中国辽宁沈阳,是一家致力于全电影产业链平台的综合性集团公司。旗下包括:越众电影传媒,越众国际影城,越众国际影业,越众公关策略,是东北地区较有影响力的影视传媒集团。

目前主要从事多渠道广告、活动策划和执行、以及电影和电视节目制作等三大业务。

股东架构

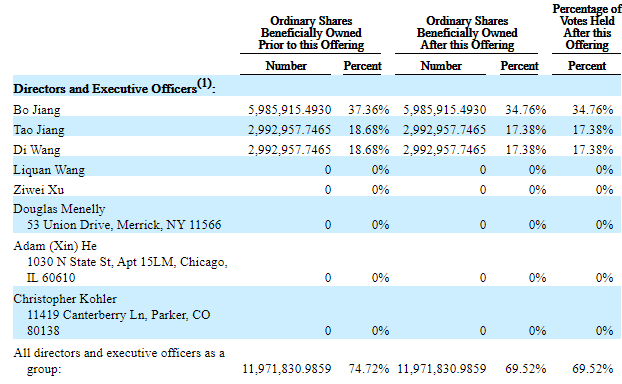

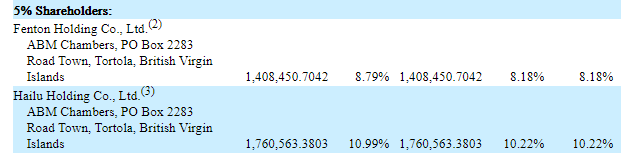

招股书显示,越众传媒的股东结构中,姜波、姜涛、王頔,分别持有37.36%、18.68%、18.68%;Zhang Min 女士通过Hailu Holding Co., Ltd持股10.99%,Li Lu 女士通过Fenton Holding Co., Ltd持股 8.79%。

公司业绩

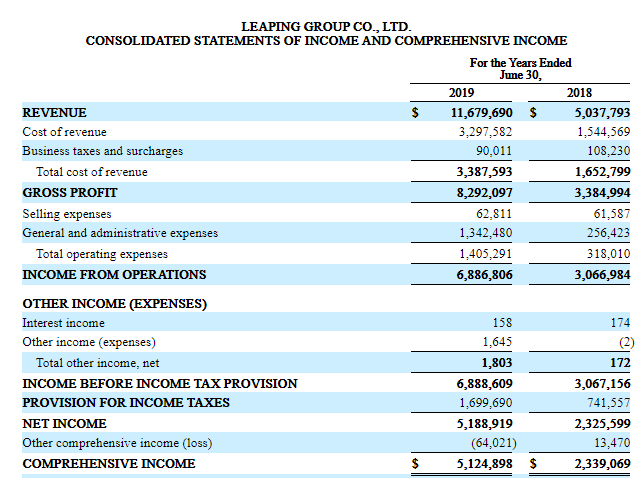

财务数据显示,在过去的2018年、2019年,越众传媒的营业收入分别为 503.78 万、 1,167.97 万美元,相应的净利润分别为 233.91万、 512.49 万美元。

中介团队

越众传媒是次IPO的中介团队主要有:宝德证券为其联合承销商;美国富德Friedman 为其审计师;大成 为其中国律师;翰博文 为其公司美国律师; 欧洛 为其承销商美国律师。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

荔枝,在美国递交招股书、拟美国上市,有望成为「中国音频第一股」

纳斯达克交易所,对「首次」和「持续挂牌」应用额外要求,有权拒绝上市、暂停交易或将其除名

华夏视听,张纪中任独立董事、电视剧制作排名中国第4、本科大学排名中国第2的传媒集团,递交招股书,拟香港主板上市

煜盛文化,中国排名第 8 的独立电视综艺节目运营商,递交招股,拟香港主板IPO上市

原石文化,来自杭州、从新三板摘牌的电视剧制作发行企业,递交招股书,拟香港主板上市