众所周知,医药股受周期性影响较小,如果不考虑突发性政策性事件影响 (如 4+7、医保招标、丑闻等),一般每年的业绩增长不会过度起伏,隶属我们大韭菜仓里的防御性板块。

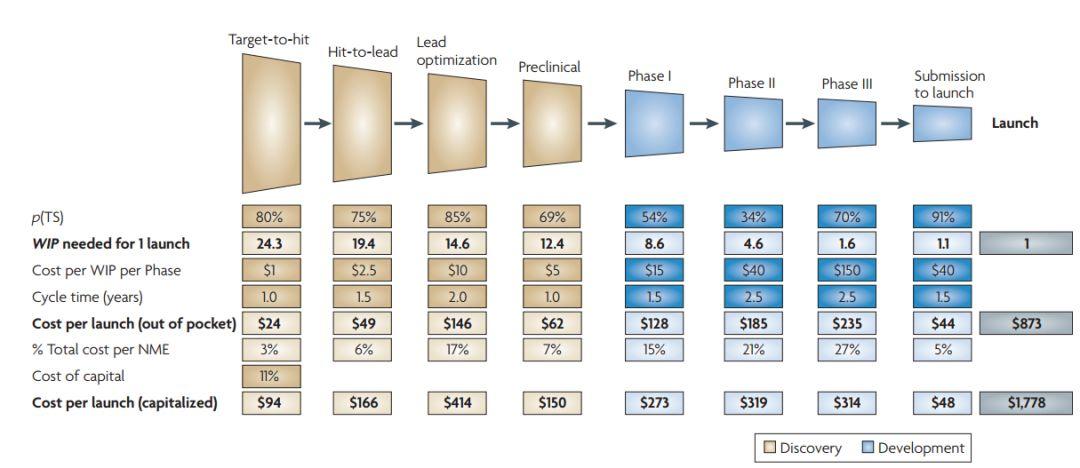

然而新药发现、开发到市场投放,整个阶段平均需要 8~12 年,研发投入平均为 2.5 亿美元,有的高达 10 亿美元。

图 1. 烧钱的创新药研发

成熟的医药企业靠上市品种所得利润供养在研品种;新兴的生物医药企业,则依靠多轮融资完成资金募集。前几年,医药圈盛传投资者人傻钱多,这些生物医药新贵成为土财主们竞相追逐的标的。然而 8~12 年的研发周期,再有耐心的资本也无法等待分享上市后的甜美果实,更别提总是被大家忽视的新药研发失败风险。

借由此,港交所开放的未盈利生物医药企业融资、上交所推出科创板,给了资本大佬退出以及韭菜入市的机会,顺势而为的恰到好处。

2018-2019 年, 借此东风在港版上市的生物医药公司共计 15 家。

备注:*降序排列,数据来源:东方财富网,各公司官网或招股书;

现价:12 月 12 日收盘价格

截至 2019 年 12 月 12 日,在科创版上市的医药企业共计 14 家,多为医疗器械公司。

数据来源:东方财富网,各公司官网或招股书;

现价:12 月 12 日收盘价格

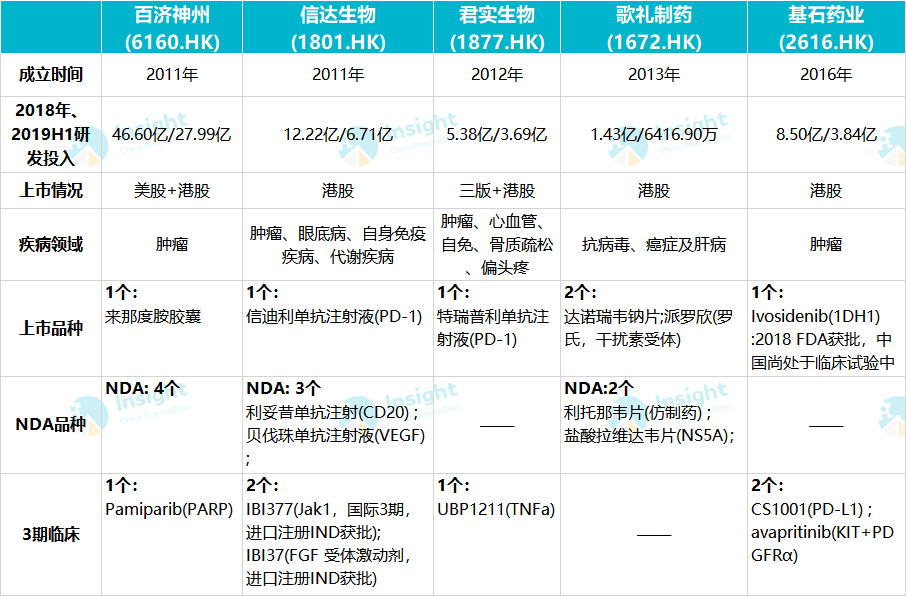

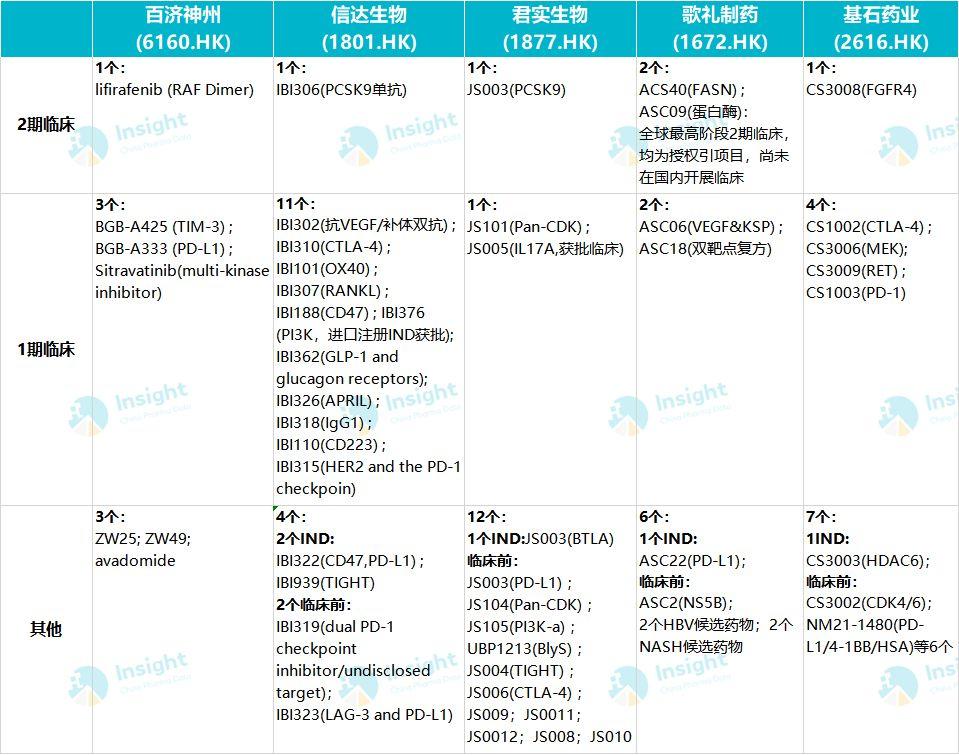

港版明星企业横向比美

曾经的资本市场高地,响当当的明星企业,「自带光环」的创始人履历堪称完美,「气质出众」的研发管线令人垂涎。

以上 5 家企业,市场表现分化严重,对比分析看看能提炼出来的内容:

(1) 5 家均有肿瘤药物布局,歌礼更偏重抗病毒与肝病。仅从肿瘤免疫疗法这一维度比较,君实生物的 PD-1 为首个国产上市品种;信达生物 PD-1 以 2843 元 (10 ml:100 mg/瓶) 的定价进入国家乙类医保,降幅达到 63.73%;百济神州 PD-1 已提交 NDA;基石药业的 PD-L1 处于临床 3 期;歌礼药业独树一帜,获得康宁杰瑞授权 PD-L1,现已提交 IND,但适应症为治疗乙型肝炎及其他病毒性疾病。

(2) 从研发投入来看,百济神州以 2018 年 46.60 亿,2019 年上半年 27.99 亿稳居榜首,而歌礼药业的同期数据分别为 1.43 亿和 6416.90 万。对于医药企业而言, 研发能力是其保持市场竞争力与可持续经营发展的基础,从这些数据也可略窥出管线成熟度与企业价值。

(3) 从管线充盈度来看,信达生物早期临床阶段管线品种最多,以肿瘤药物为主;歌礼在早期临床阶段储备有些断档,大多为授权引进品种,中国区的临床研究尚未开展。君实生物勇夺临床前的管线储备第一。

歌礼敲钟当日收跌 14%,13 个交易日内腰斩跌至 7 港元/股附近,截止发稿日,股价为 3.32 港元/股。

从被收割的角度分析,最重要的原因就是「新药鏖战丙肝市场,歌礼医保谈判出局」。丙肝 DAA 类药物对疾病的治疗率达 90% 以上,全球市场已逐渐收缩,中国成为进口药物争夺主战场。而歌礼与进口药物在疗程、疗效、产品差异化方面,均没有明显优势。外加歌礼医保谈判出局,而吉利德的夏帆宁、丙通沙,以及默沙东的择必达被纳入医保目录,歌礼股价受挫确在意料之中。真是印证了「幸福千篇一律, 不幸各有不同」。

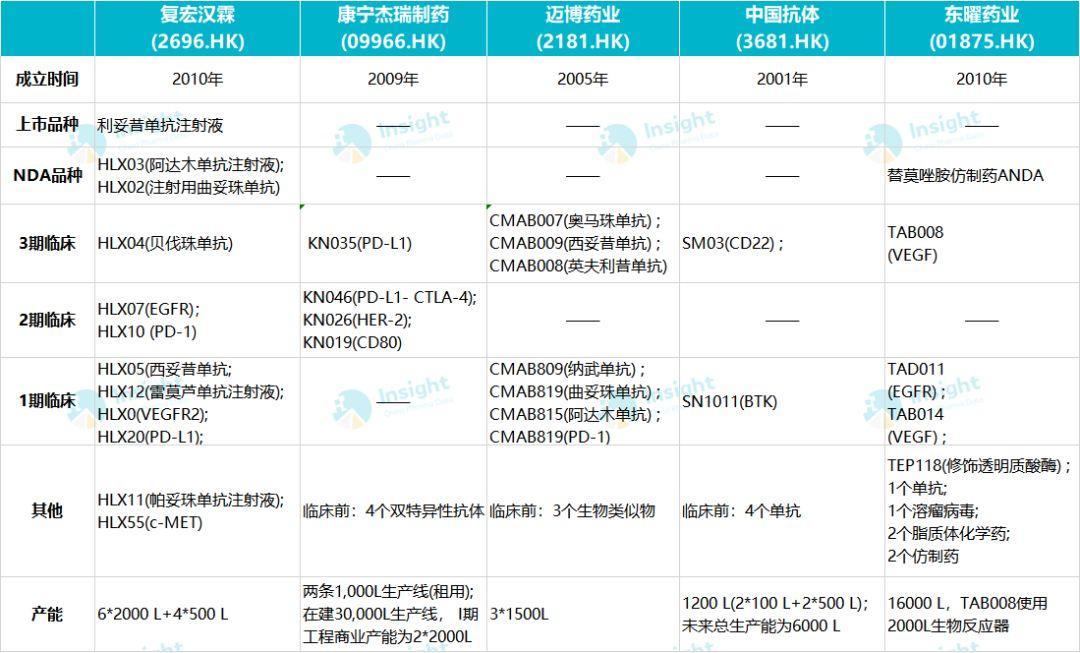

同类管线抽提分析

复宏汉霖:复星医药分拆复宏汉霖上市,Biosimilar 品种非常多,但是 PD-1 和 PD-L1 未进入 3 期。

迈博药业:管线单克隆抗体全员都是 Biosimilar,国内市场竞争压力非常大。就产品这一点,迈博药业的未来并没有巨大优势可言。

做生物仿制药 Biosimilar,竞争价格优势的同时,还要竞争产能。

特色企业逐个评述

康希诺生物——二级市场表现较好的港股 IPO 企业

目前,康希诺在研疫苗共 15 种,涉及流脑、肺炎等 12 个疾病领域。埃博拉疫苗于 2017 年 10 月在中国获批,另有两款核心产品已提交 NDA 申请。

好企业不仅要做好疫苗,还要讲好故事。企业负责人接受采访时候指出:「我一直向员工强调两点:第一,对于自己的孩子建议不建议用自己企业生产的疫苗;第二,回家能不能睡个安稳觉。做到这两点,事情便能做好」。

长生生物因为问题疫苗事件而退市,然而随着国内首部疫苗管理法实施,不良事件整体并没有影响投资者对疫苗企业的信心。希望康希诺说到做到,对患者和投资者有担当、有交代。

华领医药——独孤不求败

华领管线非常简单,只有从罗氏授权的 GKA 品种 Dorzagliatin,以及处于临床前研究的 mGluR5 受体别构功能抑制剂。

集全公司之力推进唯一处于临床阶段的管线品种研发,华领的确做出了新药领域的中国速度。同样的,企业问题也非常突出,核心资产单一、风险无法分散;糖尿病领域也不是块好啃的骨头,不光要做出效果,还需要做出患者心血管获益,市场竞争压力巨大。这一点也直接表现在华领首发出现认购不足的现象。

微芯生物——认识西达本胺以外的科创版创新药企业

2014 年,微芯生物的 1.1 类新药西达本胺获批上市,成为全球首个 HDAC 口服制剂。2019 年 11 月,西达本胺成功新增复发或进展的局部晚期或转移性乳腺癌适应症。

从管线上来看,微芯生物针对肿瘤、自身免疫疾病、代谢性疾病三大领域重点布局了多种创新小分子药物:西达本胺增加非小细胞肺癌和弥漫性大 B 细胞淋巴癌适应症,分别处于临床 3 期和 2 期;西格列他钠作为新型胰岛素增敏剂,目前处于临床 3 期;西奥罗尼,三通路靶向激酶抑制剂(AuroaB/VEGFRs/CSF1R)目前均处于临床 2 期;还有处于临床前开发阶段的 JAK3/JAK1/TBK1 选择性激酶抑制剂、PD-1/PD-L1 拮抗剂、ASK1 抑制剂、IDO 抑制剂、NR 选择性激动剂等。

另外,像是天士力生物、盟科医药、永泰生物、和黄中国医药、康蒂尼药业也已经向港交所递交了 IPO 申请;科创板的响应积极度也非常高,如百奥泰、北京神州细胞、三生国健。

资本市场习惯根据管线价值对医药企业进行估值,动辄 30-50 倍的 PE;而按照今年医保谈判的架势,中国对药品定价预期,相较于美国等发达国家对临床价值与药物经济学的偏重,我国更侧重于以药品的成本定价;在朋友圈呼唤谈判制度降临在社会各领域的时候,医药人的朋友圈可谓哀鸿遍野。医药研发的寒冬,是不是真的要来了?!

声明:本文观点仅代表作者本人,并不代表平台立场。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则我们将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

中介机构选对了,上市就成功一半了:香港IPO上市中介团队排行榜 (2019年前三季)