沙特阿美 (Saudi Aramco)周日表示,已经行使超额配售权,增发4.5亿股股票,将其首次公开发行(IPO)规模扩大至创纪录的294亿美元。

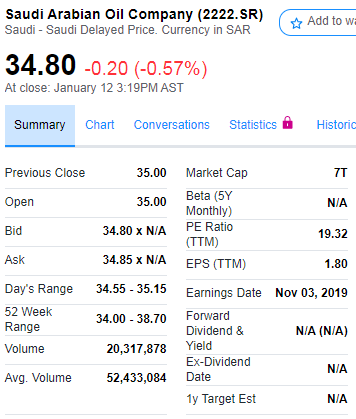

沙特阿美最初在12月11日的IPO中以每股32里亚尔(8.53美元)的价格发行30亿股股份,筹资256亿美元,这本身就已经是创纪录水平。

高盛作为沙特阿美IPO的承销商之一行使超额配售权,报道引述相关招股文件称,高盛以每股32元沙特里亚尔的价格,向投资者配售额外的4.5亿股新股。

报道续指,根据发行条款,高盛原本可在截至1月9日的禁售期内额外认购股份来支持股价,但高盛期间并未进行任何此类交易。沙特阿美的上市更多依赖于当地的个人投资者,还有高净值投资者,沙特阿拉伯政府机构在此次发行中投资约23亿美元。

沙特阿美或创全球有史以来最大IPO募资纪录,机构投资者部分已获超额认购

沙特阿美,在沙特提交招股书,12月上市,有可能是全球最大的IPO项目(附招股书)

中介机构选对了,上市就成功一半了:香港IPO上市中介团队排行榜 (2019年前三季)