2 月 26 日,渤海银行股份有限公司 CHINA BOHAI BANK CO., LTD. (下称“渤海银行”) 向港交所递交招股书,拟在香港主板 IPO上市。

渤海银行招股书链接:

主要业务

渤海银行,是第一家总部设在天津的全国性股份制商业银行,是最年轻的全国性股份制商业银行,致力于打造成为最佳体验的现代财资管家。渤海银行2005年12月30日成立,2006年2月正式对外营业,于成立后,成为获中国银监会批准成立的十二家全国性股份制商业银行之一,也是自2000以来,首家在成立阶段引进境外战略投资者的全国性股份制商业银行。

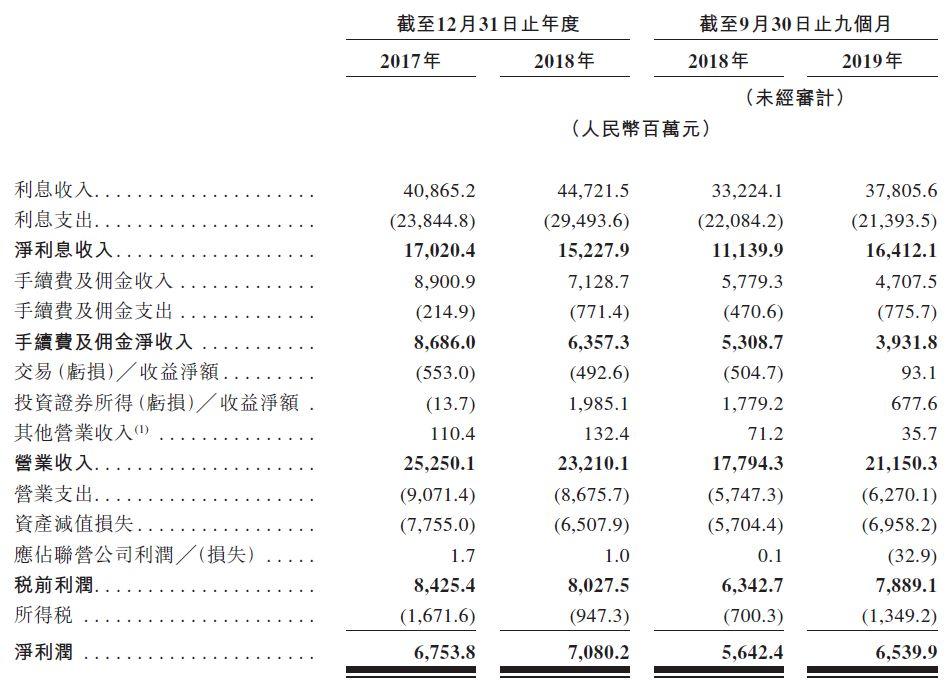

于2019年,按截至2018年12月31日的一级资本计,渤海银行在《银行家》公布的「全球银行1000强」榜单中排名第178位,在所有上榜中国银行中名列27。截至2019年9月30日止九个月,的净利润同比增速达15.9%,加权平均净资产收益率达14.7%,在全部全国性股份制上市商业银行中分别排名第一和第二。

公司业绩

中介团队

渤海银行 : 向「中国证监会国际部」递交材料,获受理,有望比广发银行、恒丰银行更快 IPO上市

城市/农村商业银行香港上市盘点 (截止至2019年7月31日)