主要业务

游艇国际,作为香港游艇经销集团,主要从事豪华及中高端品牌的一手游艇销售,亦从事二手游艇及其他配套配件销售及提供全面的增值服务,包括保养及维修服务。

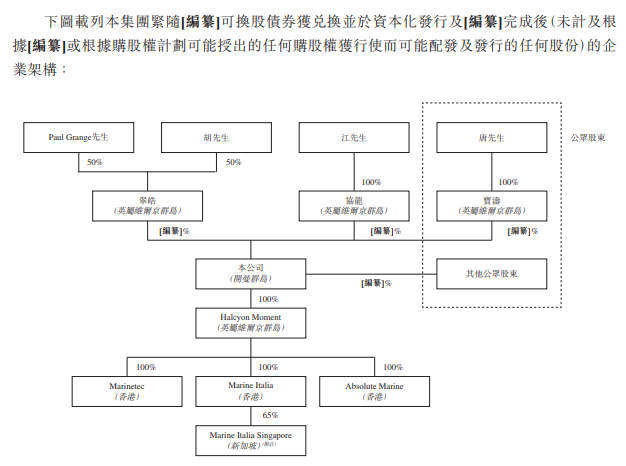

股东架构

招股书显示,游艇国际的控股股东为翠皓,Grange Paul Jonathan先生、胡礼贤先生分别持有翠皓各50%的股份。

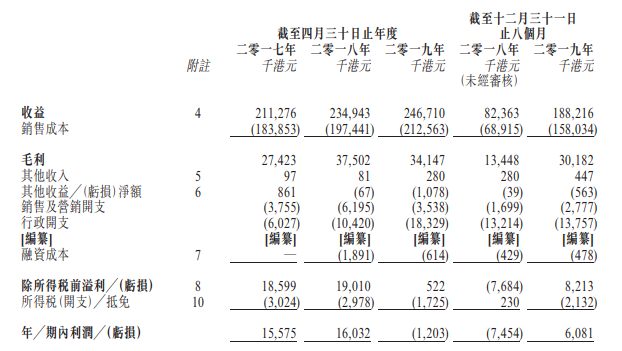

公司业绩

招股书显示,在过去的2017年、2018年、2019年三个财政年度(财政年度截止日期为4月30日)和2019年前八个月(截止日期为12月31日),游艇国际的营业收入分别为 2.11 亿、2.35 亿、2.47 亿和1.88 亿港元,相应的净利润分别为1,557.5万、1,603.2万港元、 -120.3 万和 608.1 万港元。

中介团队

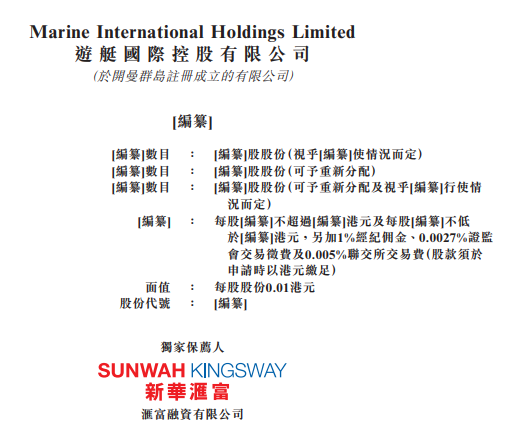

游艇国际是次IPO的中介团队主要有:汇富融资 为其独家保荐人;致同 为其审计师;大成、方良佳 分别为其公司中国律师、公司香港律师;弗若斯特沙利文为其行业顾问。

香港IPO上市申请失败:被联交所拒绝的24个案例汇总 (2018年)

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)