2020年3月25日,来自北京的闽系房地产开发商金辉控股(集团)有限公司 Radiance Holdings (Group) Company Limited (以下简称「金辉控股」)向港交所递交招股书,拟香港主板 IPO上市。

主要业务

金辉控股,是一家全国布局、区域聚焦、城市领先且声誉卓著的大型地产开发商,专注于为首置和首改客户提供优质的住宅物业。

金辉控股凭借逾20年的经验,已将业务扩展至中国五大 经济发展势头强劲的区域,包括长三角、环渤海、华南、西南及西北。金辉控股于2020年获中国房地产协会及上海易居房地产研究院中国房地产测评中心授予的「中国房地产开发商前五十强」中位列第36名。于2020年在国务院发展研究中心企业研究院、清华大学房地产研究所及中国指数研究院授予的「中国房地产开发商前百强」中位列第37名,较2019年排名第38 名前进一位。亦分别在2018年及2019年获中国房地产协会及易居房地产研究院中国房地产测评中心授予的「中国房地产开发企业品牌价值30强」和「中国房地产开发企业品牌价值成长性10强」。自2014年起连续七年获中国房地产协会及易居房地产研究院中国房地产 测评中心评为「中国房地产企业前五十强」。

-

已竣工项目的可供出售建筑面积、可出租建筑面积及持作物业投资的可出租建筑面积2,220,395平方米;

-

开发中物业的规划建筑面积14,387,437平方米;及

-

作未来开发物业的估计建筑面积10,066,567 平方米。

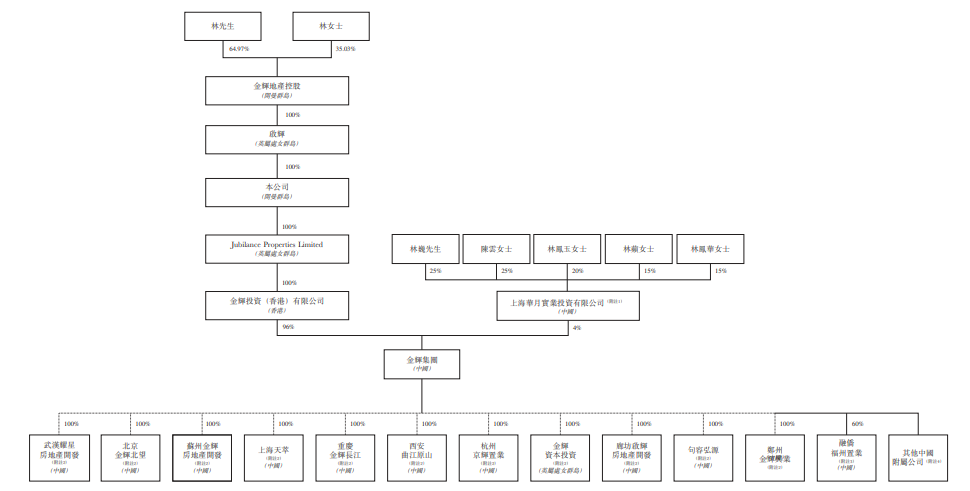

股东架构

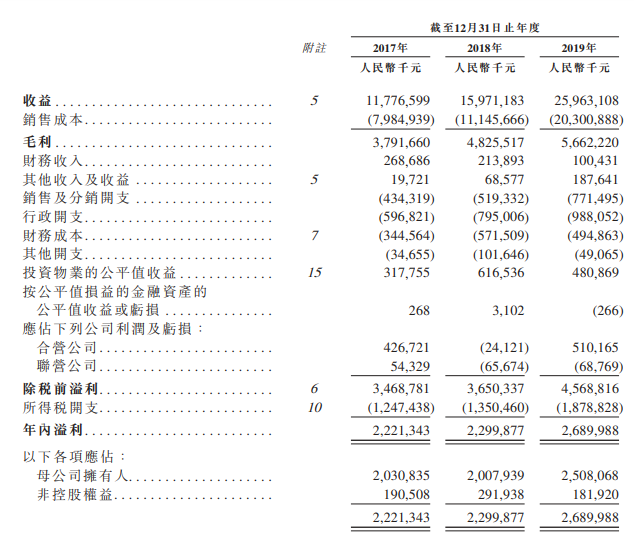

公司业绩

招股书显示,在过去的2017年、2018年和2019年三个财政年度,金辉控股的营业收入分别为 117.77 亿、159.71 亿和 259.63 亿元人民币,相应的净利润分别为 22.21 亿、23.00 亿和 26.90 亿元人民币。

中介团队

金辉控股是次IPO的中介团队主要有:农银国际、中信里昂、海通国际 为其联合保荐人;安永 为其审计师;竞天公诚、盛德 分别为其公司中国律师、公司香港律师;德衡、普衡 分别为其公司中国律师、公司香港律师;仲量联行 为其独立物业估值师;仲量联行 为其行业顾问。

房地产企业在香港上市盘点:2019年上市 6 家、募资 100 亿港元

物业管理公司在香港上市盘点:2019年上市 9 家、募资 105.67 亿港元,累计已上市 20 家