乐活招股书链接:

https://www.sec.gov/Archives/edgar/data/1785880/000121390020007693/ea120044-f1a2_lohaco.htm

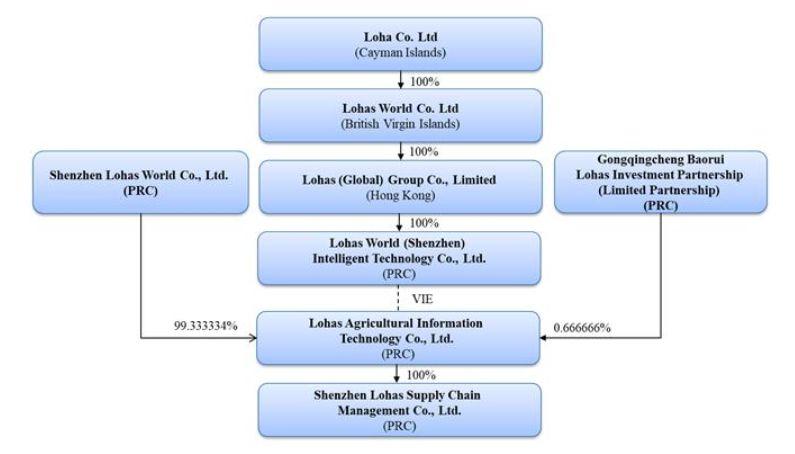

主要业务

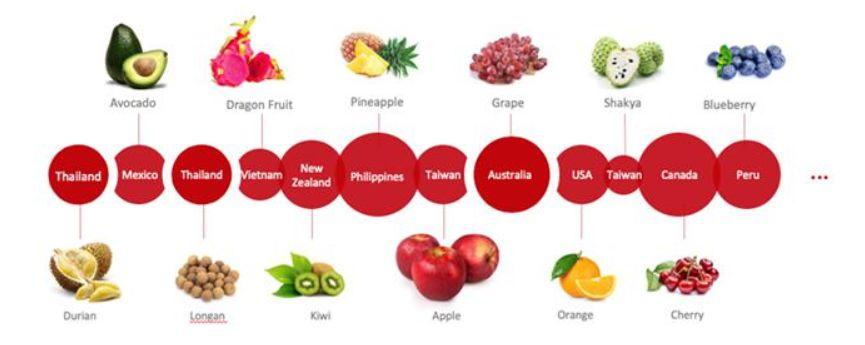

乐活,是一家以健康和可持续发展为重点的技术驱动型公司,在全球倡导乐活生活,是高品质生鲜供应链管理服务商和智能零售商。乐活的名字“Lohas”是“健康可持续生活方式 Lifestyles of Health and Sustainability ”的缩写,是全球兴起的一种健康可持续生活方式。

乐语,致力于在全球打造一个“衣食住行育乐游”的乐活族爱生活平台,专注于乐活良品、智能零售、乐活消费、乐活文化、乐活小镇和乐活大健康系统的建设。

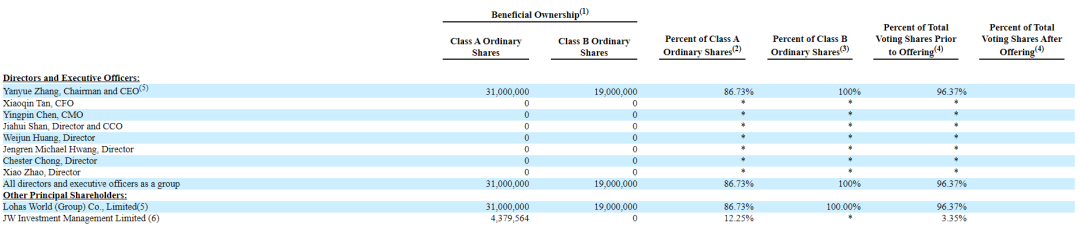

股东架构

张延悦先生

持股 86.73%,拥有96.37%的投票权;

Hu Rongjin

持股 12.25%,拥有3.35%的投票权。

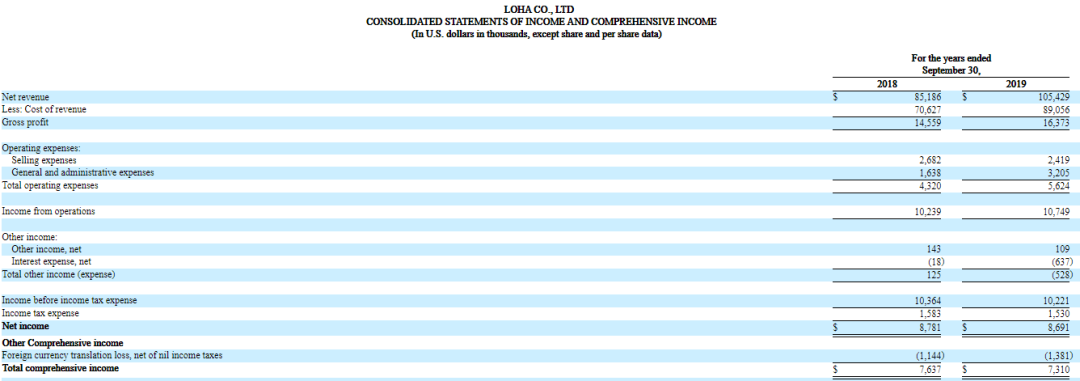

公司业绩

财务数据显示,在过去的2018年 和 2019年,乐活的营业收入分别为 8,518.6 万 和 10,542.9 万美元,相应的净利润分别为 763.7 万 和 731.0 万美元。

中介团队

2019年中国企业美国 IPO:已上市 29 家,至少还有 25 家正在申请中