2020年6月3日,来自上海的祥生控股(集团)有限公司 Shinsun Holdings (Group) Co., Ltd.(以下简称“祥生地产”)向港交所递交招股书,拟在香港主板上市。

主要业务

祥生地产,总部位于上海且深耕浙江省,作为中国一家快速成长的大型综合房地产开发商,专注于在中国选定地区开发优质住宅物业。经过逾20年的发展,于浙江省建立领先的市场地位,按收入及已确认建筑面积计,于往绩记录期间内取得快速增长。根据中国房地产指数系统的数据,就合约销售而言,祥生地产于2019年在浙江省所有住宅物业开发商中排名第三。

根据国务院发展研究中心企业研究所、清华大学房地产研究所及中国指数研究院的数据,在综合实力方面,自2011年至今祥生地产已连续十年名列「中国房地产百强企业」行列,排名从2011年的第92位提升至2020年的第27位;就运营效率而言,祥生地产自2018年起连续三年位列「中国房地产百强企业」前十;于2019年亦获评为「中国房地产开发企业品牌价值Top30」。

截至2020年3月31日,祥生地产拥有195个处于不同开发阶段的物业项目, 包括172个为附属公司开发的项目及23个为合营企业及联营公司开发的项目。截至2020年3月31日,祥生地产的项目应占总建筑面积为约23,044,656平方米,包括(i)已竣工物业的可供出售建筑面积、可租赁建筑面积及物业投资建筑面积约1,802,237平方米;(ii)发展中物业的规划总建筑面积约15,845,473平方米;及(iii)持作未来发展物业的估计总建筑面积约5,396,946平方米。

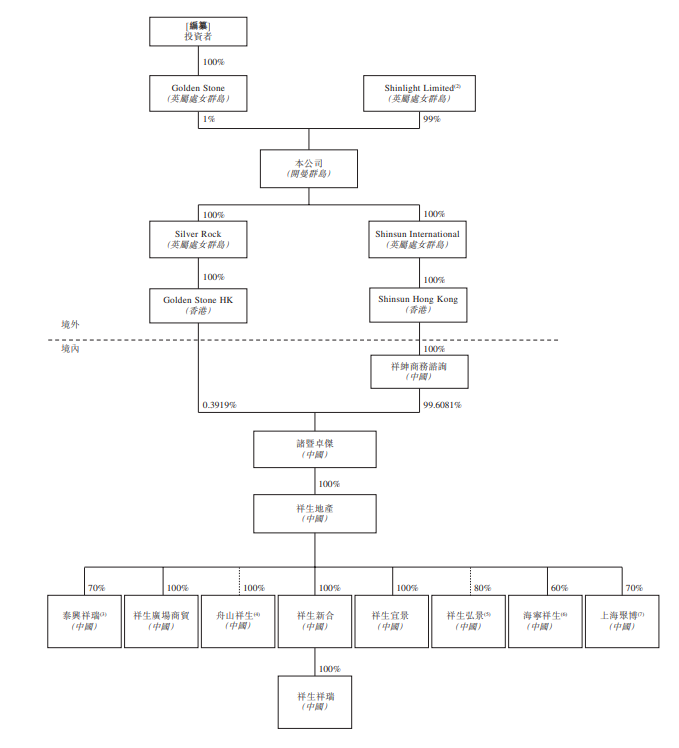

股东架构

招股书显示,祥生地产在上市前的股东架构中,其控股股东为陈国祥、朱国玲夫妇,他们持有 99%的股份。

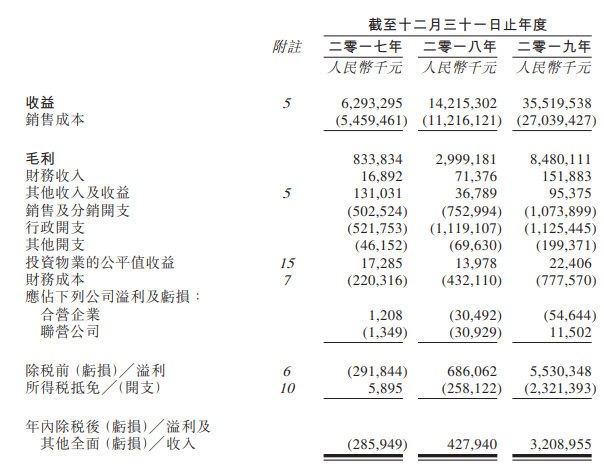

公司业绩

招股书显示,在过去的2017年、2018年和2019年三个财政年度,祥生地产的营业收入分别为 62.93亿元、142.15亿和 355.20亿元人民币,相应的净利润分别为 – 2.86亿元、4.28亿和 32.09亿元人民币。

中介团队

祥生地产,是次IPO的中介团队主要有:建银国际、农银国际 为其联合保荐人;安永 为其审计师;通商、盛德 分别为其公司中国律师、公司香港律师;竞天公诚、盛信 分别为其券商中国律师、券商香港律师;仲量联行 为其行业顾问、独立物业估值师。

地产12家、物业7家、建筑相关10家,正在香港上市处理中…港交所,绝对是IPO首选