来源 | 明报

近年来,香港的外资金融机构减慢招聘步伐,而中资金融机构却大举扩军,影响力大增。

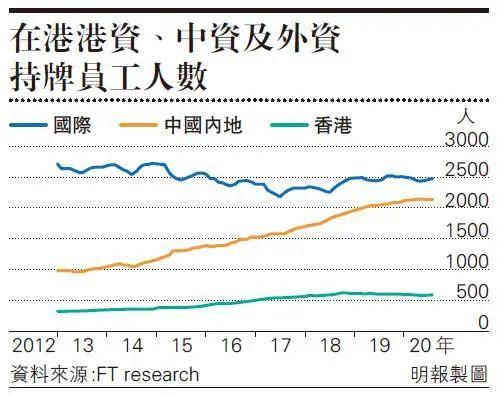

英国《金融时报》报道指,截至今年上半年,中资金融机构已经在香港聘请逾2,100名投资银行家,跟外资金融机构只差距数百人,也早已超越目前只有500多名投行家的香港本地金融机构。

有金融业招聘主管表示,在贸易战等因素下,香港金融业或只剩下为中资公司融资一条出路;也有投行家则认为「港资定义或将慢慢被淡化」。

报道综合香港证监会及独立股评人David Webb的数据,在香港拥有最少10名持牌人士的外资及本地金融机构,总数近1300间,涉及的员工占证监会发牌总数约八成。其中,外资金融机构的员工数目近年反复下降,而中资金融机构却稳步增长。

中资金融机构稳步增长,中金公司持牌人逾500

报道引述证监会数据指,今年上半年中资机构在港已经聘请逾2100名投行人士,按年增长4%,数目迫近近年人手徘徊在约2500名的其他国际金融机构,至于香港本地金融机构聘用的投行人士数量,早在2013年前已被大幅抛离,虽然近7年内有持续录得轻微增长,但目前亦仅录逾500人。

数据显示,近年香港整体金融从业员增长已开始放缓,由去年至今,5间员工增聘最多的机构,4间是中资行,摩根大通为少数仍在本港持续大规模增聘员工的外资行。报道指,自去年初至今年7月底,中金公司(03908)是其中一间扩张最快的中资公司,持牌雇员人数增逾130人或20%,目前在香港已聘用逾500名投行人士。

港资定义或将慢慢被淡化

报道引述猎头公司华德士(Robert Walters)香港金融业招聘主管John Mullally表示,贸易战、港区国安法及疫情等因素,正在加速中资机构的扩充,而香港金融业可能只剩下为中资公司融资一条出路,令其他国藉的银行家更难生存。他直言,「为内地公司融资是中资行在港占有绝对优势(the only game in town)。」

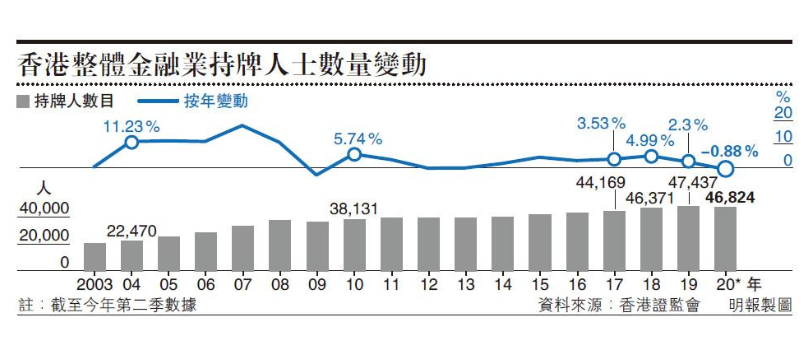

根据香港证监会数据显示,香港整体持牌人数增幅虽然至金融海啸后期,即2009年开始放缓至单位数,截至今年第二季,持牌人数按年减少0.9%至46,824人,倘情况持续至年底,将是2013年后首次下滑。

报道指出,随着美国政府落实针对中资公司在美国金融市场交易的措施,未来将有更多中资公司来港融资,加上近年美国金融机构不断扩大中国业务,令中资机构意识到要加强包括香港在内的离岸业务。

持牌人数按年减少0.9%至46824人

资深投资银行家温天纳认为,中资机构普遍具有银行、保险、券商等不同金融背景,并有大集团在背后支持,然而目前以美资或欧资为主的金融机构「来来去去得嗰几间」,规模自20年多以来没太大变化,估计随着中美关系、美国制裁等挑战,将加快香港金融业以中资为主的发展趋势,坦言「港资定义或将慢慢被淡化」,而中资机构聘用投行持牌人数亦将于一至两年内超越外资。

从IPO市场来看,排名前十的券商,7间是中资券商

根据统计,在过去的24个月(2018年8月-2020年7月),共有 87 间(中资36间、港资37间、外资13间)券商,以上市保荐人、或联合保荐人的身份参与了 347 家新上市公司的保荐工作。

就参与保荐的新上市项目的数量来看,排在前十位的保荐人中,外资券商3间(摩根士丹利、高盛、花旗),而中资券商有7间(中信里昂、中金公司、海通国际、建银国际、农银国际、国泰君安、招银国际)。

香港 IPO 市场(2020年前七个月):上市 88 家,募资 1,321.42 亿港元

香港 IPO中介机构排行榜 (过去24个月:2018年8月-2020年7月)