2020年8月17日,来自江西南昌的中至科技有限公司 Zonst Technology Limited(以下简称“中至游戏”)向港交所再次递交招股书,拟香港主板上市。这是其于2019年7月3日、2020年1月13日两次递表失效之后的再一次递表。

中至游戏招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/102401/documents/sehk20081701573_c.pdf

主要业务

中至游戏,成立于2004年,是一家专注于江西本土化麻将及扑克游戏的棋牌游戏开发商及运营商,同时也是江西领先的网络广告代理商。

中至游戏已开发并提供34款手机游戏应用程序,其中有205款本土化麻将及扑克游戏玩法。此外,公司第三方游戏分发平台为第三方游戏开发商充当分发及推广渠道。截至最后实际可行日期,第三方游戏分发平台拥有27款第三方游戏。

根据弗若斯特沙利文报告,按2019年的收入计算,中至游戏为江西排行第一的本土化棋牌游戏开发商及运营商,占江西本土化棋牌游戏行业约22.0%的市场份额;按2019年的收入计算,占江西网络广告代理行业约3.3%的市场份额,为江西省内排行第三的网络广告代理商。

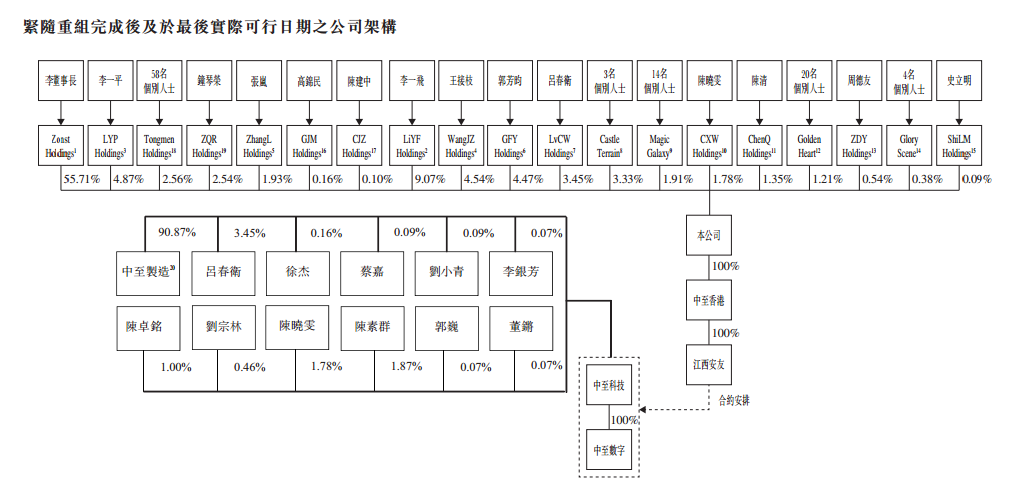

股东架构

招股书显示,中至科技在上市前的股东架构中,其控股股东是李一华先生,持有55.71%的股份,其兄弟李一飞、李一平分别持有9.07%、4.87%的股份。

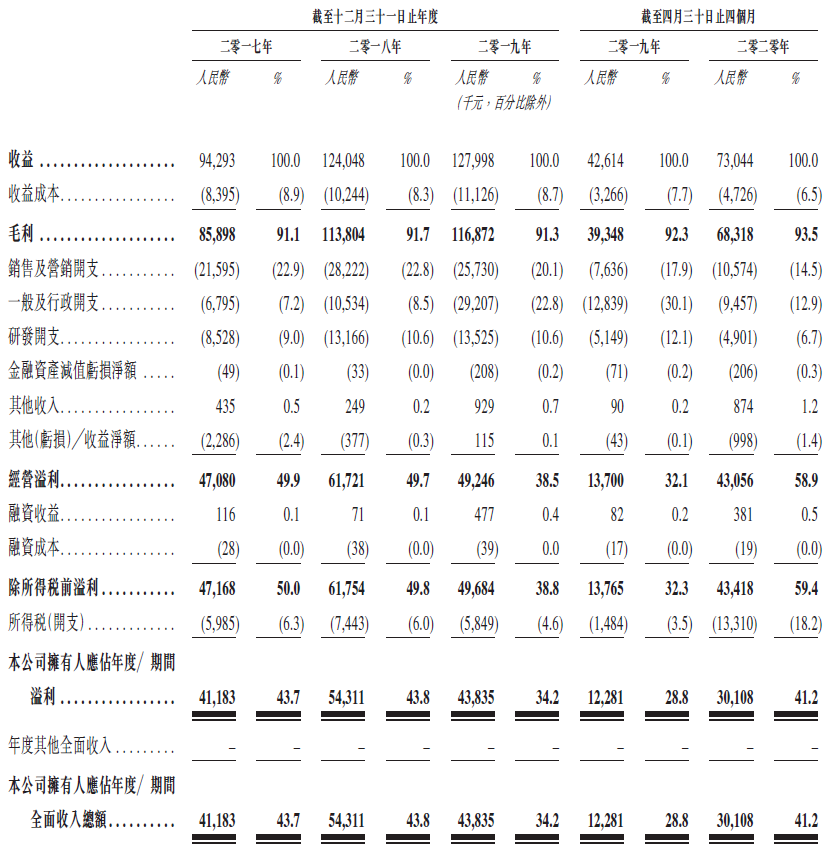

公司业绩

中介团队

中至游戏是次IPO的中介团队主要有:浦银国际为其独家保荐人;普华永道为其审计师;君合、缪氏为其公司中国律师、公司香港律师;天元、温斯顿分别为其券商中国律师、券商香港律师;弗若斯特沙利文为独立行业顾问。

香港 IPO 市场(2020年前七个月):上市 88 家,募资 1,321.42 亿港元

香港 IPO中介机构排行榜 (过去24个月:2018年8月-2020年7月)