特普科技招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/102787/documents/sehk20103001806_c.pdf

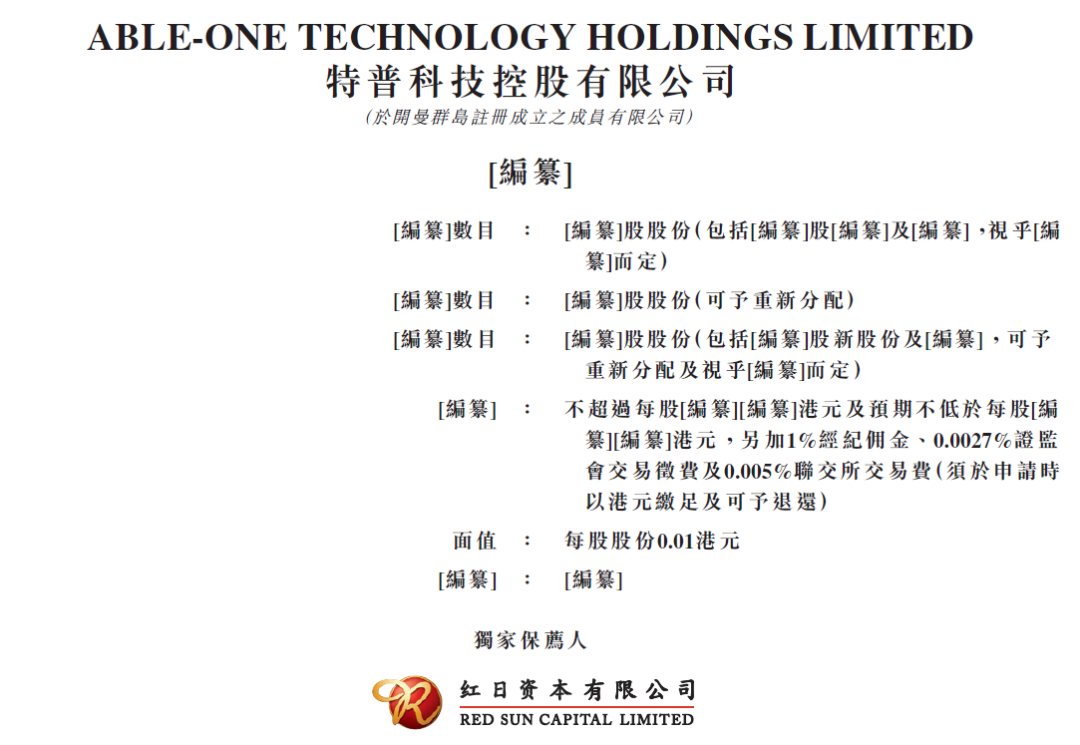

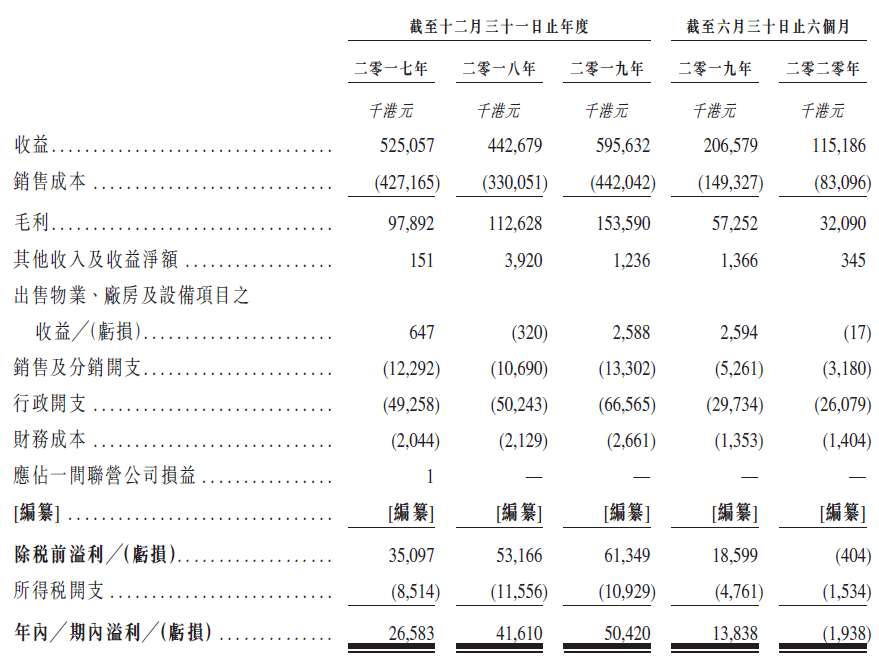

根据灼识咨询报告,按2019年收入来算,特普科技在中国硅胶音频组件制造市场居首位,市场份额约为15.9%;在中国硅胶电子设备制造市场位列第二,市场份额约为3.2%。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。