2020年12月18日,Zhaoke Ophthalmology Limited(以下简称「兆科眼科」)向港交所递交招股书,拟在香港主板挂牌上市。

兆科眼科招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/102961/documents/sehk20121800845_c.pdf

主要业务

兆科眼科,作为一家眼科制药公司,致力于疗法的发现、开发及商业化。

根据灼识的资料,兆科眼科拥有中国最全面的眼科药物管线之一。

目前,公司已建立起包含23种候选药物(由11种创新药物及12种仿制药组成)的全面眼科药物管线,涵盖影响眼前节及眼后节的多数主要眼科疾病及症状。

其中11种创新药物管线的8种,若获批准,则有潜力成为中国同类最佳或同类首创的候选药物;12种仿制药管线包括6种潜在中国率先上市仿制药,该等药物将为公司带来近期现金流量并在商业规模制造及营销方面奠定重要先发优势。

为准备近期的产品推出,兆科眼科亦已建立1座顶尖眼药制造设施、并正在组建一支经验丰富的营销团队。

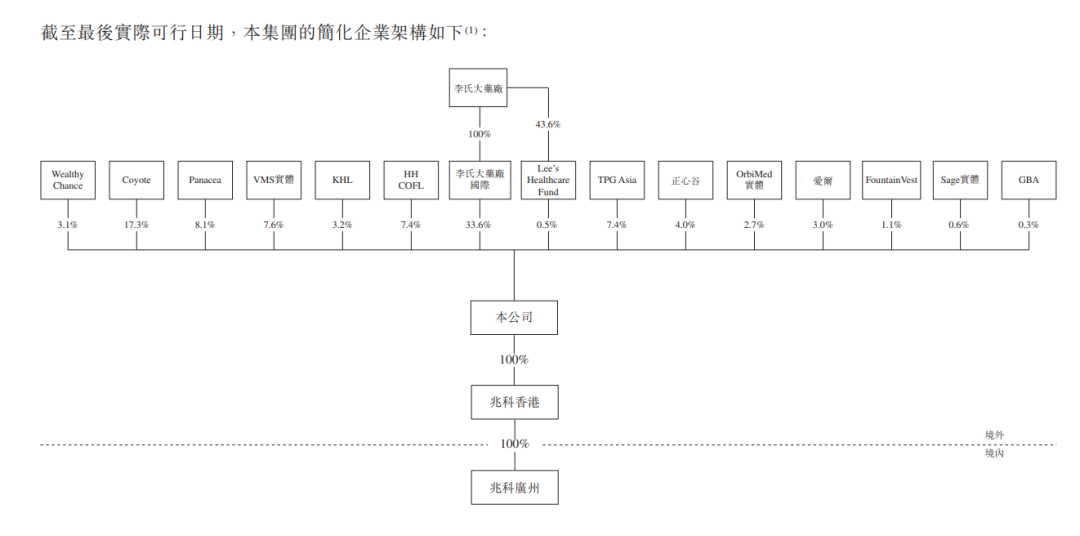

股东架构

其他股东包括:GIC通过Coyote持股17.3%,Panacea持股8.1%,VMS实体持股7.6%,高瓴资本HH COFL持股7.4%,TPG Asia持股7.4%,正心谷持股4.0%,KHL持股3.2%,Wealthy Chance持股3.1%,爱尔眼科(300015.SZ)的联属公司持股3.0%,奥博资本 OrbiMed实体持股2.7%,方源资本 FountainVest持股1.1%,锐智资本管理的Sage实体持股0.6%,大湾区共同家园发展基金(GBA基金)持股0.3%。

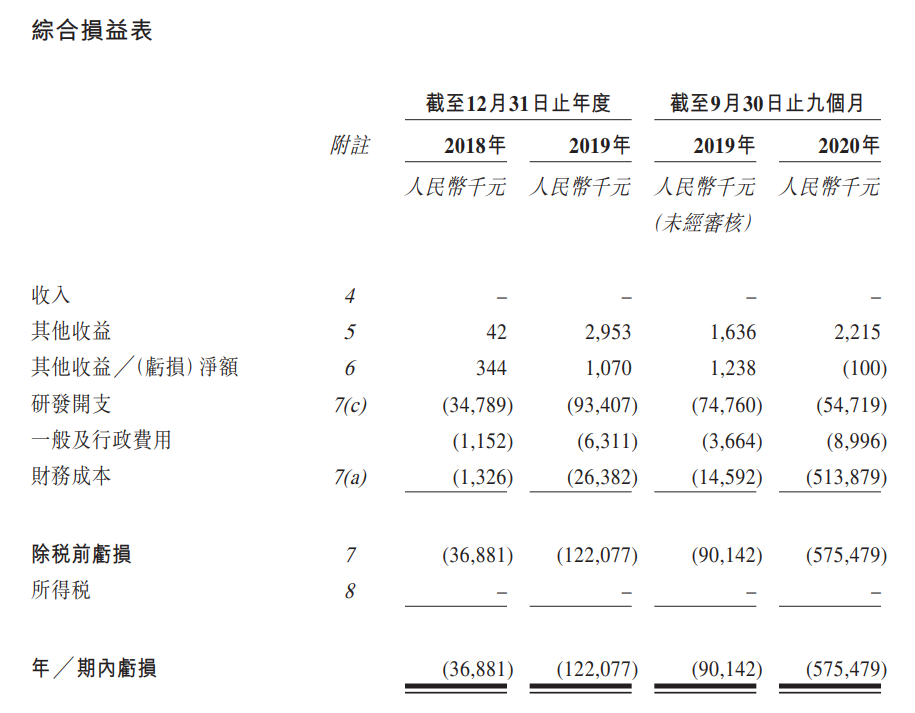

公司业绩

招股书显示,在过去的2018年、2019年和2020年前九个月,兆科眼科都没有营业收入,相应的净亏损分别为 0.37亿、1.22亿和 5.75 亿元人民币。

中介团队

兆科眼科是次IPO的的中介团队主要有:高盛、富瑞金融 为其联合保荐人;毕马威 为其审计师;通商、盛德 分别为其公司中国律师、公司香港律师;天元、苏利文 分别为其券商中国律师、券商香港律师;灼识咨询 为其行业顾问。