2020月1月8日,来自深圳的供应链金融科技解决方案提供商联易融科技集团 Linklogis Inc.(以下简称“联易融科技”)向港交所递交招股书,拟在香港主板上市。

主要业务

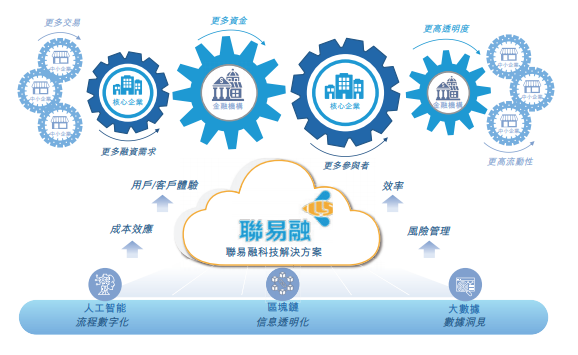

联易融科技,成立于2016年,是一家中国领先的供应链金融科技解决方案提供商,主要为核心企业和金融机构客户提供高效可靠的供应链金融科技解决方案,并提升整个供应链金融生态系统中的透明度和连通性。联易融科技的云原生解决方案可优化供应链交易的支付周期,实现供应链金融全工作流程的数字化。

截至2020年9月30日,联易融科技连接了供应链金融生态系统中的290余家核心企业、180余家金融机构、93,000余家中小企业及近100家专业机构和数据提供商。

截至2020年9月30日,联易融科技在中国已累积帮助客户和合作伙伴处理近人民币2,500亿元的供应链金融交易。

根据灼识咨询数据,在2020年前九个月,联易融科技处理的供应链金融交易金额达人民币1,223亿元,在中国供应链金融科技解决方案提供商中排名第一,市场份额为20.5%。

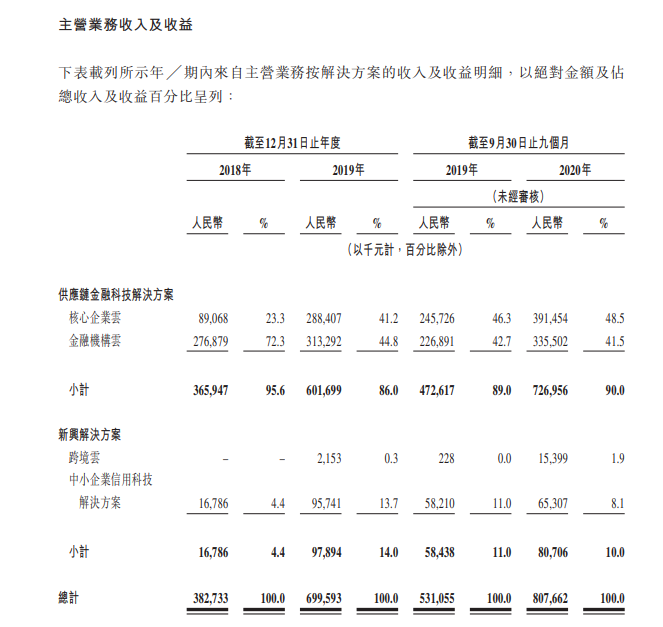

联易融科技的收入主要来自两个部分:

来自供应链金融科技解决方案的收入,主要根据与客户之间的协议收取的服务费,有关服务费通常为使用供应链金融科技解决方案处理的供应链资产总量的百分比。此外,在若干情况下,亦向客户收取前置实施费。

来自新兴解决方案的收入,部分收入和收益来源于与客户之间的协议收取的服务费,有关服务费通常呈列为(在跨境云而言)处理供应链资产量的百分比,或(在中小企业信用科技解决方案而言)金融机构提供融资数额的百分比。由于公司的新兴解决方案正在发展初期,为了积累足够的数据来训练算法并向客户展示其可靠性和稳健性,公司使用了自有资金资助新兴解决方案所促成的一些融资交易,而在该种情况,从该等交易赚取利息收益。

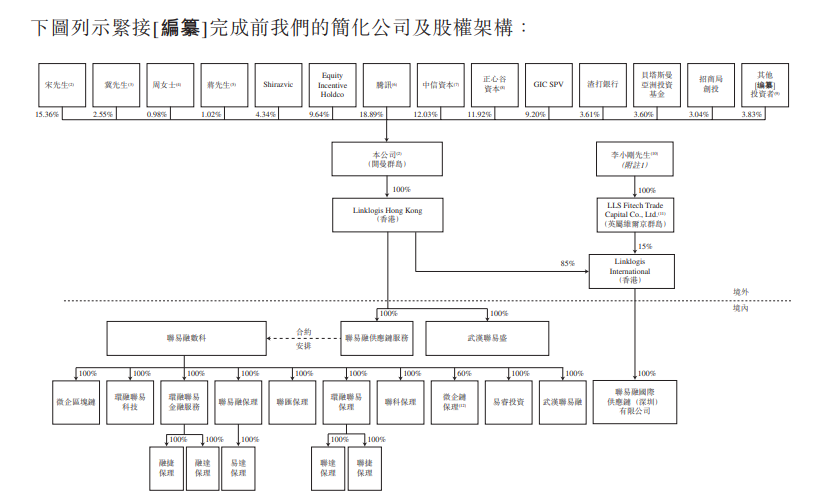

股东架构

招股书显示,在联易融科技上市前的股东结构中,其控股股东为宋群先生,其持股15.36%;冀坤先生持股2.55%,周家琼女士持股0.98%、蒋希勇先生持股1.02%,Shirazvic(员工股权平台)持股4.34%、EquityIncentive Holdco(股权激励平台)持股9.64%

联易融科技采用同股不同权(WVR)架构上市,A类股份持有人有权每股可投10票,由宋群先生持有,而B类股份持有人有权每股可投1票。

机构投资者腾讯(00700.HK)、中信资本、正心谷资本、GIC、渣打银行、贝塔斯曼亚洲投资基金、招商局创投,分别持股18.89%、12.03%、11.92%、9.20%、3.61%、3.60%、3.04%,其他的投资者(包括普洛斯、泛海、深圳创维、微光创投及Zhong Hang Investment等)则合计持股3.83%。

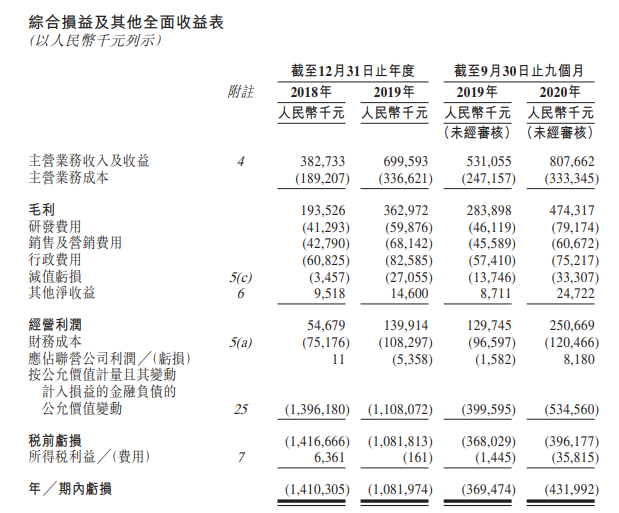

公司业绩

招股书显示,在过去的2018年、2019年和2020年前九个月,联易融科技的营业收入分别为 3.83亿、6.996亿和8.08亿元人民币,相应的净亏损分别为14.10亿、10.82亿 和 4.32亿人民币。

中介团队

联易融科技是次IPO的的中介团队主要有:高盛、中金国际 为其联席保荐人;毕马威 为其审计师;通商、达维 分别为其公司中国律师、公司香港律师;海问、世达 分别为其券商中国律师、券商香港律师;灼识咨询 为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com