内地短视频平台快手(01024.HK)今日起启动路演,路透旗下IFR引述知情人士透露,国际配售部分已录得足额认购。

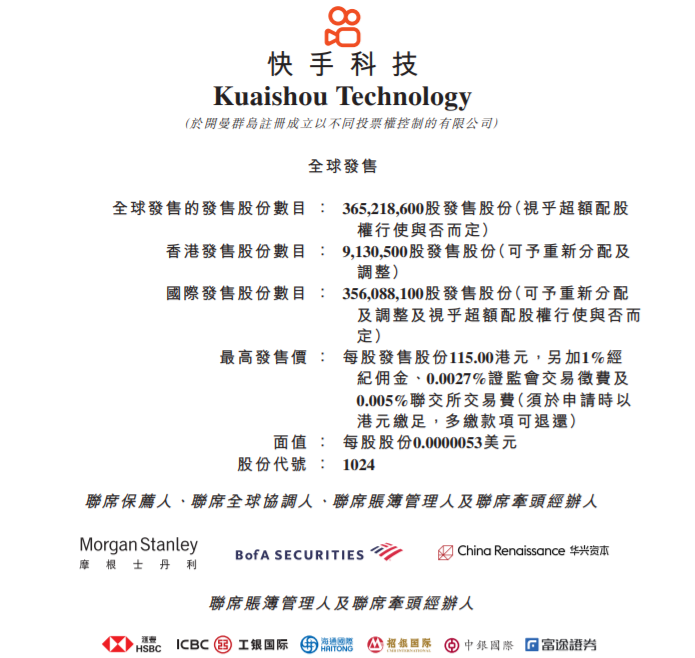

据销售文件披露,快手以每股105至115元招股,发售3.652亿股,其中97.5%国际配售,2.5%公开发售,募资额介乎383.4亿至420亿元。倘计及行使15%超额配售权,募资额可进一步增至441亿至483亿元。

快手是次IPO引入10名基石投资者,包括美国基金Capital Group、阿布扎比投资局(ADIA)、GIC、贝莱德、淡马锡、景顺、富达等,合共认购24.5亿美元(约191.1亿港元)股份。

快手是次募资所得,其中35%将用于增强生态系统;30%将用于加强研发及技术能力;25%将用于选择性收购或投资;10%将用于营运资金及一般企业用途。

快手招股书链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0126/2021012600014_c.pdf

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。