2021年2月26日,来自上海的百心安生物技术股份有限公司 Shanghai Bio-heart Biological Technology Co., Ltd. (以下简称“百心安生物”) 向港交所递交招股书,拟在香港主板挂牌上市。

百心安生物,是中国领先的介入式心血管装置公司,目前专注于以下两种疗法:(i) 全降解支架(BRS),以解决中国患者在治疗冠状或外周动脉疾病方面的未满足医疗需求;及(ii) 肾神经阻断(RDN),以解决患者在治疗未控高血压方面的未满足医疗需求。

根据弗若斯特沙利文的资料,近年来,介入疗法正迅速发展以治疗心脏病、高血压等疾病,并逐步取代传统疗法,例如侵入式手术及药物治疗,原因为介入疗法一般来说手术时间较短且侵入性低,术后并发症较少,让患者可更快康复,并减轻患者长期服用药物的负担及潜在副作用。

根据弗若斯特沙利文的资料,中国的全降解支架及肾神经阻断市场仍严重渗透不足,具有巨大的增长潜力。

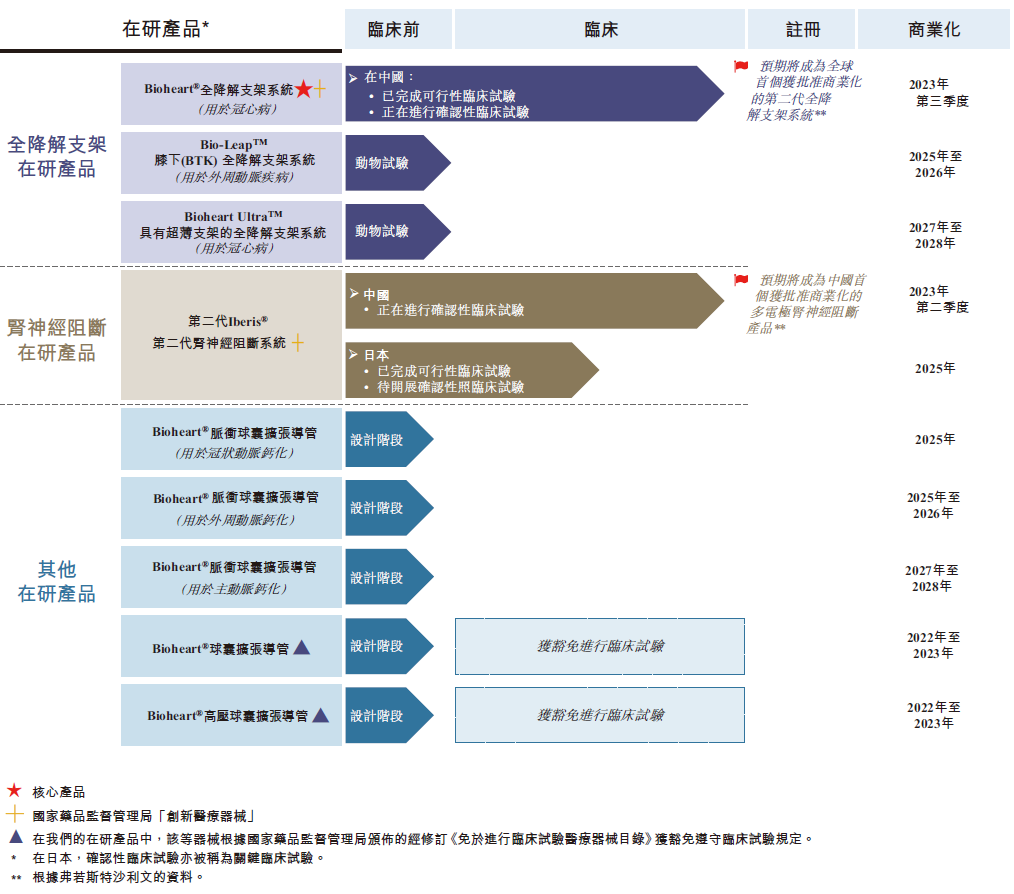

截至最后实际可行日期,百心安生物已开发一款注册产品,并有八款处于不同开发阶段的在研产品,包括:核心产品Bioheart®全降解支架系统(用于治疗冠心病)、在研产品第二代Iberis®(肾神经阻断产品),亦正开发用于治疗冠心病并具备超薄支柱的下一代全降解支架产品Bioheart Ultra™,以及用于治疗外周动脉疾病的膝下(BTK) 全降解支架系统Bio-Leap™。公司计划于2022年开展Bio-Leap™及Bioheart Ultra™的临床试验。

百心安生物亦正开发五种球囊导管在研产品,包括BioheartR球囊扩张导管、BioheartR高压球囊扩张导管及三种BioheartR脉冲球囊扩张导管。

股东架构

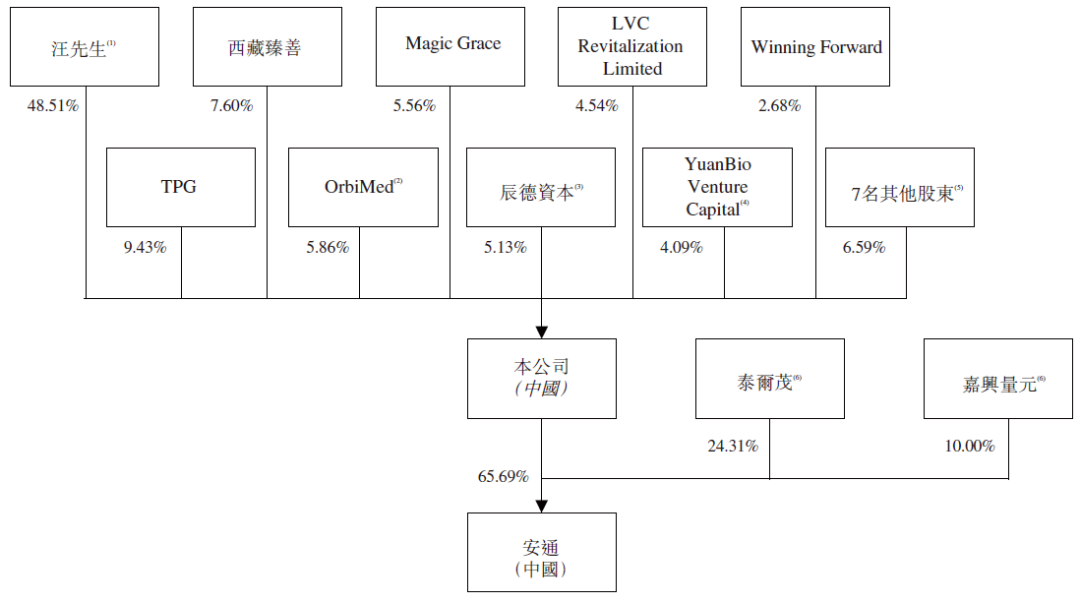

招股书显示,百心安生物在上市前的股东架构中,控股股东为汪力先生,其控股48.51%的投票权,包括其直接持有3.51%的股份、通过全资持有的Winning Powerful持有20.75%的股份、通过上海百心安通(员工激励平台,王力为唯一执行合伙人,持股34%)控制12.71%的股份、以代理人身份代表上海百哈特(员工激励平台,王力为主要出资人)股东权利行使11.55%的投票权。

其他投资者包括:TPG持有9.43%的股份;西藏臻善持有7.60%的股份;OrbiMed持有5.86%的股份;君联资本通过Magic Grace持有5.56%的股份;正心谷资本联属公司LVC Revitalization Limited 持有4.54%的股份;辰德资本持有5.13%的股份;YuanBio Venture Capital持有4.09%的股份;汇理孚达持有2.68%的股份;其他包括前海股权投资基金、张江科投等7名股东合计持股6.59%。

财务数据

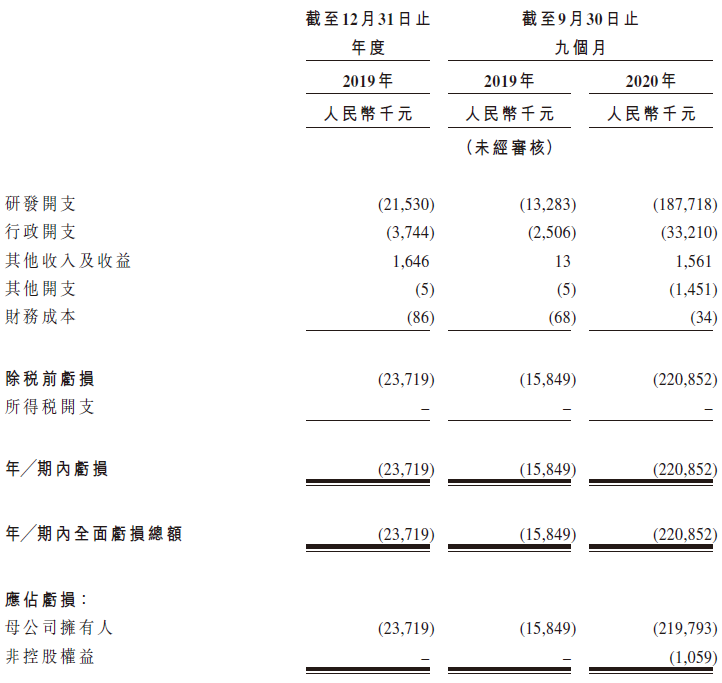

招股书显示,在过去的2019年和2020年前九个月,百心安生物未有营业收入,其研发开支分别为人民币0.22亿和1.88亿元,相应的净亏损分别为人民币0.24亿和2.21亿元。

中介机构

百心安生物是次IPO的中介团队主要有:高盛、华泰国际为其联合保荐人;安永为其审计师;锦天城、美迈斯分别为其公司中国律师、公司香港律师;通商、史密夫斐尔分别为其券商中国律师、券商香港律师;君合 为其中国知识产权法律顾问;弗若斯特沙利文 为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。