2021年2月26日,来自浙江宁波的迪赛基业控股有限公司 Dissai Enterprise Holdings Co., Ltd. (以下简称“迪赛基业”) 向港交所递交招股书,拟在香港主板挂牌上市。

迪赛基业的附属公司宁波迪赛,曾于2016年4月22日在新三板挂牌,股份代码为836982.OC,后于2020年4月14日从新三板摘牌。

迪赛基业,是宁波及苏州一手房地产市场的房地产代理及咨询服务提供商。公司于2001年开始在宁波开展业务营运,于2008年进军苏州。

据灼识咨询报告,按2019年一手住宅及商业房地产代理服务产生的收入计,迪赛基业于宁波及苏州的所有房地产代理中排名第三及第五,分别占市场份额的3.8%及0.8%。

迪赛基业的服务可分为两个分部,于一手房地产市场提供:(i)房地产代理服务;及(ii)房地产咨询服务。房地产代理服务主要包括代表房地产开发商于其项目向潜在购房者宣传及销售物业,房地产咨询服务包括(i)物业可行性分析,以评估发展前阶段投资房地产项目的商业可行性;及(ii)在项目发展及销售阶段进行房地产开发及销售规划。

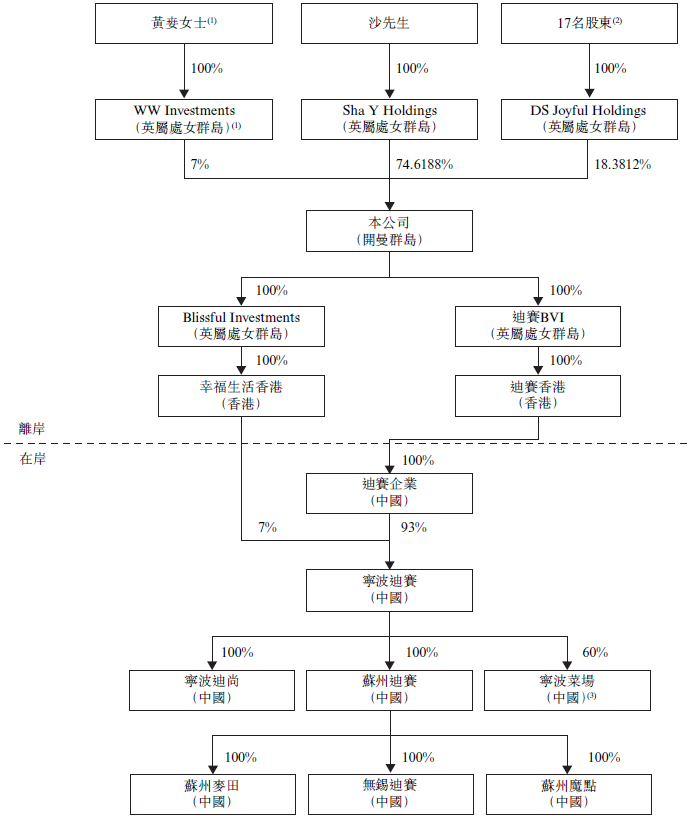

股东架构

招股书显示,迪赛基业在上市前的股东架构中,控股股东为沙勇先生,持有74.6188%的股份。

财务数据

招股书显示,在过去的2018年、2019年和2020年三个财政年度,迪赛基业的营业收入分别为人民币2.25亿、1.85亿和2.06亿元,相应的净利润分别为人民币2,907.9万、1,227.0万和3,576.4万元。

中介机构

迪赛基业是次IPO的中介团队主要有:智富融资为其独家保荐人;安永为其审计师;竞天公诚、方达分别为其公司中国律师、公司香港律师;通商、的近分别为其券商中国律师、券商香港律师;灼识咨询为其行业顾问;艾华迪为其物业估值师。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。