中国口腔招股书链接:

https://www1.hkexnews.hk/app/sehk/2021/103231/documents/sehk21022602247_c.pdf

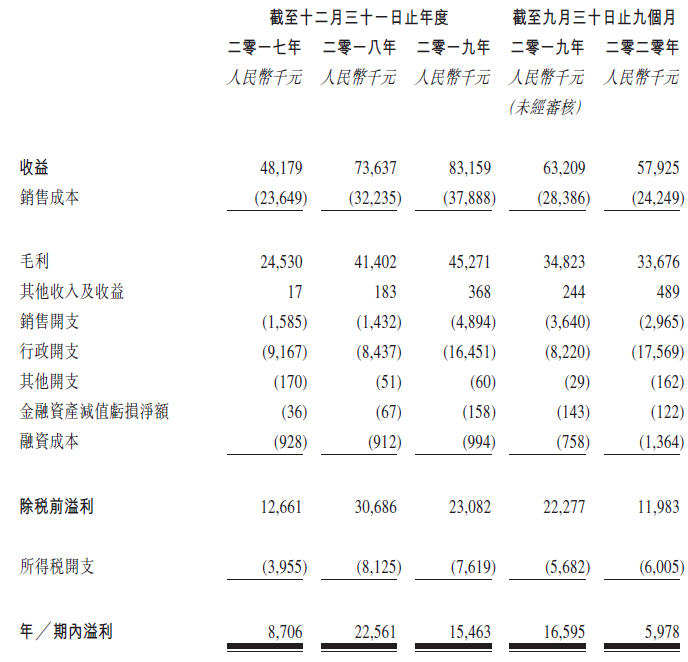

中国口腔,于2011年开始提供牙科服务,之后逐渐扩大业务。于最后实际可行日期,拥有及运营由四家位于温州市地区的民营牙科医院所组成的牙科医院网络,即温州市地区的温州医院、鹿城医院、瑞安市的瑞安分院、龙港市的苍南医院。公司所有民营牙科医院均为温州市医疗保障局营运的基本医疗保险计划下的「指定」医院。于2020年9月30日,中国口腔有47名牙科医师、87名护士及38名其他医学专业人员。

温州牙科医院的收入主要来自向个人提供综合牙科服务,主要涵盖口腔综合治疗科、口腔修复科、种植牙科及牙齿正畸科四个牙科领域。

根据弗若斯特沙利文报告,按2019年的营业收入来算,温州牙科医院是温州最大民营牙科服务提供商,分别在温州民营及整体牙科服务市场占约23.5%及11.8%的市场份额。

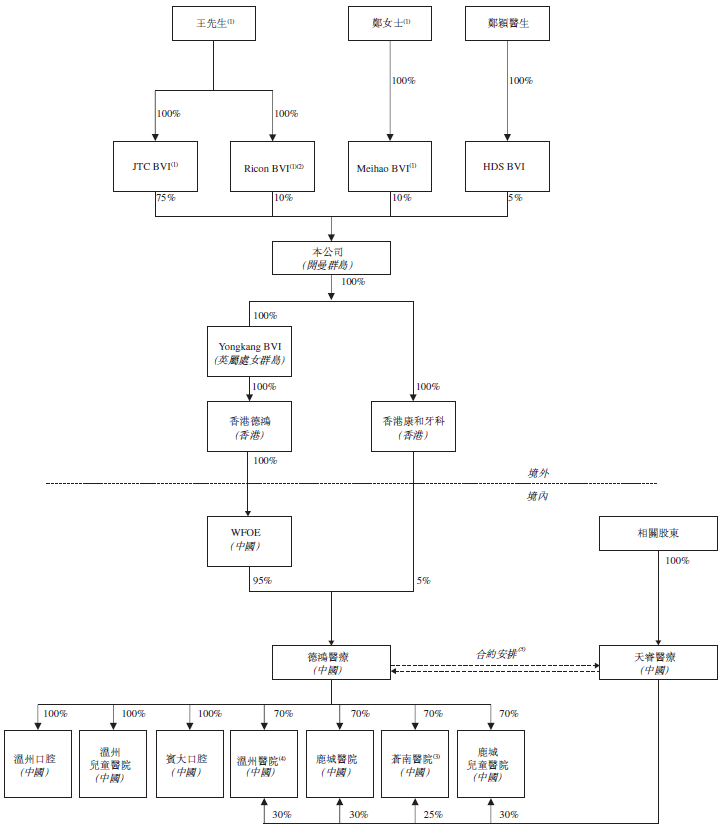

股东架构

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。