优趣汇招股书链接:

主要业务

优趣汇,作为中国领先的品牌电子商务解决方案提供商,战略性地专注于日本品牌快速消费品,包括美妆产品及个人护理产品。

根据灼识咨询报告,优趣汇于2019年自海外快速消费品品牌电子商务服务获得GMV人民币40亿元,市场份额为1.2%,位列中国海外快速消费品品牌电子商务服务市场第十名。

根据灼识咨询报告,以2019年通过电子商务渠道在中国出售的日本品牌快速消费品GMV计,优趣汇是中国排名第一的品牌电子商务解决方案提供商,市场份额为5.5% (前五大合共拥有20%市场份额)。

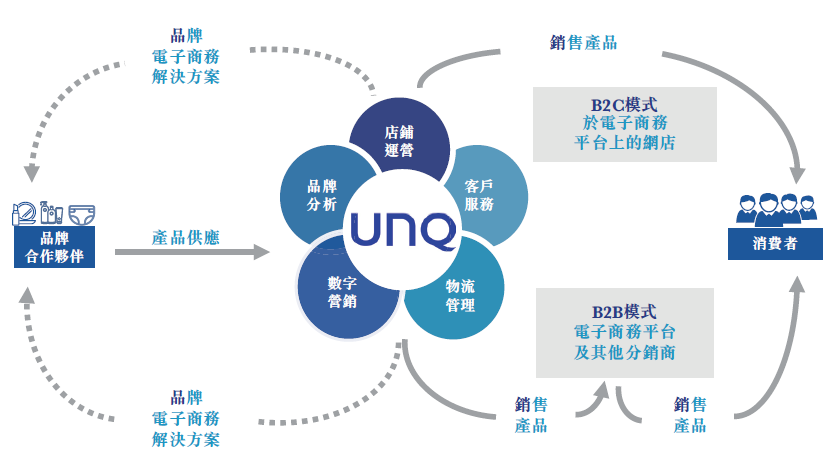

优趣汇充当中国品牌合作伙伴、电子商务平台及客户之间的桥梁。公司向选定的品牌合作伙伴购买产品,管理中国及跨境供应链,通过全渠道营销识别及接触目标客户,并通过公司所经营的网店向客户出售产品(企业对客户(B2C)模式),或向电子商务平台或其他分销商出售产品,该等电子商务平台或分销商将产品售予客户(企业对企业(B2B)模式)。作为对B2C及B2B模式的补充,优趣汇亦向品牌合作伙伴或其他客户提供解决方案,并收取服务费,服务费通常为预先约定的金额及/或基于绩效计算的服务费,其称之为服务费盈利模式。

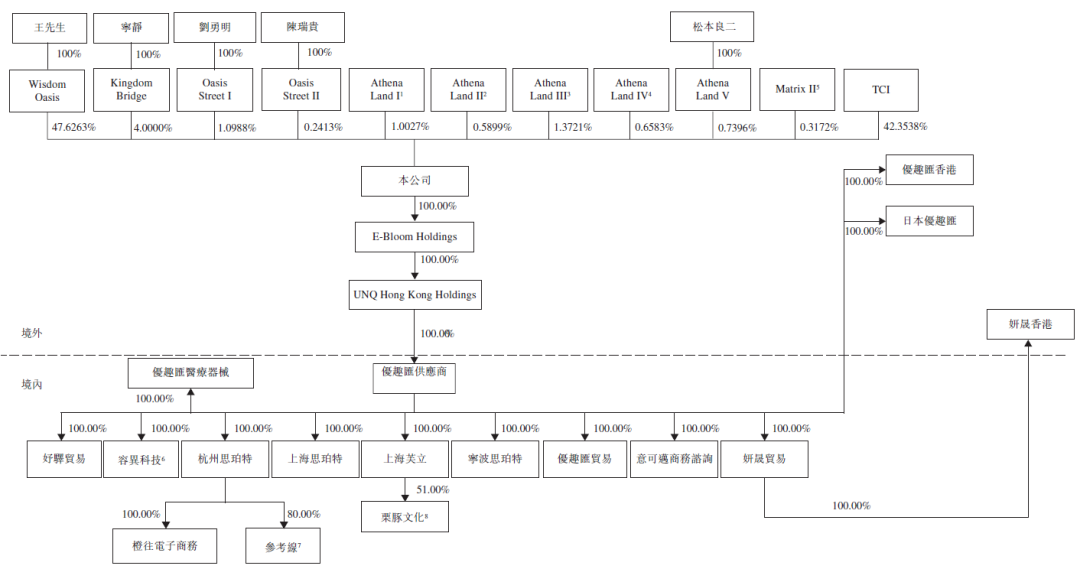

股东架构

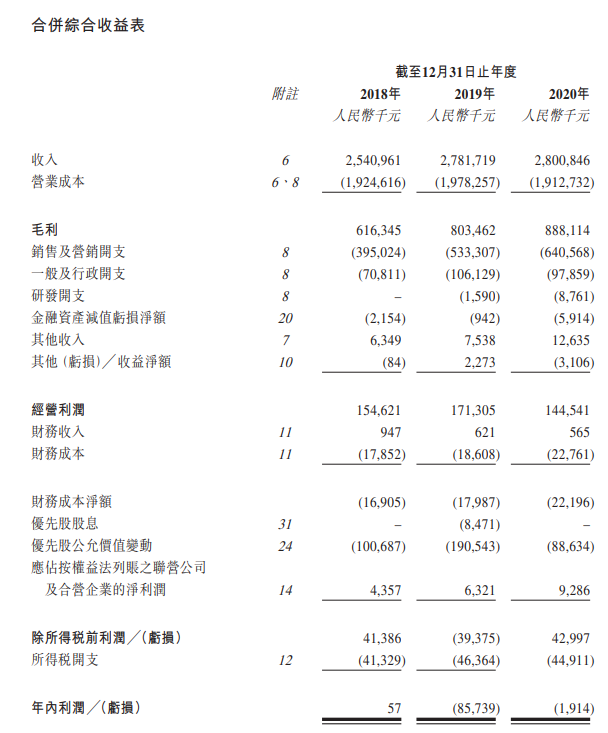

公司业绩

中介团队

优趣汇是次IPO的的中介团队主要有:中金公司 为其独家保荐人;普华永道 为其审计师;锦天城、高伟绅 分别为其公司中国律师、公司香港律师;天元、史密夫斐尔 为其券商中国律师、券商香港律师;灼识咨询 为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

香港IPO市场(2021年首两个月):上市21家、募资727亿,除牌10家

香港 IPO中介机构排行榜 (过去24个月:2019年3月-2021年2月)