来源综合报道

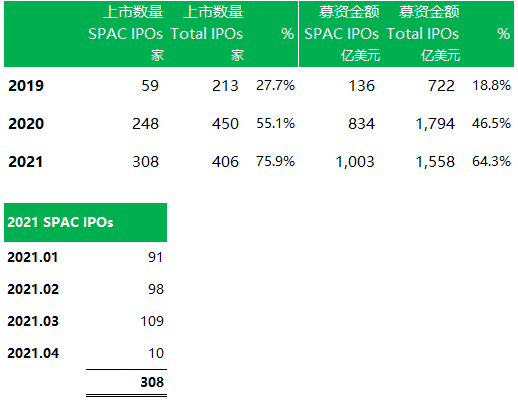

美国资本市场去年掀起SPAC(特殊目的收购公司)上市热潮,如今出现退潮现象。根据SPAC Analytics数据,2021年至今,SPAC新上市308家,融资1,002.79亿美元。

进入2021年4月,SPAC上市正在急速退潮,4月份SPAC新上市只有10家,较3月份的109家大减97家,减89%。

自2019年以来,共有615家SPAC上市,其中的428家SPAC还在寻找收购目标,涉及的募资金额达1390.98亿美元。

美国证监会(SEC)日前发布会计准则,将SPAC发行的认股权证列为负债而非股权工具。如果此会计准则被确定为法律,那么已上市、以及那些正在进行中的SPAC,都必须在财务报告中重新计算认股权证的价值。

SPAC透过股票首次公开发行(IPO)筹募资金,通常在两年内利用IPO募资收购一家未上市公司,从而让后者实现借壳上市。认股权证是交易的一大诱因,因早期投资者可获得更多利益。投资者和营运公司选择借壳上市取代传统IPO路径,看重的是藉此可减少审查程序与加速进入公开市场,如果SEC会计准则改变,无疑将重创SPAC市场,且重新发布财报也可能打击投资者信心。

受累于SEC加强监管,许多SPAC股价呈现自由落体跌势。涵盖两年内已有收购目标或完成合并的最大型SPAC的「SPAC交易后指数」不但吐出今年涨幅,截至4月20日累计挫逾20%。

另有迹象表明,散户投资者可能正重新考虑SPAC交易的问题。美银客户流量显示,4月SPAC散户净购买量已较年初每周1.2亿美元显著下降,已萎缩至数百万。美银分析师表示:「4月初的数据表明,散户投资者可能正在回归『传统』,比起低价投机性股票,他们更青睐老牌公司。」

RSM LLP合伙人Anthony DeCandido表示,「SPAC交易基本上已踩煞车,业者必须每季都要评估和计算权证价值,而不是成立之初进行即可,势必耗费庞大成本,而且许多这类企业内部都缺乏完成这些任务的能力。」

对冲基金Argyle Street Management执行董事黄科凯称,近月SPAC市场遇冷风,与短时间内太多SPAC涌现,却没有很多适合收购的项目供并购有关。他指出,近期甚至见到不少SPAC竞逐同一项目,最终收购估值对投资者而言「不能说好及公平」。

汇泽亚洲投资创始合伙人王干文亦则认为,美国监管机构最近提出加强监管、以及家族办公室Archego「爆煲」带来的市场波动亦不无关系。

中资、外资、港资券商,过去两年(2019&2020)的保荐数量及IPO募资表现

香港IPO市场(第一季):上市32家、退市17家,募资1328亿、增8.2倍

香港 IPO中介机构排行榜 (过去24个月:2019年4月-2021年3月)