七牛云,作为中国领先的基于云的平台即服务(“PaaS”)提供商(按2020年的收入衡量),专注于媒体和机器数据,开创了集成的一站式“云+数据”平台,为企业提供支持广泛行业的客户。

根据弗若斯特沙利文(Frost&Sullivan)的数据,七牛云是中国最大的纯游戏PaaS提供商,占4.4%的市场份额,是中国最大的独立媒体平台即服务(MPaaS)提供商,到2020年其收入占市场份额的7.5%。公司的平台提供了卓越的端到端智能媒体云和分析解决方案以及机器数据分析解决方案。这些解决方案的基础是公司专有的云技术,该技术具有数据湖,行业领先的媒体和机器数据存储,分发和分析功能。

七牛云主要为智能媒体解决方案提供MPaaS,为机器数据解决方案提供数据平台即服务(DPaaS)。自成立以来,公司一直致力于提供智能媒体云服务,已为超过一百万的客户提供服务。随着公司继续投资数据技术并加深对客户需求的了解,已成功建立了行业领先的机器数据分析平台。公司的敏捷技术架构支持MPaaS和DPaaS的快速扩展,以满足不断增长的客户需求。

七牛云的产品和解决方案覆盖一系列广泛的行业,包括泛娱乐、社交网络、医疗保健、电子商务、教育、媒体、金融服务、汽车、电信和智能制造等。

截至2020年12月31日拥有6.15万名MPaaS客户和775名MPaaSPremium客户。

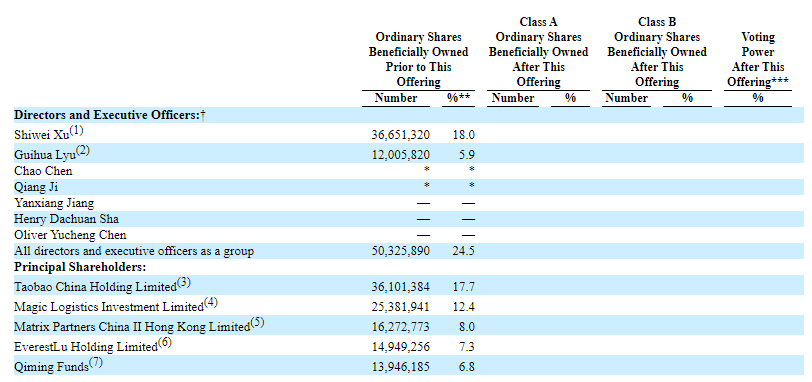

许式伟ShiweiXu,持股18.0%的股份;

吕桂华GuihuaLyu,持股5.9%的股份;

阿里巴巴通过TaobaoChina Holding Limited,持股17.7%;

云锋基金旗下MagicLogistics Investment Limited,持股12.4%;

经纬中国MatrixPartners China II Hong Kong Limited,持股8.0%;

EverestLu Holding Limited(中国国有企业结构调整基金),持股7.3%;

启明创投旗下Qiming Funds持股为6.8%。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

2020年在美国IPO上市的中国企业盘点(34家、募资123亿美元)

香港IPO市场(第一季):上市32家、退市17家,募资1328亿、增8.2倍

香港 IPO中介机构排行榜 (过去24个月:2019年4月-2021年3月)