GFT国际招股书链接:

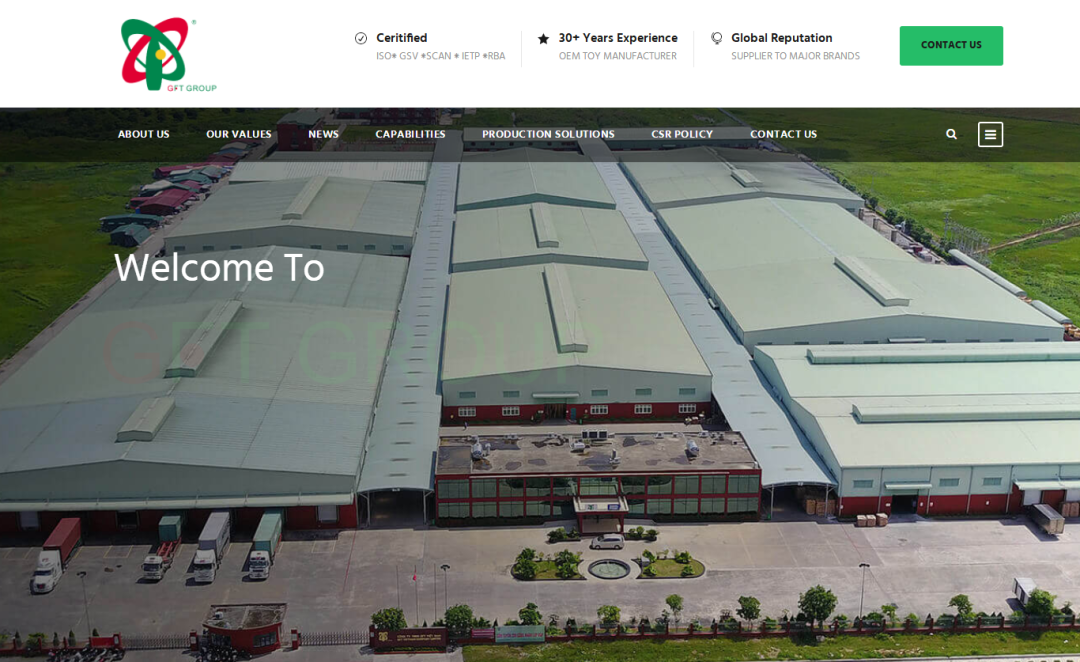

GFT国际,是一家塑料及金属玩具制造商,公司的客户包括日本、北美、南韩及欧洲的国际玩具品牌「例如多美(Tomy)、孩之宝(Hasbro)、斯平玛斯特(SpinMaster)、YoungToys、美泰(Mattel)」以及玩具设计及营销公司「例如东京唯一(TokyoUnique)」。

根据弗若斯特沙利文报告,按2020财年收入计,GFT国际是越南最大的塑料及金属玩具生产解决方案提供商,市场份额为26.4%,同时亦为越南第二大玩具制造商,市场份额为15.8%。全球七大全球玩具品牌中的四家为公司的前五大客户。

于最后实际可行日期,GFT国际在越南拥有3间生产厂房、在中国拥有1间生产厂房。生产厂房拥有合共多于120条装配线,总建筑面积约140,000平方米,于2021年6月30日,公司雇员约1万名,其中的9,100名在越南生产厂房工作。