据彭博社报道,即将上市的小型IPO贝特集团 (新上市编号:01491.HK)成为香港证监会、港交所新要求下的第一例监管,遭加设上市条件,要求在上市前向香港证监会披露包销商名单和佣金、新股定价、股份分配等信息,以及承诺上市后12个月内每月报告募资所得款项的使用,反映监管机构正式介入IPO上市规定。

有业界人士指出,除披露新规定外,港交所近期审批「细价IPO」时似乎亦特别审慎,情况或可反映于近期逾期失效的上市申请愈见增加。

香港证监会、港交所于今年5月20日发出的《有关涉及首次公开招股的失当行为的联合声明》,《声明》针对是涉及首次公开招股的失当行为,当中提到,「唱高散货」的特征是「欠缺稳健且具透明度的股份配售安排及价格探索过程」、「异常高昂的包销佣金及可疑的安排。」

三度递表,终获「开绿灯」,遭施加上市条件

贝特集团,为来自浙江湖州德清县的家居用品生产商,曾「三顾港交所」,分别于2020年5月6日、11月10日、2021年5月10日先后三次递表,前两次均失败告终,今次成功闯关,但受到特定条件限制。

贝特集团于上周五(11月5日)结束招股,预期将于本周五(11月12日)上市。

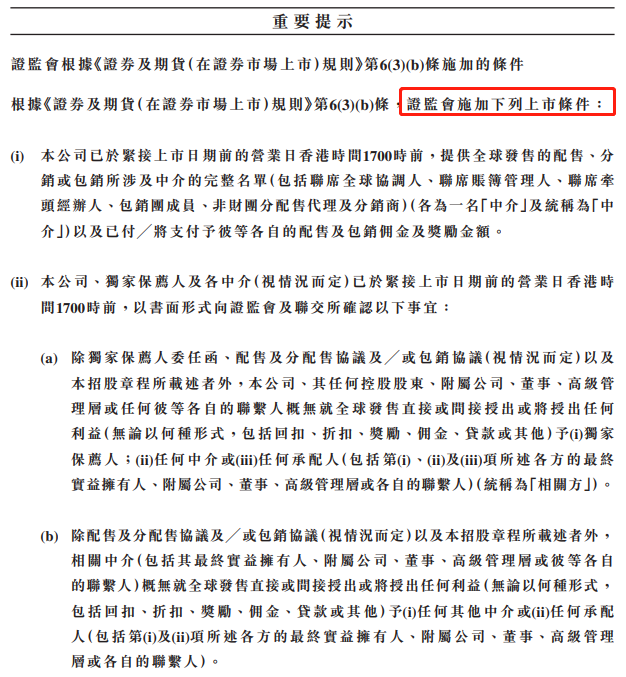

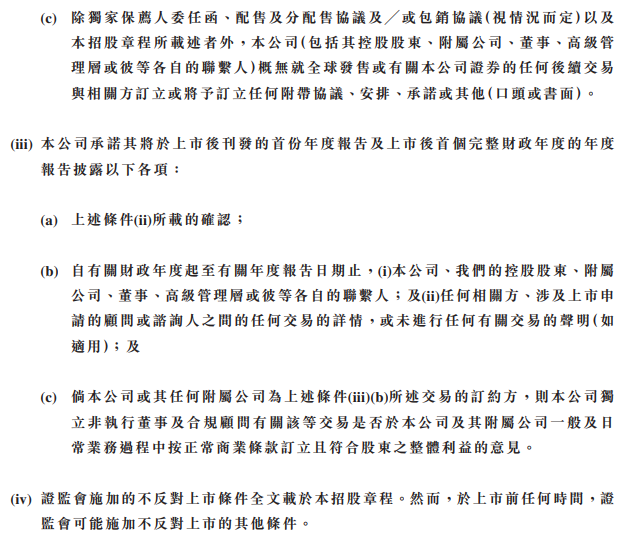

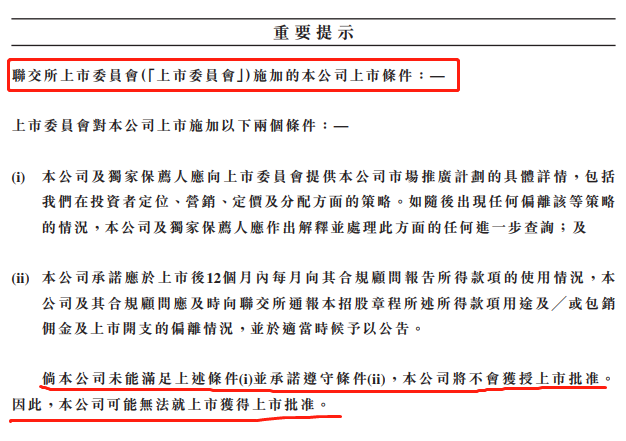

据其招股文件显示,香港证监会要求集团披露包销商名单及佣金金额,确认无提供回佣予任何中介,并承诺上市后披露相关人士交易详情;联交所则要求公司向上市委员会提供市场推广详情,包括在投资者定位、销售、定价及分配方面的策略等。

证监会强调,如随后出现任何偏离该等策略的情况,公司、独家保荐人应作出解释并处理此方面的任何进一步查询。另外,贝特集团承诺应于上市后12个月内每月向其合规顾问报告所得款项的使用情况,公司及其合规顾问亦应及时向联交所通报招股章程所述所得款项用途,及/或包销佣金及上市开支偏离的情况,并适时予以公告。

贝特集团已结束招股,据彭博社报道,虽已被允许发售新股,惟若披露不能满足监管机构的要求,仍有可能被暂停上市计划。

除实施监管新规外,有投行界人士称,业界近年已有议论,认为港交所上市科在审批集资额较小的上市申请时,不论在提问或审阅的时间都较以往更长,似乎反映在审批上亦见收紧,并指情况或可反映于近期不少上市申请都因逾期失效。

另外,资深投资银行家温天纳表示,香港证监向来对中小型企业集资都存有戒心,新措施恐怕是一个「开端」,未来或进一步规管包销佣金的分配等。

贝特集团,募资最多1.5亿,上市费用或超0.4亿

贝特集团,于10月30日至11月5日招股,计划发售1.25亿股,其中90%为国际发售、10%为公开发售,另有15%超额配售权。每股招股价介于1.00港元至1.20港元之间,最多募资约1.50亿港元。

招股书显示,贝特集团市值5亿至6亿港元。以智富、国泰君安牵头的7家包销商佣金达10%。倘若以每股1.10港元的发售价计,除包销佣金外,加部分上市费用及交易费用的总额约4,070万港元,或以该发售价所募资金额的29.6%。

在5月底监管机构的联合声明中,指出市值仅符合最低门槛、涉异常高昂的包销佣金、市盈率甚高等,均属「预警迹象」的常见问题,或显示没有足够投资者真正对其新股上市项目感兴趣。

-

上市时市值仅仅符合《主板上市规则》中5.0亿港元或《GEM上市规则》中1.5亿港元的最低门槛; -

与上市同业相比,市盈率非常高; -

异常高昂的包销佣金──市值低于6亿港元的首次公开招股项目在2020年的平均比率为12%(2017年4%)──及其他上市开支,提高了向受控制承配人提供回佣的可能性;及 -

股权高度集中。

附:证监会、联交所施加的上市条件 “重要提示”部分(见招股书的第3-5/658页)

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/1029/2021102902529_c.pdf