2021年11月22日,来自陕西西安的德银天下股份有限公司 Deewin Tianxia Co., Ltd (以下简称“德银天下”) 向港交所递交招股书,拟在香港主板挂牌上市。这是继其于4月16日递表失效之后的再一次递表。

德银天下招股书链接:

https://www1.hkexnews.hk/app/sehk/2021/104010/documents/sehk21112200757_c.pdf

德银天下,作为中国商用车服务行业的服务供应商及主要市场参与者,同时也是行业稀缺的能够围绕商用车全产业链条提供一体化综合解决方案的增值服务提供商。

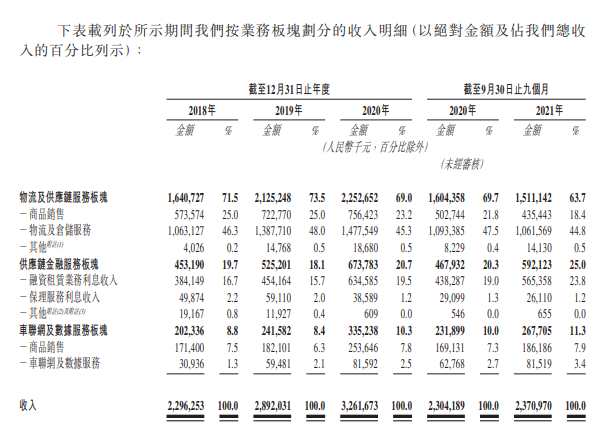

德银天下的业务,主要包括三个板块:

1、在物流及供应链服务板块

公司能够向(i)产业链上游环节提供覆盖零配件运输及配送的精细物流;(ii)向中游环节提供整车发运;及(iii)向下游环节提供供应链管理。

具体而言,通过通汇,公司成为上游零配件供货商与中游商用车制造商的连接枢纽。根据弗若斯特沙利文报告,按2020年的营业收入计,通汇在中国西部地区的商用车物流供应链服务企业中排名第一,在中国、中国西部地区分散的商用车物流及供应链服务市场所占市场份额分别为1.2%、9.4%。

公司亦通过远行,凭借公司于2021年9月30日可调配全国约76家下游承运商及运输车队的能力,为商用车客户提供全面的物流解决方案。

2、在供应链金融服务板块

3、在车联网及数据服务板块

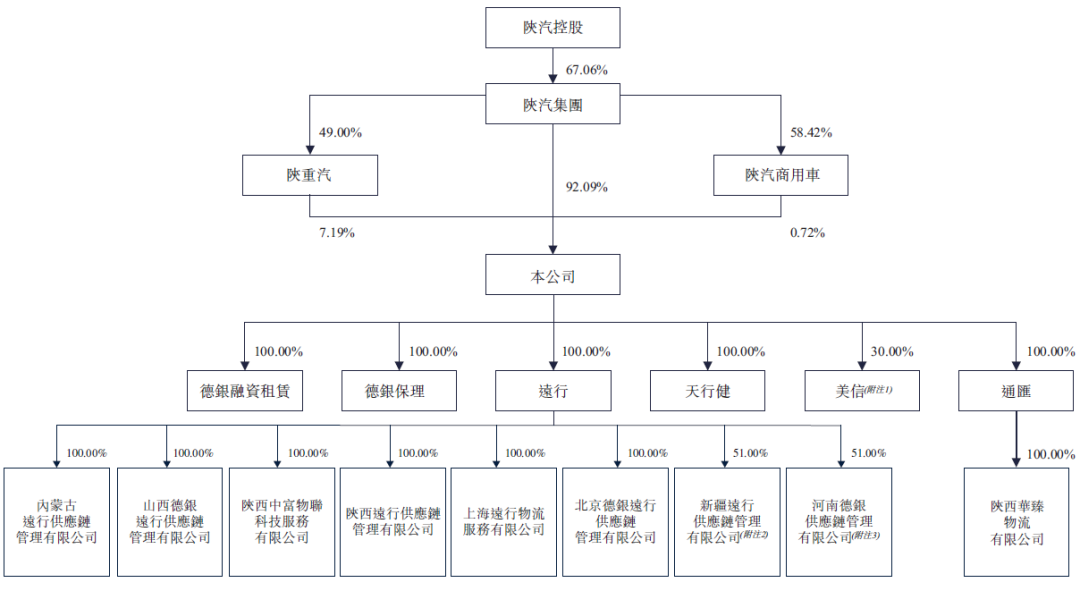

股东架构

招股书显示,德银天下在上市前的股东架构中,陕汽集团、陕重汽、陕汽商用车分别持有约92.09%、7.19%及0.72%的股份。

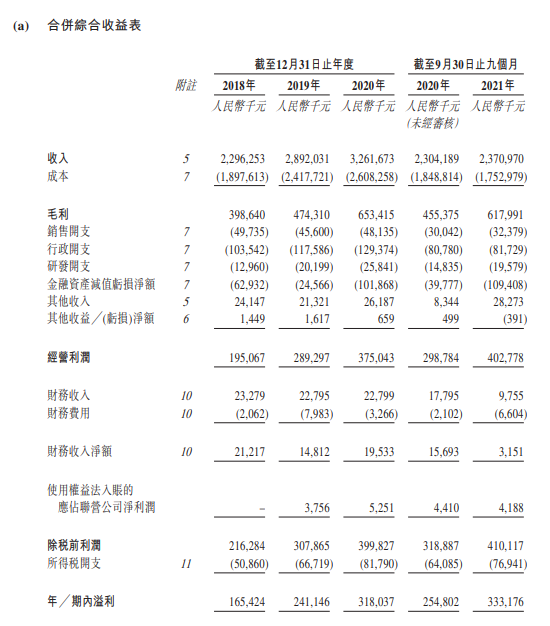

财务数据

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

香港:就基金管理公司及雇员获发的附带权益(Carried Interest),将豁免全部利得税和薪俸税

香港IPO市场(第一季):上市32家、退市17家,募资1328亿、增8.2倍

香港 IPO中介机构排行榜 (过去24个月:2019年4月-2021年3月)