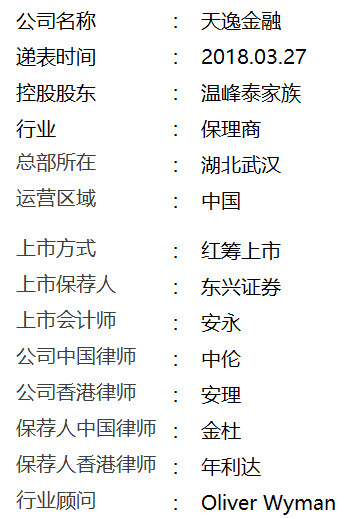

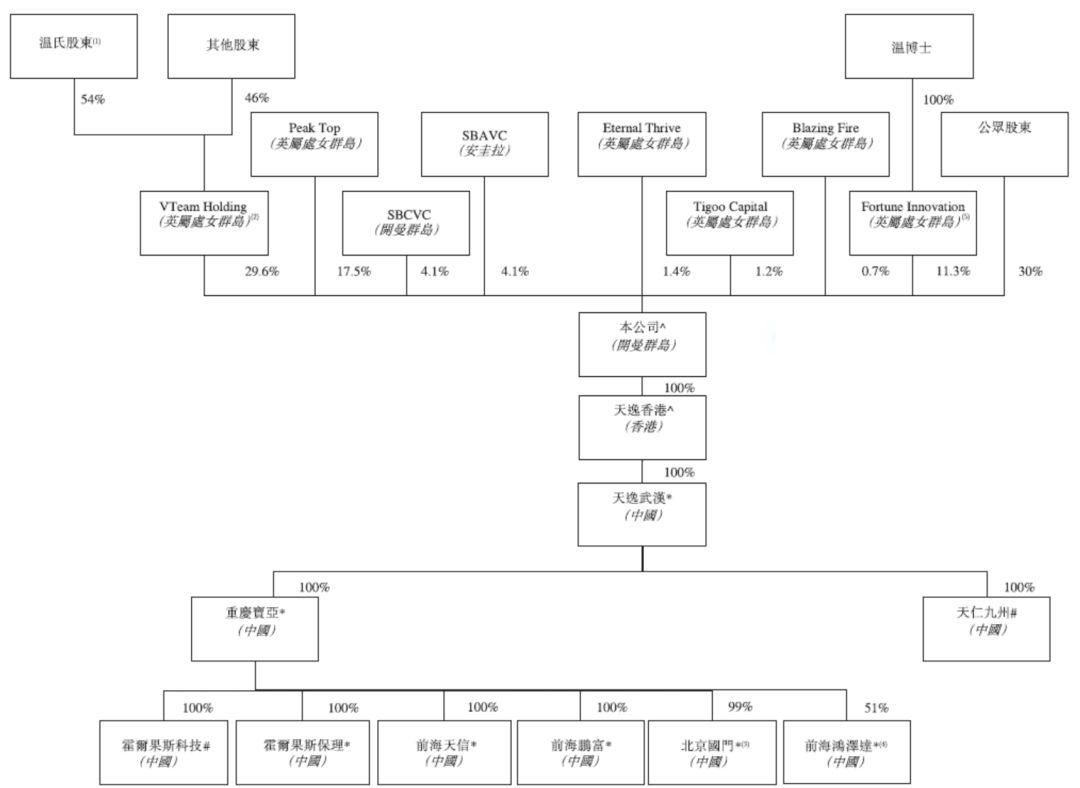

2018年3月27日,保理公司天逸金融服务集团(开曼)股份有限公司(以下简称“天逸金融”)向香港联交所递交招股书,拟以红筹形式在香港上市。

这是继众安在线、51信用卡后,又一家来自中国内地的互联网金融公司。与众安在线的保险业务、51信用卡的信用卡业务不同的是,天逸金融的主要业务是保理业务。

就天逸金融的招股书,Ryanben Capital从业务、财务、法律等方面进行了分析。

天逸金融是中国提供供应链金融解决方案的领先科技驱动服务提供商,其科技中枢聚萤金链连同与之相连的技术驱动在线平台(统称为「金链联网」)是中国五大在线保理平台中唯一专注保理的开放独立市场(按2016 年交易总量计)。根据奥纬咨询报告,天逸金融亦营运中国第三大独立商业保理商(按2016 年交易总量计),在金链联网中担任做市商和流动资金提供商。

截至2017 年12 月31日,我们共有12,637 家卖方公司及415 家资金机构已在两家最活跃在线平台登记,2016 年及2017 年融资申请交易总额达人民币1,356 亿元。

天逸金融的服务

1)保理业务

保理业务,主要向卖方公司提供综合保理服务。保理(Factoring)全称保付代理,又称托收保付,卖方将其现在或将来的基于其与买方订立的货物销售/服务合同所产生的应收账款转让给保理商(提供保理服务的金融机构),由保理商向其提供资金融通、买方资信评估、销售账户管理、信用风险担保、账款催收等一系列服务的综合金融服务方式。

天逸金融保理收入净额为公司从卖方公司收取保理利息、手续费及其他相关服务费减去公司支付给提供再保理业务融资伙伴的相关费用。保理业务中,天逸提供保理资产管理服务及应收账款融资,主要回报分别为保理相关服务收入(即手续费)及保理利息收入。

天逸金融在2015年、2016年及2017年的利息回报率分别6.1%、9.4%及8.8%。

2)技术服务业务

技术服务业务,主要从事开发、出售、安装及维护供应链金融信息科技解决方案,成立并运营线上平台,以及提供包括培训及咨询服务在内的其他增值服务。

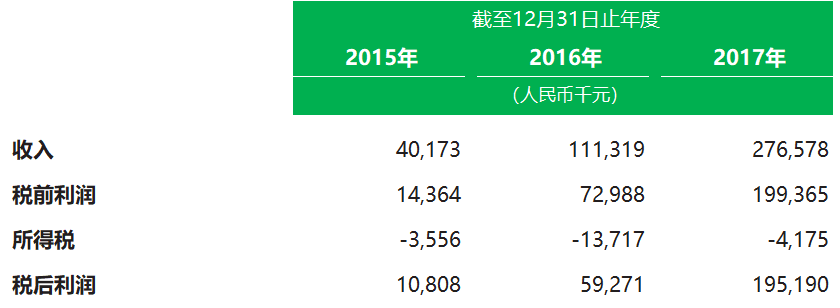

1. 经营业绩概要

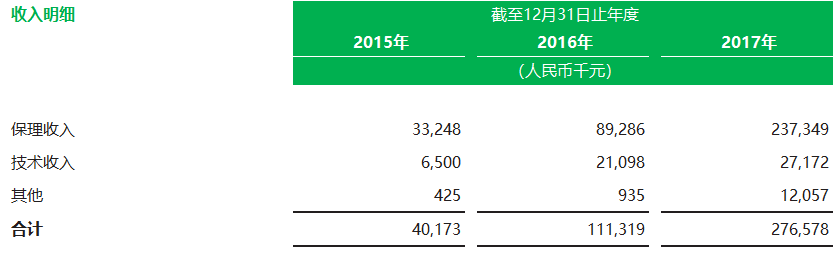

其中收入明细:

2. 资产负债表概要

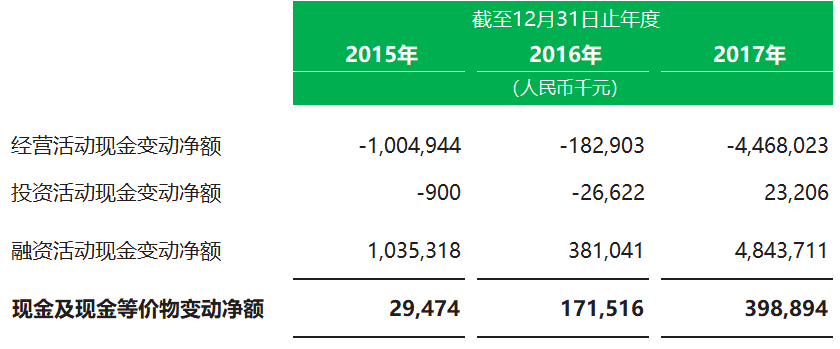

3. 现金流量表概要

4. 主要财务比率

-

资本负债比率等于总借款除以权益总额

2001年,天逸金融的前身天逸武汉成立;

2003年,与台湾的一家银行合作,为中国海外的商业银行提供服务;

2004年以来,天逸金融已在中国超过15个省开展业务,与12个政府实体及三家买方公司订立合作协议;

2018年3月,申请香港主板红筹上市。

本文由RyanBen Capital原创,转载请注明出处,欢迎在文章底部留言。

香港IPO | 教育行业爆发,又有2家教育企业递交招股书,目前教育企业在香港已上市7家、即将上市1家、递表审核7家

香港IPO市场,2018年第1季度上市69家、募资244亿港元